Центральные банки и основы их деятельности. Понятие и формы независимости центрального банка. Центральные банки, основы их деятельности и функции Центральный и коммерческие банки основы их деятельности

С точки зрения собственности на капитал центральные банки можно подразделить: на государственные, акционерные, смешанные.

Государственные банки - это банки, капитал которых принадлежит государству.

Одни центральные банки изначально создавались как государственные. Например, Немецкий федеральный банк (Дойче Бундесбанк), созданный в 1957 г., как и его предшественник - Рейхсбанк (1875). К таким центральным банкам относится и созданный в 1860г. Государственный банк, который впоследствии стал центральным эмиссионным банком России. Другие центральные банки сначала были частными (как, например, Банк Англии (1694), Банк Франции (1800), а затем были Национализированы.

Акционерные банки - банки, капиталом которых стали взносы учредителей.

Ярким представителем акционерных центральных банков является Федеральная резервная система США (ФРС), учрежденная Федеральным резервным актом в 1913 г. Капитал федеральных резервных банков образован за счет паевых взносов частных коммерческих банков, вступающих в члены ФРС. Несмотря на акционерную форму организации, ФРС принадлежит к числу важнейших государственных учреждений, руководство которых назначается президентом страны.

Смешанные центральные банки - это банки, в капитале которых вместе с государством участвует частный сектор.

Среди центральных банков этой группы, например, Банк Японии, основанный в 1882 г. По Закону 1942 г. только 55% уставного капитала банка принадлежит государству

Центральный банк выполняет следующие основные функции:

- осуществляет законодательно закрепленную эмиссионную монополию в отношении банкнот (общенациональных кредитных денег), которые являются общепризнанным окончательным средством погашения долговых обязательств;

- является «банком банков» (коммерческие банки обязаны хранить часть своих кассовых резервов в центральном банке, эти резервы носят характер обязательных). Центральный банк устанавливает минимальное соотношение обязательных резервов с обязательствами банков по пассивам;

- является банкиром правительства (в нем открыты счета правительства и правительственных ведомств, иногда центральный банк осуществляет кассовое исполнение государственного бюджета);

- осуществляет денежно-кредитное регулирование и обеспечение стабильности национальной валюты. Управление стоимостью денег происходит через управление денежной массой (объемом денег). В качестве инструментов валютной политики для управления денежной массой центральным банкам служат: политика минимального резерва; дисконтная и ломбардная политика; политика Открытого рынка.

Банк России:

- во взаимодействии с Правительством РФ разрабатывает и проводит единую государственную денежно-кредитную политику, направленную на обеспечение устойчивости рубля;

- монопольно осуществляет эмиссию наличных денег и организует их обращение;

- является кредитором последней инстанции для кредитных организаций, организует систему рефинансирования;

- устанавливает правила осуществления расчетов на территории Российской Федерации; проведения банковских операций, бухгалтерского учета и отчетности для банковской системы;

- осуществляет государственную регистрацию кредитных организаций; выдает и отзывает лицензии кредитных организаций и организаций, занимающихся их аудитом;

- осуществляет все виды банковских операций;

- осуществляет валютный контроль и валютное регулирование, включая операции по покупке и продаже иностранной валюты;

- определяет порядок расчетов с иностранными государствами;

- принимает участие в разработке прогноза платежного баланса страны и организует его составление;

- проводит анализ и прогнозирование состояния экономики страны, денежно-кредитных и валютно-финансовых отношений.

Основные функции Банка России - лицензирование банковской деятельности, контроль за деятельностью кредитных организаций, осуществление валютного регулирования и валютного контроля. В настоящее время Банком России проводится жесткая политика по отзыву лицензий на совершение банковских операций у кредитных организаций» следующих случаях:

- установления недостоверности сведений, на основании которых выдана лицензия;

- задержки начала осуществления банковских операций, предусмотренных лицензией, более чем на год со дня ее выдачи;

- установления фактов недостоверности отчетных данных;

- осуществления банковских операций, не предусмотренных лицензией;

- неисполнения требований федеральных законов, а также нормативных актов Банка России;

- неудовлетворительного финансового положения кредитной организации, неисполнения ею своих обязательств перед вкладчиками и кредиторами.

Покупка государственных обязательств в большинстве стран служит главной или даже единственной как в России формой кредитования правительства для покрытия бюджетного дефицита. Прямое кредитование правительства на покрытие бюджетного дефицита законодательно запрещено в США Канаде Японии Великобритании Швейцарии Швеции России. Центральный банк Российской Федерации Центральный банк Российской Федерации Банк России был учрежден 13 июля 1990 года на базе Российского республиканского банка Госбанка СССР и первоначально назывался...

Поделитесь работой в социальных сетях

Если эта работа Вам не подошла внизу страницы есть список похожих работ. Так же Вы можете воспользоваться кнопкой поиск

Тема 13. Центральные банки и основы их деятельности

13.2. Центральный банк Российской Федерации

13.1. Формы организации и функции центральных банков

Возникновение центральных банков в одних странах исторически связано с централизацией банкнотной эмиссии в немногих наиболее надежных банках. Государство активно способствовало этому процессу, издавая соответствующие законы и концентрируя эмиссию постепенно в одном банке. В других странах центральные банки целенаправленно создавались государством. В XIX начале XX веков эмиссия в большинстве стран была сосредоточена в одном банке, который стал называться центральным эмиссионным банком , а на современном этапе центральным банком .

Формы организации центральных банков.

С точки зрения собственности на капитал центральные банки бывают:

- государственные , капитал которых принадлежит государству (Австралия, Аргентина, Великобритания, Германия , Индия, Ирландия, Испания, Канада, Нидерланды, Новая Зеландия, Норвегия, Россия , Финляндия, Франция , Швеция);

- акционерные, капитал которых принадлежит акционерам частным лицам (США , Италия);

- смешанные акционерные общества, часть капитала которых принадлежит государству или местным органам государственного управления (Австрия, Бельгия, Греция, Мексика, Турция, Чили, Швейцария, Япония ).

Некоторые центральные банки были сразу образованы в качестве государственных (Германия, Россия ), другие создавались как акционерные, а затем национализировались (Великобритания, Испания, Канада, Франция ).

Все центральные банки имеют тесные связи с правительствами своих стран. Однако правительство не может безгранично влиять на политику такого банк, так как каждый центральный банк в соответствии с законодательством страны является юридически самостоятельным : его имущество обособлено, и центральный банк распоряжается им как собственник.

Степень независимости центрального банка от государственной власти в разных странах различна.

Большей самостоятельностью пользуются банки, подотчетные по закону парламенту (Голландия, Россия, США , Швеция, Швейцария), меньшей подотчетные министерству финансов (таких большинство).

Функции центральных банков.

В большинстве промышленно развитых стран центральный банк выполняет пять основных функций:

1) денежно-кредитного регулирования , или проведение денежно-кредитной политики (влияние на спрос и предложение денег, уровень банковской ликвидности, процентных ставок, валютного курса, на объем кредитов);

2) монопольной эмиссии банкнот (в некоторых странах - и монет, но обычно чеканкой монет занимается министерство финансов или казначейство, у которых центральный банк покупает их по номиналу и выпускает в обращение);

3) банка банков (то есть его клиентурой являются только коммерческие банки как посредники между центральным банком и экономикой страны);

4) банка правительства (в качестве кассира, кредитора, финансового консультанта и агента правительства);

5) внешнеэкономическую (как проводник государственной валютной политики и орган валютного контроля).

Методы денежно-кредитного регулирования достаточно разнообразны:

- изменение процентных ставок по операциям центральных банков;

- изменение норм обязательных резервов для коммерческих банков;

- операции на открытом рынке по купле продаже государственных облигаций, векселей и других ценных бумаг;

- валютные интервенции, то есть покупка продажа иностранной валюты за национальную.

Повышая ставки, центральный банк проводит политику ограничения кредита, то есть кредитной рестрикции.

Снижение ставки центральным банком является методом расширения кредита кредитной экспансии .

В большинстве стран система ставок центрального банка включает ставки по различным видам кредитов и депозитов, которые образуют коридор процентных ставок .

Повышение нормы обязательных резервов для коммерческих банков (кредитная рестрикция) означает, что большая часть банковских средств «замораживается» на счетах центрального банка и не может использоваться ими для выдачи кредитов. В результате денежная масса в обращении сокращается, повышается курс национальной валюты и проценты по ссудам.

В странах с развитым рынком ценных бумаг распространенным методом денежного регулирования являются операции на открытом рынке. Если центральный банк продает ценные бумаги (например, свои облигации коммерческим банкам), то объем ресурсов коммерческих банков снижается, что влечет уменьшение денежной массы в обращении и повышение курса национальной валюты, объемы выдаваемых кредитов уменьшаются (кредитная рестрикция). Для увеличения ресурсов коммерческих банков (кредитная экспансия) центральный банк может использовать покупку у них векселей, приобретенных банками у своих клиентов (переучет векселей ) или операции типа РЕПО: покупая у банков государственные ценные бумаги, центральные банки одновременно берут на себя обязательство обратной последующей их продажи через определенный срок по заранее фиксированной цене.

Покупка государственных обязательств в большинстве стран служит главной или даже единственной (как в России) формой кредитования правительства для покрытия бюджетного дефицита.

Прямое кредитование правительства на покрытие бюджетного дефицита законодательно запрещено в США , Канаде, Японии, Великобритании , Швейцарии, Швеции, России . Ограничено законом в ФРГ, Франции , Нидерландах. Основными кредиторами государства выступают не центральные, а коммерческие банки, иные финансово-кредитные организации и население.

Поддержание стабильности курса национальной валюты осуществляется валютными интервенциями , что в свою очередь влияет на обеспечение стабильности цен и денежного обращения.

В ряде стран надзор и контроль за банковской системой страны осуществляется исключительно центральным банком (Австралия, Италия, Россия), в других (Германия, США, Швейцария, Франция) центральным банком совместно с другими органами (казначейством, банковской комиссией и др.), а в некоторых государствах (Австрия, Дания, Канада, Норвегия) не центральным банком, а иными органами.

13.2. Центральный банк Российской Федерации

Центральный банк Российской Федерации (Банк России) был учрежден 13 июля 1990 года на базе Российского республиканского банка Госбанка СССР и первоначально назывался Государственный банк РСФСР.

20 декабря 1991 года Государственный банк СССР был упразднен и все его активы и пассивы, а также имущество на территории РСФСР были переданы Банку России.

Банк России главное звено современной банковской системы России.

Банк России является основным проводником денежно-кредитной политики, направленной на стабилизацию денежного обращения в стране.

Статус, цели деятельности, функции и полномочия Банка России определены Конституцией Российской Федерации, Федеральным законом «О Центральном банке Российской Федерации (Банке России)» и другими федеральными законами.

Статьей 75 Конституции Российской Федерации установлен особый конституционно-правовой статус Центрального банка Российской Федерации: определено его исключительное право на осуществление денежной эмиссии (п. 1) и в качестве основной функции защита и обеспечение устойчивости рубля (п. 2).

Ключевым элементом правового статуса Центрального банка Российской Федерации является принцип независимости , который проявляется прежде всего в том, что Банк России выступает как особый публично-правовой институт, обладающий исключительным правом денежной эмиссии и организации денежного обращения. Независимость статуса Банка России отражена в статье 75 Конституции Российской Федерации, а также в статьях 1 и 2 Федерального закона "О Центральном банке Российской Федерации (Банке России)".

Банк России является юридическим лицом , имеет печать с изображением Государственного герба Российской Федерации и со своим наименованием.

Уставный капитал и иное имущество Банка России являются федеральной собственностью .

В соответствии с целями и в порядке, которые установлены Федеральным законом «О Центральном банке Российской Федерации (Банке России)», Банк России осуществляет полномочия по владению, пользованию и распоряжению имуществом Банка России, включая золотовалютные резервы Банка России. Изъятие и обременение обязательствами указанного имущества без согласия Банка России не допускаются, если иное не предусмотрено федеральным законом.

Государство не отвечает по обязательствам Банка России, а Банк России - по обязательствам государства, если они не приняли на себя такие обязательства или если иное не предусмотрено федеральными законами.

Банк России осуществляет свои расходы за счет собственных доходов.

В соответствии со статьей 75 Конституции РФ защита и обеспечение устойчивости рубля - основная функция Центрального банка Российской Федерации. Эту функцию Банк России осуществляет независимо от других органов государственной власти.

Федеральный закон «О Центральном банке Российской Федерации (Банке России)» определяет цели деятельности Банка России и конкретизирует исполнительские функции, позволяющие реализовать его основную функцию - защиту и обеспечение устойчивости рубля.

В соответствии с указанным Законом целями деятельности Банка России являются:

Защита и обеспечение устойчивости рубля;

Развитие и укрепление банковской системы Российской Федерации;

Обеспечение эффективного и бесперебойного функционирования платежной системы;

развитие финансового рынка Российской Федерации;

(абзац введен Федеральным

обеспечение стабильности финансового рынка Российской Федерации.

(абзац введен Федеральным законом от 23.07.2013 N 251-ФЗ)

Получение прибыли не является целью деятельности Банка России.

Цели деятельности Банка России определяют его функции, закрепленные ФЗ «О Центральном банке Российской Федерации» №86-ФЗ:

Функция эмиссионного центра

Функция денежно-кредитного регулирования

Функция банка банков

Функция банка Правительства

Функция валютного центра (золотовалютные резервы)

Функция выпуска государственных ценных бумаг

Органами управления Банка России являются:

- Национальный финансовый совет (состоит из 12 членов, включающих 2 представителя от Совета Федерации, 3 от Государственной Думы, 3 от Президента РФ, 3 от Правительства РФ);

- Председатель Банка России (предлагается президентов РФ, назначается на должность Государственной Думой сроком на пять лет большинством голосов от общего числа депутатов Государственной Думы);

- Совет директоров (состоит из Председателя Банка России и 14 членов Совета директоров, назначаются Государственной Думой на должность сроком на пять лет по представлению Председателя Банка России, согласованному с Президентом РФ).

13.3. Операции центральных банков

Центральный банк осуществляет свои функции через банковские операции: пассивные и активные .

Пассивные операции центральных банков это операции по формированию банковских ресурсов (связаны с притоком денег в центральный банк):

- эмиссия банкнот;

- прием депозитов коммерческих банков и казначейства (министерства финансов);

- получение кредитов от международных финансово-кредитных организаций (например, МВФ) или других центральных банков;

- выпуск собственных долговых ценных бумаг;

- операции по формированию собственного капитала и резервов.

Активные операции центральных банков это операции по размещению ресурсов (связаны с оттоком денег из центрального банка):

покупка золота и иностранной валюты;

выдача кредитов и размещение депозитов;

покупка ценных бумаг;

приобретение основных средств.

Активные и пассивные операции центрального банка отражаются в соответствующих статьях его баланса.

Для примера рассмотрим баланс Центрального банка Российской Федерации.

Годовой баланс Банка России

|

Статьи баланса 2012 2011 АКТИВЫ 1. Драгоценные металлы 1 646 187 1 527 545 2. Средства, размещенные у нерезидентов, и ценные бумаги иностранных эмитентов 14 525 436 14 245 276 3. Кредиты и депозиты 3 158 355 1 663 280 4. Ценные бумаги, из них: 456 314 426 775 4.1. Долговые обязательства Правительства Российской Федерации 370 182 332 738 5. Прочие активы, из них: 251 549 97 857 5.1. Основные средства 5.2. Авансовые платежи по налогу на прибыль 76 276 75 429 Всего активов 20 630 744 18 562 735 ПАССИВЫ 1. Наличные деньги в обращении 7 667 950 6 896 064 2. Средства на счетах в Банке России, из них: 9 404 984 7 742 221 2.1. Правительства Российской Федерации 4 913 764 4 426 298 2.2. Кредитных организаций-резидентов 2 185 349 1 748 402 3. Средства в расчетах 36 217 4. Выпущенные ценные бумаги 5. Обязательства перед МВФ 447 686 472 335 6. Прочие пассивы 138 183 138 183 7. Капитал, в том числе: 2 724 457 3 235 383 7.1. Уставный капитал 3 000 3 000 7.2. Резервы и фонды 2 721 457 3 232 383 8. Прибыль отчетного года 247 326 21 903 Всего пассивов 20 630 744 18 562 735 |

Активные операции отражены в активе баланса, пассивные операции в пассиве баланса.

Операции и сделки, которые может осуществлять Банк России, а также клиенты Банка России определены статьей 46 Федерального закона №86-ФЗ «О Центральном банке Российской Федерации (Банке России)»:

1. Банк России имеет право осуществлять следующие банковские операции и сделки с российскими и иностранными кредитными организациями , Правительством Российской Федерации :

1) предоставлять кредиты под обеспечение ценными бумагами и другими активами;

2) предоставлять кредиты без обеспечения на срок не более одного года российским кредитным организациям, имеющим рейтинг не ниже установленного уровня. Перечень рейтинговых агентств, рейтинги которых применяются для определения кредитоспособности получателей кредитов, и необходимых минимальных показателей соответствующих рейтингов, дополнительные требования к получателям кредитов, а также порядок и условия предоставления соответствующих кредитов устанавливаются Советом директоров;

3) покупать и продавать ценные бумаги на открытом рынке, а также продавать ценные бумаги, выступающие обеспечением кредитов Банка России;

4) покупать и продавать облигации, эмитированные Банком России, и депозитные сертификаты;

5) покупать и продавать иностранную валюту, а также платежные документы и обязательства, номинированные в иностранной валюте, выставленные российскими и иностранными кредитными организациями;

6) покупать, хранить, продавать драгоценные металлы и иные виды валютных ценностей;

7) проводить расчетные, кассовые и депозитные операции, принимать на хранение и в управление ценные бумаги и другие активы;

8) выдавать поручительства и банковские гарантии;

9) осуществлять операции с финансовыми инструментами, используемыми для управления финансовыми рисками;

10) открывать счета в российских и иностранных кредитных организациях на территории Российской Федерации и территориях иностранных государств;

11) выставлять чеки и векселя в любой валюте;

12) осуществлять другие банковские операции и сделки от своего имени в соответствии с обычаями делового оборота, принятыми в международной банковской практике.

При этом Банк России вправе осуществлять банковские операции и сделки на комиссионной основе , за исключением случаев, предусмотренных федеральными законами.

Обеспечением кредитов Банка России могут выступать : золото и другие драгоценные металлы в стандартных и мерных слитках, иностранная валюта, векселя, номинированные в российской или иностранной валюте, государственные ценные бумаги.

Списки векселей и государственных ценных бумаг, пригодных для обеспечения кредитов Банка России, определяются решением Совета директоров.

В случаях, установленных решением Совета директоров, обеспечением кредитов Банка России могут выступать другие ценности, а также поручительства и банковские гарантии .

2. Банк России может осуществлять банковские операции по обслуживанию органов государственной власти и органов местного самоуправления, их организаций, государственных внебюджетных фондов, воинских частей, военнослужащих, служащих Банка России, а также иных лиц в случаях, предусмотренных федеральными законами.

3. Банк России также вправе обслуживать клиентов, не являющихся кредитными организациями, в регионах, где отсутствуют кредитные организации.

В тоже время Банк России не имеет права :

1) осуществлять банковские операции с юридическими лицами, не имеющими лицензии на осуществление банковских операций, и физическими лицами, за исключением случаев, предусмотренных статьей 48 Федерального закона «О Центральном банке Российской Федерации (Банке России)»;

2) приобретать акции (доли) кредитных и иных организаций, за исключением случаев, предусмотренных статьями 8, 9 и 39 Федерального закона «О Центральном банке Российской Федерации (Банке России)»;

3) осуществлять операции с недвижимостью, за исключением случаев, связанных с обеспечением деятельности Банка России и его организаций;

4) заниматься торговой и производственной деятельностью, за исключением случаев, предусмотренных Федеральным законом «О Центральном банке Российской Федерации (Банке России)»;

5) пролонгировать предоставленные кредиты (исключение может быть сделано по решению Совета директоров).

Другие похожие работы, которые могут вас заинтересовать.вшм> |

|||

| 7489. | ЦЕНТРАЛЬНЫЕ БАНКИ И ОСНОВЫ ИХ ДЕЯТЕЛЬНОСТИ | 13.18 KB | |

| История возникновения института центрального банка. История становления Государственного банка в России. форма организации и функции центрального банка. Пассивные операции центрального банка. | |||

| 10752. | Коммерческие банки и основы их деятельности | 22.01 KB | |

| В Федеральном законе №3951 О банках и банковской деятельности коммерческий банк определен как кредитная организация которая имеет исключительное право осуществлять в совокупности следующие банковские операции: привлечение во вклады средств юридических и физических лиц; размещение денежных средств от своего имени и за свой счет на условиях возвратности платности срочности; открытие и ведение банковских счетов физических и юридических лиц. Коммерческие банки выполняют пять основных функций: Функцию аккумуляции временно свободных... | |||

| 10459. | ЦЕНТРАЛЬНЫЕ ОРГАНЫ ЭНДОКРИННОЙ СИСТЕМЫ | 19.87 KB | |

| Есть отдельные эндокринные клетки которые вырабатывают несколько гормонов. Например клеткиG слизистой оболочки желудка вырабатывают гастрин и энкефалин. Эти клетки органы называются клеткамимишенями или эффекторами. | |||

| 10738. | ПРАВОВЫЕ ОСНОВЫ АУДИТОРСКОЙ ДЕЯТЕЛЬНОСТИ | 19.28 KB | |

| Об аудиторской деятельности другими федеральными законами и иными нормативными правовыми актами. Аудиторские организации и предприниматели осуществляющие свою деятельность без образования юридического лица индивидуальные аудиторы могут оказывать сопутствующие аудиту услуги: 1 постановку восстановление и ведение бухгалтерского учета составление бухгалтерской финансовой отчетности бухгалтерское консультирование; 2 налоговое консультирование постановку восстановление и ведение... | |||

| 19375. | Финансовые основы страховой деятельности. | 46.16 KB | |

| Основа финансовой устойчивости страховщика Основой финансовой устойчивости страховщиков является наличие у них оплаченного уставного капитала и страховых резервов а также система перестрахования. Доходы от страховых операций формируются за счет страховых платежей. Основой страховых платежей выступает страховой тариф. В связи с этим в страховом деле принята следующая классификация расходов: - расходы на выплату страхового возмещения; - отчисления в резервы; - расходы на ведение дела: - аквизиционные производятся с целью заключения новых... | |||

| 7526. | Основы организации и деятельности коммерческих банков | 23.96 KB | |

| Важным элементом денежно-кредитной системы Российской Федерации являются коммерческие банки. В 90-е годы коммерческие банки прошли несколько этапов в своем развитии: от массового создания в период до 1998г. до сокращения в настоящее время. Одновременно с этим в последние годы происходит укрупнение банковского капитала, рост их активов. | |||

| 14811. | Методологические основы инновационной деятельности фирм | 27.41 KB | |

| Методологические основы инновационной деятельности фирм Общие понятия об инновациях Тенденции и разновидности развития Инновационная спираль Инновационный период развития экономики Понятие сущность и содержание инновации Классификация инноваций Функции инновации Источники инновационных возможностей. Представляется что под устойчивым экономическим развитием следует понимать такое развитие при котором обеспечивается воспроизводство всех факторов производства и экономической системы в целом которое может быть достигнуто только путем... | |||

| 7682. | Экономическая сущность строительной деятельности и ее правовые основы | 16.28 KB | |

| Виды строительства. Продукцией капитального строительства являются вводимые в действие и принятые в установленном порядке производственные мощности и объекты непроизводственного назначения. Более 70 отраслей национальной экономики обслуживают отрасль строительства в ней используется около 20 продукции черной металлургии большая часть продукции промышленности строительных материалов конструкций деталей и др... | |||

| 12802. | Психолого-педагогические основы социально-культурной деятельности | 788.55 KB | |

| В решении этих проблем ведущее место естественно принадлежит базовым научным дисциплинами педагогике и психологии целью которых в данном случае является психолого-педагогическое обеспечение как профессиональной так и непрофессиональной любительской социально-культурной деятельности. | |||

| 8020. | Правовые основы судебно-экспертной деятельности, ее субъекты | 44.12 KB | |

| Психологические основы деятельности судебного эксперта. Признав необходимым назначение судебной экспертизы следователь выносит об этом постановление а в случаях предусмотренных пунктом 3 части второй статьи 29 настоящего Кодекса возбуждает перед судом ходатайство в котором указываются: 1 основания назначения судебной экспертизы; 2 фамилия имя и отчество эксперта или наименование экспертного учреждения в котором должна быть произведена судебная экспертиза; 3 вопросы поставленные перед экспертом; 4 материалы предоставляемые в... | |||

Центральный банк в любом государстве занимает особое место в кредитно-финансовой системе. В отличие от коммерческих банков и других кредитных организаций центральный банк представляет собой государственный орган, отвечающий за объем денежной массы и кредитов, предоставляемых экономике в целом. Возникновение центральных банков относится к середине XIX -- началу XX в., поскольку именно в этот период правительства большинства стран законодательно закрепляют за определенными банками контроль над эмиссией денег в обращение. Институт центрального банка формировался постепенно и прошел довольно длительный период эволюции.

Трудно сказать, где и когда впервые появился центральный банк. Одни экономисты считают началом дату создания банка, который впоследствии стал выполнять функции центрального. В соответствии с таким критерием первым центральным банком стал Риксбанк -- Банк Швеции, основанный в 1668 г. Банк Англии был образован в 1694 г., Банк Франции -- в 1800 г.

Значение центрального банка состоит в том, что он несет ответственность за проведение денежной политики и стабильность банковской системы в целом. С этой точки зрения временные рамки возникновения и формирования центральных банков смещаются на более поздние сроки. Например, Банк Франции становится ответственным за проведение денежно-кредитной политики только в 1945 г., после его национализации. Значительно раньше функции центрального банка стал выполнять Банк Англии, оставаясь акционерным банком. Национализация в 1946 г. предоставила ему широкие полномочия по контролю над деятельностью других банков. Как правило, европейские центральные банки достаточно длительный период времени вплоть до 1940-х гг. одновременно выполняли функции обычных банков, открывая счета для частных клиентов, кредитуя эмиссию ценных бумаг, предоставляя другие банковские услуги торгово-промышленным компаниям и частным лицам. В ходе эволюции их коммерческая активность постепенно сокращалась. В отличие от европейских своеобразный центральный банк США в виде Федеральной резервной системы был создан в 1913 г. специально для выполнения общих экономических функций.

Сложилась традиция особенности национального центрального банка рассматривать в сопоставлении с Банком Англии, который служит своего рода эталоном. Формирование института центрального банка в Англии оказало достаточно заметное влияние на создание центральных банков в других странах. Более того, считается, что основы монетарной теории были заложены экономистами, обсуждавшими проблемы английской банковской и денежной политики. Поэтому, не умаляя опыт стран континентальной Европы и США, который во многом оказывается более интересным, воспользуемся той же логикой, тем более что взгляд на английскую модель может оказаться полезным для понимания роли, которую центральные банки играют в современных финансовых системах.

Если в 1900 г. центральные банки существовали в 18 странах (всего в мире насчитывалось 30 независимых государств), то в 2000 г. -- более чем в 170 странах. Несмотря на исторические и экономические особенности, роль центральных банков различных стран по существу соответствует классической английской модели, хотя принята несколько иная терминология. Центральный банк выполняет функции государственного органа проведения денежно-кредитной политики, банка банков и банка правительства. Однако дело не только в терминологии. В ходе эволюции функции центрального банка не оставались неизменными. В прошлом суть денежного контроля сводилась к обеспечению экономики деньгами. Центральный банк должен был придать эластичность деньгам и банковским резервам, т. е. изменять предложение денег в ответ на изменения спроса на деньги со стороны реального сектора экономики. В настоящее время центральный банк рассматривается как институт, отвечающий за разработку и проведение денежно-кредитной политики, изменяющий предложение денег для достижения экономических целей, например таких, как экономический рост, стабильность цен и сдерживание инфляции.

Функция банка банков шире, чем кредитор последней инстанции в критической ситуации. Через корреспондентские счета, открытые в центральном банке, банки проводят платежи и расчеты. Расчетная сеть центрального банка не является единственным способом проведения безналичных расчетов. Тем не менее благодаря регулированию процесса проведения платежей и надзору за банками центральный банк обеспечивает нормальную работу и гарантирует стабильность финансовой системы.

Роль центрального банка как банка правительства также претерпела определенные изменения. Исторически со времени своего зарождения центральные банки привлекали ресурсы для кредитования правительственных расходов. Государство получало эмиссионный доход благодаря исключительному, монопольному праву центрального банка создавать деньги, а также прибыль от коммерческой деятельности банка. В настоящее время центральные банки почти не занимаются кредитованием правительств. Во многих странах, в том числе и в России, существуют законодательные ограничения права центрального банка предоставлять кредиты правительству для финансирования бюджетного дефицита, покупать государственные ценные бумаги при их первичном размещении, а также проводить банковские операции с лицами, не являющимися банковскими организациями. Эмиссионная деятельность центрального банка более определяется целями денежно-кредитной политики, нежели соображениями сеньоража. Центральные банки выполняют в основном задачи так называемого фискального агента государства, т. е. ведут счета казначейства и управляют государственным долгом.

Один из ключевых вопросов политики заключается в том, до какой степени ответственность за выполнение всех трех функций должна лежать на одном институте. В 1995 г. был проведен исчерпывающий анализ аргументов «за» и «против» разделения функций денежной политики и банковского надзора и не было найдено убедительных доводов в пользу той или иной модели, согласующихся с тем, что примерно половина из 27 исследуемых стран разделила эти функции между различными государственными институтами, возложив на центральный банк лишь ответственность за стабильность цен, а другая половина объединила.

Цели и задачи организации центральных банков. Функции Центрального банка РФ. Организационная структура Центрального Банка РФ: центральный аппарат, территориальные главные управления и национальные банки России, расчетно-кассовые центры (РКЦ). Функции Центрального Банка РФ: проведение единой денежно-кредитной политики, эмиссия наличных денег и организация их обращения, рефинансирование, организация безналичных расчетов и кредитования народного хозяйства, регулирование и надзор за деятельностью коммерческих банков, валютное регулирование и валютный контроль, расчетно-кассовое обслуживание государственного бюджета. Функции и организационная структура центральных банков Англии, Франции, Японии, Германии, США и других банков развитых стран.

Коммерческие банки и их деятельность

Характеристика коммерческого банка как субъекта экономики. Функции коммерческого банка: аккумуляция временно свободных денежных средств в депозиты, размещение привлеченных средств и расчетно-кассовое обслуживание клиентуры. Понятие банковской услуги и ее основные характеристики. Законодательные основы банковской деятельности. Клиент банка. Договор банка с клиентом. Банковские счета. Классификация банковских операций. Пассивные операции банка – операции по привлечению средств в банки и формированию ресурсов последних. Депозитные операции. Эмиссионные операции коммерческого банка. Значение пассивных операций в деятельности коммерческого банка.

Активные операции коммерческого банка – операции, посредством которых банки размещают имеющиеся в их распоряжении ресурсы для привлечения прибыли и поддержания ликвидности. Классификация активных операций коммерческого банка по экономическому содержанию (ссудные, расчетные, кассовые, инвестиционные, фондовые и гарантийные операции коммерческого банка); по степени риска; по характеру (направлениям) размещения средств (первичные, вторичные, и инвестиционные); по уровню доходности.

Характеристика ссудных операций, их виды в зависимости от типа заемщика, способа обеспечения, сроков кредитования, характера кругооборота средств, объекта и субъектов кредитования, вида открываемого счета и других признаков. Отличия ссудных и инвестиционных операций коммерческого банка.

Активно-пассивные операции коммерческого банка - комиссионные, посреднические, выполняемые банком по поручению клиентов за определенную плату. Виды активно-пассивных операций коммерческого банка. Трастовые операции банка.

Балансовые и забалансовые операции банка. Их краткая характеристика. Основные виды забалансовых операций.

Ликвидные и неликвидные операции коммерческого банка. Понятие банковской ликвидности.

Финансовые риски в деятельности коммерческого банка.

Международные финансовые и кредитные институты

Цели создания и особенности функционирования МВФ и Мирового банка. Европейский банк реконструкции и развития. Европейский инвестиционный банк. Банк международных расчетов. Международная финансовая корпорация. Международная ассоциация развития и др.

ПЕРЕЧЕНЬ ВОПРОСОВ ДЛЯ КОНТРОЛЬНОЙ РАБОТЫ

I. Деньги

1. Происхождение, эволюция и сущность денег

2. Функции денег

3. Виды денег

4. Понятие денежной массы

5. Выпуск денег и эмиссия денег

6. Понятие денежного оборота, его содержание и структура

7. Основы организации безналичного денежного оборота

8.Формы безналичных расчетов, условия осуществления их

9. Денежная система и ее элементы

10. Сущность инфляции и формы ее проявления

II. Кредит

11. Необходимость и сущность кредита

12. Функции и законы кредита

13. Теории кредита

14. Формы и виды кредита

15. Природа ссудного процента и его экономическая роль

16. Банковский процент и механизм его формирования

17. Формы обеспечения возвратности кредита

18. Рефинансирование и межбанковское кредитование

19. Принципы банковского кредитования.

20. Роль кредита в развитии экономики и его границы

III. Банки

21. Возникновение и развитие банков

22. Понятие и элементы банковской системы

23. Форма организации центральных банков и организационное устройство Банка России

24. Задачи, функции и операции Банка России

25. Денежно-кредитная политика центрального банка

26. Понятие, принципы деятельности и классификация коммерческих банков

27. Организационное устройство коммерческих банков

28. Функции коммерческих банков и банковские услуги

29. Пассивные операции коммерческих банков

30. Активные операции коммерческих банков

Студентам предлагается перечень вопросов, входящих в контрольную работу, который был утвержден на заседании кафедры. При подготовке вопросов принимались во внимание следующие факторы:

Актуальность рассматриваемой проблемы;

Наличие научной и специальной литературы по изучаемым вопросам;

Возможность сбора экономической и статистической информации.

Номера вопросов для контрольной работы студенты определяют в соответствии с последней цифрой номера зачетной книжки.

В случае возникновения у студентов трудностей, связанных с выбором темы контрольной работы, им следует обратиться за консультацией к преподавателю - научному руководителю.

Студент должен самостоятельно подобрать литературные источники, необходимые для написания контрольной работы, используя список рекомендуемой литературы, содержащийся в данном пособии, а также каталоги книг и периодических изданий, которые имеются в библиотеке академии или других библиотеках.

Изучение литературы должно осуществляться в определённой последовательности:

1) изучить соответствующие главы и разделы учебников и учебных пособий;

2) ознакомиться с федеральными и региональными законодательными актами, относящимися к теме контрольной работы;

3) проанализировать действующие инструкции и нормативные акты Центрального Банка РФ, имеющие отношение к изучаемой проблеме;

4) изучить монографии и статьи в периодической печати.

Главной целью изучения литературных источников является систематизация информации и накопленных наукой знаний по изучаемым вопросам, выделение различных взглядов и точек зрения отечественных и зарубежных учёных и специалистов, а также выработка собственного мнения по рассматриваемым проблемам.

Раскрытие сущности тех вопросов, которые обозначены в плане контрольной работы, целесообразно начать с изложения теоретических положений и исторического аспекта изучаемой проблемы. Следует объяснить сущность изучаемых явлений и процессов, их тенденции и перспективы. Необходимо сделать обзор различных точек зрения и мнений, существующих в современной экономической литературе, а также высказать свою позицию по изучаемой проблеме. Теоретические положения необходимо подкрепить анализом фактического материала – статистических и экономических показателей, почерпнутых из статистических сборников, периодических изданий, справочников и компьютерной сети Internet.

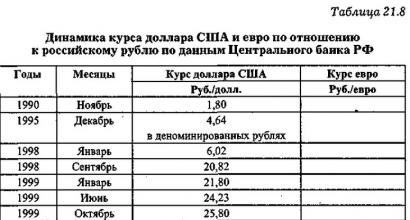

Приводимые в контрольной работе статистические данные должны быть тесно увязаны с текстом и сведены в таблицы или диаграммы. Показатели должны рассматриваться в динамике не менее чем за 3 – 5 лет. Сравниваемые объекты должны быть однотипны. Анализ становится более глубоким при расчёте средних и относительных величин, индексов, показателей вариации признаков, при выявлении взаимосвязи между отдельными экономическими явлениями.

Изложение текстанумерация страниц должна быть сквозной контрольной работы заканчивается списком использованной литературы.

Контрольная работа может быть выполнена от руки или на компьютере, на одной стороне листа формата А4 через 1,5 интервал, шрифт 14 пт, или написана в ученической тетради формата А4.

Нумерация должна быть сквозной, начиная с титульного листа.

Студент обязан сдать контрольную работу на кафедру финансов и кредита не позднее указанного преподавателем срока. Сотрудник кафедры проверяет правильность оформления контрольной работы и регистрирует её в специальном журнале.

Научный руководитель проверяет контрольную работу и в случае неудовлетворительного выполнения возвращает её на письменную доработку с указанием конкретного срока вторичной сдачи контрольной работы на кафедру. В процессе доработки студент должен устранит замечания и ответить на вопросы научного руководителя.

Выполненная и зачтённая контрольная работа хранится на кафедре «Финансы и кредит».

Общая характеристика центральных банков.

На ранних стадиях развития кредитных систем существовали только коммерческие банки, выполнявшие все банковские операции, включая эмиссию денег, обслуживание государственных нужд и реальный сектор экономики. По мере развития кредитных отношений и централизации денежных систем стало необходимо централизовать и денежную эмиссию, а также регулировать деятельность остальных банков. Так стали возникать ЦБ. Существует два пути возникновения центральных банков: эволюционное и административное. Эволюционный путь предполагал процесс постепенного выделения из системы КБ самого крупного, надежного и устойчивого банка и наделения его функциями центрального (напр., Бак Англии в 1694 г.). Административным путем возникли большинство ЦБ. Они возникали по указу, распоряжению государственных органов, президентов, монархов сразу в качестве центральных банков (БР, ФРС США). В 20 в. многие ЦБ были национализированы. Толчком к огосударствлению послужил экономический кризис 1929-1933 гг. и 2 мировая война.

Для достижения целей деятельности ЦБ, более эффективного выполнения операций и мероприятий по регулированию экономики ЦБ страны должен обладать достаточным уровнем независимости от исполнительной власти. Независимость центрального банка – особая форма государственного контроля за состоянием денежной сферы. Степень независимости достаточно сложно оценить, но такие исследования проводятся; в основном анализируется законодательная база деятельности ЦБ. Так, разработаны факторы, по которым можно оценить степень независимости ЦБ:

Доля собственности государства в капитале ЦБ (не является определяющим, скорее имеет исторический и традиционный аспект);

Процедура назначения или выбора руководства ЦБ, снятие с должности, а также сроки избрания;

Степень подробности определения в законодательстве целей и задач деятельности ЦБ;

Законодательно установленное право государственных органов на их вмешательство в денежно-кредитную политику (ДКП);

Наличие законодательных ограничений кредитования правительства.

В ходе анализа степени независимости ЦБ в разных странах была выявлена зависимость между темпом инфляции и уровнем независимости – чем выше независимость, тем ниже уровень инфляции в стране. Все страны с рыночной экономикой стараются корректировать законодательную базу деятельности ЦБ, чтобы увеличить степень независимости ЦБ. Объединенная Европа также следует принципам независимости ЕЦБ. под давлением вступления в ЕС многие европейские страны внесли или уже вносят изменения в свое банковское законодательство (напр., Великобритания в 1998 г.).

Цели деятельности ЦБ:

Защита и обеспечение устойчивости национальной денежной единицы, в том числе его покупательной способности и курса по отношению к иностранным валютам

Развитие и укрепление банковской системы

Обеспечение эффективного и бесперебойного функционирования системы расчетов

Задачи ЦБ:

Эмиссионный центр страны

Банк банков

Банк правительства

Расчетный центр

Валютный центр

Центр денежно-кредитного регулирования экономики

Функции ЦБ: регулирующая, контролирующая, обслуживающая, информационно-исследовательская.

ДКП – комплекс мероприятий, направленных на изменение денежной массы в обращении, процентных ставок, объема кредитования и других показателей денежного обращения и рынка ссудных капиталов. ДКП направлена либо на стимулирование кредита и денежной эмиссии (экспансия), либо на их сдерживание и ограничение (рестрикция). ДКП отличается от других методов государственного регулирования экономики косвенным характером воздействия на процесс промышленного воспроизводства. ЦБ непосредственно изменяет только объем эмиссии и кредита, а это в свою очередь влечет за собой цепочку изменений.

Цели ДКП, как составной части общегосударственной экономической политики:

Поддержание устойчивости национальной денежной единицы

Поддержание темпов экономического роста

Снижение безработицы

Обеспечение равновесия платежного баланса

Классификация методов ДКП:

рыночные (косвенные) и административные (прямые)

общие и селективные

Учетная и залоговая политики. Это классический инструмент в практике ЦБ. Он основан на регулировании рынка ссудных капиталов путем манипулирования учетным (ломбардным) %. Учетная ставка – процент, который удерживает ЦБ при покупке векселей у кредитных учреждений. Ломбардная ставка – процент, который взимает ЦБ при предоставлении кредитов кредитным учреждениям под залог активов. Преимуществом данного метода является простота и доступность применения, а недостатками – небольшой объем централизованных кредитов в структуре пассивов КБ (2%), большое разнообразие способов привлечения дополнительных ресурсов (рынок МБК, РЦБ и др.), неоперативность (редкое изменение %).

Политика минимальных резервов. Впервые этот метод был опробован в США в 30-е гг. и сразу после войны его внедрили в практику ЦБ всех ведущих западных стран. Главная причина проведения данной политики заключается в том, что между объемами резервов и банковскими операциями имеется определенная взаимосвязь, которую может использовать ЦБ, чтобы влиять на поведение КБ. Кредитный потенциал КБ увеличивается настолько, насколько сокращаются их обязательства по минимальным резервам.

Минимальные резервы – это бессрочные и беспроцентные вклады КБ-ов в ЦБ, размер которых устанавливается законодательством в определенном отношении к банковским обязательствам (привлеченным средствам – вкладам клиентов). Исторически минимальные резервы развились из необходимости для КБ иметь ликвидные резервы на случай непредвиденных налично-денежных платежей.

Законодательства разных стран по-своему устанавливают порядок держания минимальных резервов, но все они преследуют одну общую цель – вынудить КБ держать определенную дифференцированную долю их обязательств на бессрочных счетах в ЦБ. Последнее время многие ЦБ ведущих западных стран сделали данные счета процентными в отличие от предыдущей практики беспроцентных счетов. Россия к таким странам пока не относится.

Дифференциация нормативов обязательных резервов:

тип вклада (его срок);

валюта вклада;

величина вклада;

статус вкладчика (юридическое или физическое лицо).

Преимуществом данного метода является быстрота воздействия (т. к. это законодательная норма), а недостатками – неоперативность (ставки меняются редко); негибкость, т. к. существуют границы изменения ставок – диапазон единовременного изменения (не более 5 % пунктов) и верхняя граница (не более 20% обязательств КБ); налоговый характер (если не начисляются %); частые изменения норм могут привести к дестабилизации ситуации на РСК. Эффективен этот метод в период кризиса, когда необходимо быстро сократить денежную массу (т. н. стерилизация излишней ликвидности).

Политика открытого рынка. Это наиболее гибкий метод регулирования ликвидности и кредитных вложений банков путем размещения государственного долга. Метод заключается в купле-продаже ЦБ государственных ценных бумаг, банковских акцептов и др. высоколиквидных ценных бумаг по заранее обусловленному курсу. Управляя операциями на открытом рынке, ЦБ создает кредитным учреждениям выгодные условия для увеличения своей ликвидности или наоборот. Сам термин впервые появился в США в 20-х гг. Операции на открытом рынке – купля-продажа ЦБ высоколиквидных ценных бумаг у кредитных учреждений. Преимуществами данного метода являются оперативность (операции проводятся ежедневно) и гибкость (объемы операций определяются потребностями регулирования), а недостатком – необходим развитый РЦБ и желание КБ.

Депозитная политика. Кроме кредитных операций ЦБ предлагают КБ и услуги по приему вкладов. КБ вправе самостоятельно принимать решения о размещении своих свободных ресурсов, поэтому ЦБ дает возможность вложения денежных средств на своих счетах. Механизм действия данного метода является механизмом регулирования банковской ликвидности с помощью %. Депозитные операции – операции ЦБ по привлечению свободных денежных средств КБ во вклады.

Лекция 15. Основы организации деятельности коммерческого банка.

Низовое звено банковской системы состоит из сети самостоятельных кредитно-финансовых учреждений, непосредственно выполняющих функции кредитно-расчетного обслуживания клиентуры на коммерческих принципах.

Банк - коммерческое учреждение, являющееся юридическим лицом, которому в соответствии с законом и на основании лицензии, выданной Центральным банком, предоставлено право привлекать денежные средства юридических и физических лиц и от своего имени размещать их на условиях возвратности, платности и срочности, а также осуществлять другие банковские операции.

Исходя из данного определения, можно выделить функции банка, согласно современной теории их три:

1) функция аккумуляции средств;

2) функция трансформации ресурсов;

3) функция регулирования денежного оборота.

В соответствии с выполняемыми функциями банк собирает свободные, временно неиспользуемые денежные ресурсы и капиталы своих клиентов. Предприятия открывают в банке счета и, используя денежные средства с этих счетов, проводят наличные и безналичные расчеты. Физические лица вносят свои денежные средства во вклады, дающие банку возможность трансформировать их в кредиты и применять для других денежных операций, сокращая при этом экономические риски по сравнению с рисками при прямых сделках между кредитором и заемщиком. Платежные операции банка, создание им платежных инструментов (банкнот, чеков, векселей, сертификатов и др.) позволяют регулировать денежный оборот, делать его более экономичным за счет совершения безналичных операций.

Банковская деятельность – это деятельность денежно-кредитного института в сфере экономических отношений. От результатов деятельности банков зависит не только развитие экономики страны, но и социальная атмосфера в обществе. Общеэкономические и банковские кризисы приводят к значительным убыткам, банкротству предприятий и кредитных организаций, обесценению или утрате накоплений и вкладов граждан, к возникновению напряженности в общественных отношениях, снижению имиджа банка как социально-экономического института.

Деятельность банка как выражение его экономических отношений с клиентами определяется его сущностью, функциями и назначением в экономике. Банковская деятельность имеет определенные особенности.

1. Банк работает в сфере обмена, а не в сфере производства, но затрагивает и производство, т.к. обслуживает производственные потребности (накопление производственных материалов, приобретение новой техники и оборудования), но сам процесс отражает деятельность экономических субъектов по перераспределению (обмену) созданных материальных благ.

2. Банк – это торговый институт, мотивы коммерции преобладают в его деятельности. Вся его деятельность заключена в покупке ресурсов по одной цене и продаже по другой, более дорогой цене.

3. Банк – это коммерческое предприятие. Операции как эмиссионных, так и коммерческих банков совершаются на платной основе. За предоставляемые кредиты они получают ссудный процент, за расчетные, кассовые и другие операции, выполняемые по поручению своих клиентов, - определенную комиссию.

4. Деятельность банка носит предпринимательский характер. Благодаря банку бездействующие капиталы одних экономических субъектов начинают «работать» у других. Благодаря энергии перераспределения капиталов между экономическими субъектами, отраслями, территориями и странами банки усиливают производительное движение материальных, трудовых и денежных ресурсов, содействуют реализации различных экономических проектов.

5. Банк – это не только коммерческое предприятие, но и общественный институт. Банк помогает соблюдать общественные интересы, работает для удовлетворения общественных потребностей, при этом банковская деятельность носит не политический, а экономический характер.

Работая в сфере обмена, банк действует как производительный институт, осуществляющий регулирование денежного оборота в наличной и безналичной формах.

Банком является организация, которая выполняет три банковские операции одновременно: кредитную, депозитную и расчетную.

Коммерческие банки (универсальные) осуществляют все виды расчетно-кредитных и финансовых операций, связанных с обслуживанием хозяйственной деятельности своих клиентов. Отдельные банковские операции могут совершать и другие кредитные учреждения, не являющиеся банками.

В отличие от ЦБ:

КБ существуют на основании любой формы собственности;

не зависят от органов государственной власти и управления при принятии решений, связанных с обслуживанием хозяйственной деятельности своих клиентов;

действуют на основании своих Уставов, зарегистрированных в ЦБ;

УК складывается из средств юридических и физических лиц и служит обеспечением обязательств банка.

Операции коммерческого банка (согласно выданной лицензии):

привлечение вкладов и депозитов;

предоставление кредитов по соглашению с заемщиком;

открытие и ведение счетов клиентов;

осуществление расчетов по поручению клиентов и ведение их кассового обслуживания;

финансирование капитальных вложений по поручению или за счет собственных средств;

осуществление операций с ценными бумагами;

осуществление валютных операций;

Операция – это конкретный вид действий по созданию продукта. Банковская деятельность представляет собой сложный многообразный процесс, который реализуется только в рамках банковской системы, подчиняется единым правилам ведения операций. Операции осуществляются посредством финансовых, бухгалтерских и технических приемов и способов, в совокупности образующих определенную технологию банковских услуг.

Банковская деятельность, будучи единой по своей сущности, может иметь определенные особенности, связанные с различием направлений деятельности того или иного банка.

Отношения банков с клиентурой строятся на договорной основе, государство не отвечает за обязательства КБ, как и КБ не отвечают за обязательства государства, кроме случаев, предусмотренных законом или, когда они сами взяли на себя такие обязательства.

Контроль, осуществляемый КБ за деятельностью клиентов, носит гражданско-правовой характер и направлен на обеспечение интересов самого банка, но в указанных законодательством случаях они уполномочены проводить контроль в интересах государства:

проведение валютного контроля;

контроль за соблюдением валютного законодательства;

за своевременной и полной реализацией установленной части экспортной выручки на внутреннем валютном рынке;

за соблюдением организациями порядка ведения кассовых операций.

По своей природе операции коммерческого банка делятся на банковские и небанковские. К банковским относятся те, которые вытекают непосредственно из сущности банка, исторически закрепились за ним как денежно-кредитным институтом.

К банковским операциям относятся:

привлечение денежных средств физических и юридических лиц во вклады (до востребования и на определенный срок);

размещение привлеченных средств от своего имени и за свой счет;

открытие и ведение банковских счетов физических и юридических лиц;

осуществление расчетов по поручению физических и юридических лиц, в т.ч. банков-корреспондентов, по их банковским счетам;

инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц;

купля - продажа иностранной валюты в наличной и безналичной формах;

привлечение во вклады и размещение драгоценных металлов;

выдача банковских гарантий;

осуществление переводов денежных средств по поручению физических лиц без открытия банковских счетов (за исключением почтовых переводов).

Федеральный закон «О банках и банковской деятельности» разрешает банкам заниматься размещением, подпиской и хранением ценных бумаг. Эти операции не имеют статуса банковских, поскольку являются специфическими для другого экономического института – биржи. Банк по законодательству также имеет право совершать следующие сделки:

выдача поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме;

приобретение права требования от третьих лиц исполнения обязательств в денежной форме;

доверительное управление денежными средствами и иным имуществом по договору с физическими и юридическими лицами;

осуществление операций с драгоценными металлами и драгоценными камнями;

предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей;

лизинговые операции;

оказание консультационных и информационных услуг.

Эти операции и сделки составляют дополнительные виды деятельности, которыми банкам разрешено заниматься.

Закон предписывает и те виды деятельности, которыми банкам заниматься запрещено. К их числу относятся производственная, торговая и страховая деятельность.

Банк- экономическое предприятие, главным в деятельности которого является реализация его экономических интересов. Он производит свой продукт, который носит стоимостной характер.

Продуктом банка служат платежные средства, которые вместе с кредитом входят в денежный оборот. Банковский продукт обладает рядом отличительных особенностей и носит в основном нематериальный характер. Как правило, это безналичная форма, предстающая как записи по счетам; вещественная форма – банкноты Центрального банка, различные денежно-расчетные документы. Банковский продукт создается на определенных направлениях деятельности. Каждому продукту соответствует услуга, которая представляет совокупность действий, процесс создания банковского продукта.

предоставление гарантий;

консультации;

организация расчетов наличной и безналичной формы;

Продукт эмиссионного банка – деньги как особый товар, обмениваемый на продукт другого труда.

В отличие от других предприятий, продукт КБ не подлежит складированию, хотя и носит материальный характер.

Особенности продукта КБ:

его не всегда можно ощутить физически, но это деятельность, имеющая в своем основании общественные затраты;

имеет свойство самовозрастающей стоимости.

Ресурсы, получаемые от вкладчиков не бесплатны для кредитного учреждения: они должны быть использованы так, чтобы не только вернуть их вкладчикам, но и обеспечить прирост, достаточный для выплаты процентов по вкладам, компенсационных расходов и получения прибыли (хотя бы минимальной).

Принципы банковской деятельности:

прибыльность: прибыль - официальный основной показатель деятельности банка;

прибыль банка - разница процентов полученных и выплаченных плюс комиссионные за оказание услуг;

спекулятивный принцип: наиболее дешевое привлечение капитала и его размещение по максимальным ставкам;

рискованность: КБ рискует только величиной своего капитала. Должно действовать правило - все для безопасности клиента на основании партнерских отношений и принципа взаимной заинтересованности.

Коммерческий банк - универсальное предприятие, стремящееся развивать как можно больше видов операций и услуг.

Группы банковских операций:

Кредитные.

Расчетные.

Кассовые.

Межбанковские расчетные.

Вексельные.

Операции с ценными бумагами.

Операции в иностранной валюте.

Посреднические.

Финансовые.

Учредительские.

Все эти операции банки могут проводить в рублях и иностранной валюте.

Государство определяет порядок создания банков, используя систему регулирующих нормативов, контролирует их деятельность.

КБ может начать операции только после получения соответствующей лицензии, т.е. разрешения от ЦБ РФ.

Вновь созданной кредитной организации могут быть выданы следующие лицензии:

лицензия на осуществление банковских операций со средствами в рублях (без права привлечения во вклады средств физических лиц);

лицензия на осуществление банковских операций со средствами в рублях и иностранной валюте (без права привлечения во вклады средств физических лиц);

лицензия на привлечение во вклады и размещение драгоценных металлов. Возможность выдачи такой лицензии рассматривается ЦБ РФ одновременно с документами на предоставление валютной лицензии.

Разрешение на право совершения сделок с драгоценными металлами выдается ЦБ РФ по согласованию с Министерством финансов РФ.

Кредитная организация может расширить круг выполняемых операций путем получения следующих видов банковских лицензий:

лицензия на привлечение во вклады средств физических лиц в рублях, которая может быть выдана по истечении двух лет с даты государственной регистрации кредитной организации.

лицензия на привлечение во вклады средств физических лиц в рублях и иностранной валюте, которая может быть выдана по истечении двух лет с даты государственной регистрации кредитной организации;

Генеральная лицензия, которая может быть выдана банку, имеющему лицензии на выполнение всех банковских операций со средствами в рублях и иностранной валюте. Банк, имеющий Генеральную лицензию, может открывать в установленном порядке филиалы за рубежом и/или приобретать доли в уставном капитале банков-нерезидентов.

Лицензия на осуществление банковских операций выдается без ограничения сроков ее действия.

Ресурсы банка . Для выполнения в условиях рынка своей первоочередной функции посредничества в кредите коммерческие банки сталкиваются с необходимостью аккумуляции финансовых ресурсов с целью дальнейшего перераспределения и осуществления вложений для достижения максимальной доходности.

При функционировании двухуровневой банковской системы коммерческие банки самостоятельно изыскивают возможности для накопления и концентрации денежных средств в целях последующего распределения в наиболее выгодные формы. Банковские ресурсы образуются путем проведения банками пассивных операций и отражаются в пассиве баланса банка. Пассивные операции – это операции по формированию и пополнению банковского капитала и его ресурсной базы.

Пассивы коммерческого банка представляют собой его кредитный потенциал, состоящий из собственных и привлеченных средств

С помощью пассивных операций банки формируют свои ресурсы. Исторически пассивные операции играют первичную и определяющую роль по отношению к активным, т.к. для их осуществления необходимо иметь достаточный объем ресурсов.

Специфика деятельности банка состоит в том, что его ресурсы в подавляющей части формируются не за счет собственных, а за счет привлеченных средств.

Ресурсы коммерческого банка определяют совокупность собственных и привлеченных средств, имеющихся в распоряжении банка и используемых им для осуществления активных операций.

Уставный капитал кредитной организации –величина вкладов ее участников – определяет минимальный размер имущества, гарантирующего интересы ее кредиторов. Уставный фонд является гарантом экономической устойчивости банка и формируется за счет собственных денежных средств и собственных материальных активов участников банка – юридических и физических лиц.

Уставный капитал кредитной организации, создаваемой в форме общества с ограниченной или с дополнительной ответственностью, составляется из номинальной стоимости долей ее участников.

Уставный капитал кредитной организации, создаваемой в форме акционерного общества, составляется из номинальной стоимости ее акций, приобретенных учредителями кредитной организации.

Вклады в уставный капитал кредитной организации могут быть в виде:

денежных средств в валюте Российской Федерации и в иностранной валюте;

материальных активов (банковского здания, в котором располагается кредитная организация, за исключением незавершенного строительства). Материальные активы должны быть отражены в балансе кредитной организации в валюте РФ.

В состав собственных средств входят: фонды – уставный, резервный, специальные, экономического стимулирования; резервы на покрытие кредитных рисков и в обесценение ценных бумаг; добавочный капитал; средства на производственное и социальное развитие; прибыль текущего года и нераспределенная прибыль прошлых лет.

Резервный фонд коммерческого банка предназначен для возмещения убытков по активным операциям и в случае недостаточности полученной прибыли служит источником выплат процентов по облигациям банков и дивидендов по привилегированным акциям. Формируется резервный фонд за счет ежегодных отчислений от прибыли. Минимальный размер от уровня уставного капитала устанавливается Центральным банком РФ (не менее 5%), но коммерческий банк самостоятельно определяет уровень предельного размера резервного фонда, что фиксируется в Уставе банка (от 5% до 100% уставного фонда). При достижении установленного уровня сформированный резервный фонд перечисляется в уставный (капитализируется), и его начисление начинается заново.

Наряду с резервным фондом в коммерческом банке создаются прочие фонды (для производственного и социального развития самого банка): фонд специального назначения, фонд накопления и др. Данные фонды формируются за счет прибыли банка. Порядок образования фондов и их использование определяется кредитной организацией в положениях о фондах, а также нормативными документами Центрального банка. Добавочный капитал банка включает следующие три компонента:

прирост стоимости имущества при переоценке;

эмиссионный доход. Представляет собой доход, полученный в период эмиссии при реализации акций по цене, превышающей номинальную стоимость акций, как разница между стоимостью (ценой) размещения и их номинальной стоимостью;

имущество, безвозмездно полученное в собственность от организаций и физических лиц.

Страховые резервы являются особой составной частью капитала банка и образуются при совершении конкретных активных операций, к ним относятся резервы, создаваемые под возможные потери по ссудам и по учету векселей, резервы под возможное обесценивание ценных бумаг, приобретенных банком, а также резерв на возможные потери по прочим активам и по расчетам с дебиторами. Назначение этих резервов – нивелировать негативные последствия фактического снижения рыночной стоимости различных активов. Формируются активы за счет прибыли банка в обязательном порядке, предписываемом Центральным банком РФ.

Нераспределенная прибыль также относится к собственным средствам банка, т.к. принципы деятельности коммерческих банков предполагают самостоятельное распоряжение прибылью, остающейся после уплаты налогов.

Совокупный банковский капитал корректируется на величину, получаемую в результате переоценки средств в иностранной валюте, ценных бумаг, обращающихся на Организованном рынке ценных бумаг (ОРЦБ), драгоценных металлов, а также на величину полученного (уплаченного) накопленного купонного дохода.

Функции капитала: регулирующая, защитная и оперативная.

Регулирующая функция. Органы банковского надзора в лице ЦБ устанавливают минимальный уровень банковского уставного капитала для вновь создаваемых банков и минимальный размер капитала для действующих банков, а также вводятся относительные нормативы, в соответствии с которыми устанавливается зависимость между размером собственных средств и объемами различных видов банковских операций. (Инструкция № 139-И ЦБ).

Защитная функция. Коммерческим банкам предоставляется полная экономическая самостоятельность, а также предусматривается экономическая ответственность. Собственные средства банка служат обеспечением его обязательств. Банковский капитал является предельной величиной гарантии ответственности перед его вкладчиками и кредиторами. В случае процедуры банкротства собственные средства КБ используются на погашение задолженности перед бюджетом, держателями облигаций и прочих долговых обязательств, вкладчиками денежных средств на срочные депозиты и депозиты до востребования и т.д.

Оперативная функция. В отличие от нефинансовых организаций для банка оперативные функции капитала считаются второстепенными. Банки стараются избежать размещения собственных средств в краткосрочные активы. Собственные средства служат для банка источником развития его материальной базы, они используются для приобретения зданий, необходимых ему машин, оборудования, вычислительной техники и т.п.

Каждым коммерческим банком величина собственных средств определяется самостоятельно и зависит от многих факторов.

Во-первых, в соответствии с Законом о ЦБ РФ размер собственных средств определяет предельный размер активных операций банка. Поэтому банки, ориентированные на определенный круг клиентов (например, отраслевые банки, банки межотраслевых объединений и финансово-промышленных групп и т.п.), должны иметь собственные средства в таком размере, чтобы быть в состоянии удовлетворять все обоснованные потребности своих постоянных клиентов в заёмных средствах, не нарушая установленных нормативов.

Во-вторых, размер собственных средств, необходимых банку, зависит от специфики его клиентов. Преобладание среди клиентов банка крупных кредитоёмких предприятий требует от него большего размера собственных средств при том же общем объеме активных операций по сравнению с банком, ориентирующимся на обслуживание большего числа мелких заёмщиков, поскольку в первом случае у банка будут велики риски на одного заёмщика, которые ограничиваются.

В-третьих, размер собственных средств коммерческого банка находится в зависимости от характера его активных операций. Ориентация банка на преимущественное проведение операций, связанных с большим риском, требует большего размера собственных средств (инновационные банки). Преобладание в кредитном портфеле банка ссуд с минимальным риском допускает относительное снижение собственных средств банка.

Нормативные соотношения капитала банка и его активов с различной степенью риска дают банкам некоторые ориентиры для определения размеров собственного капитала в зависимости от характера активных операций.

Решая вопрос об объеме собственных средств, банки учитывают, что сами по себе эти средства не определяют размер получаемой прибыли. Они лишь позволяют банку выбирать те или иные виды операций, ориентироваться на обслуживание определенного круга клиентов и т.д.

В-четвертых, размер необходимых банку собственных средств зависит от степени развития рынка кредитных ресурсов и проводимой ЦБ РФ кредитной политики. Либерализация кредитной политики ЦБ РФ при развитом рынке облегчает доступ коммерческого банка к кредитным ресурсам и снижает уровень необходимых банку собственных средств. Ужесточение кредитной политики в сочетании с недостаточно развитым финансовым рынком обусловливает необходимость постоянного наращивания собственных средств.

Можно использовать два метода увеличения размера собственных средств банка: накопление прибыли или увеличение количества выпущенных акций (числа пайщиков банка). Накопление прибыли происходит в форме ускоренного создания резервного и других фондов банка и их последующей капитализации. Может иметь место и прямое присоединение части прибыли по окончании года. Этот метод является наиболее дешевым, он не требует дополнительных затрат, связанных с размещением акций или привлечением новых пайщиков. Накопление прибыли означает уменьшение дивидендов, выплачиваемых акционерам в текущем году, что может поколебать позиции банка на рынке.

В общей сумме банковских ресурсов привлеченные ресурсы занимают преобладающее место. Их доля по различным банкам колеблется от 75% и выше. Привлеченные ресурсы можно подразделить на привлеченные средства и заёмные средства.

Привлеченные средства: расчетные счета юридических лиц; депозиты до востребования и срочные в российской и иностранной валюте.

Заёмные средства: обращаемые на рынке долговые обязательства в виде депозитных сертификатов, облигаций, собственных векселей в российской и иностранной валюте; межбанковские кредиты; централизованные ресурсы, приобретенные на аукционах, либо полученные в ЦБ РФ, кроме того ссуды, полученные от ЦБ РФ; средства других банков, хранящиеся на корреспондентских и депозитных межбанковских счетах.

Не вся совокупность мобилизованных в банке средств свободна для совершения активных операций банка, а только его кредитный потенциал. Кредитный потенциал коммерческого банка – это величина мобилизованных в банке средств за минусом резерва ликвидности.

С учетом принципа ликвидности все средства кредитного потенциала КБ можно разделить по степени их стабильности: абсолютно стабильные, стабильные и нестабильные средства.

В состав абсолютно стабильных средств включаются: собственные средства банка; средства, депонированные на определенный срок; средства, полученные от других банков. Стабильные средства – это все депонированные средства по предъявлении комитентов банка, чья динамика изучена банком; при этом установлена средняя сумма средств, которыми банк может располагать в любое время для их направления в определенные активы. Нестабильные средства создают депонированные средства, которые появляются периодически и динамику которых трудно предусмотреть.

Кредитные операции – это отношения между кредитором и заёмщиком (дебитором) по предоставлению первым последнему определённой суммы денежных средств на условиях платности, срочности и возвратности.

Банковские кредитные операции подразделяются на две большие группы: активные, когда банк выступает в лице кредитора, выдавая ссуды, и пассивные, когда банк выступает в лице заёмщика (дебитора), привлекая деньги от клиентов и других банков в свой банк.

Выделяются и две основные формы осуществления кредитных операций: ссуды и депозиты.

Активные кредитные операции состоят:

из ссудных операций с клиентами и операций по предоставлению межбанковского кредита;

из депозитов, размещенных в других банках.

Пассивные кредитные операции аналогично состоят:

из депозитов юридических и физических лиц, включая клиентов и иные банки в данном банковском учреждении;

ссудных операций по получению банком межбанковского кредита.

В практике российских коммерческих банков к пассивным операциям относят:

приём вкладов (депозитов);

открытие и ведение счетов клиентов, в т.ч. банков - корреспондентов;

выпуск собственных ценных бумаг (акций, облигаций), финансовых инструментов (векселей, депозитных и сберегательных сертификатов);

получение межбанковских кредитов, в т.ч. централизованных кредитных ресурсов.

К пассивным кредитным операциям, прежде всего, относятся депозитные операции.

Депозитными называются операции банков по привлечению денежных средств юридических и физических лиц во вклады до востребования или на определённый срок.

Депозиты до востребования – это средства на текущих, расчётных, бюджетных и иных счетах, связанных с совершением расчётов или целевым использованием, а также вклады до востребования.

Вклады до востребования могут быть изъяты в любое время по первому требованию вкладчика. Они используются для текущих расчётов. По ним начисляется относительно низкий процент либо вообще не начисляется процент. Вклады до востребования наиболее неудобны для банков, т.к. подвержены фактору внезапного изъятия. Отлив вкладов резко ухудшает платежеспособность банков и требует создания специальных фондов, замедляющих оборачиваемость банковского капитала.

Срочные вклады представляют собой денежные средства частных лиц, компаний, предприятий и организаций, помещённые на хранение на заранее определённый срок, но, как правило, не менее 1 месяца. В большинстве случаев это вклады на более крупные суммы и под более высокие проценты. Значительный прирост срочных депозитов несколько меньше способствует росту доходности операций банка, но повышает уровень ликвидности его баланса.

Распространённой разновидностью срочного вклада являются депозитные и сберегательные сертификаты. Они представляют собой письменное подтверждение кредитно-финансового учреждения прав предъявителя на получение указанной в них и внесённой на депозит суммы денежных средств.

Срочные вклады принимаются банками на твёрдо фиксированный период. При изъятии средств до наступления срока вкладчик обязан уведомить об этом свой банк. Это необходимо для того, чтобы своевременно подготовиться к операции и подать заявку на получение необходимых подкреплений в местный орган центрального банка. Срочные вклады наиболее полно отвечают требованиям безопасности ресурсов кредитования и в надлежащей степени гарантируют банки от внезапного изъятия денежных средств, ставящих под удар их платежеспособность.

Сберегательные вклады привлекаются банками на срок более 359 дней. Использование этих вкладов происходит после достижения необходимого уровня для совершения соответствующей покупки. Сберегательные вклады рассматриваются как классическая форма временно отложенного спроса населения на товары и услуги длительного пользования (квартиры, дома, автомобили, мебельные гарнитуры, зарубежные туристические поездки и т.д.)