Функция заемных средств коммерческого банка. Заемные средства банка. Иные инструменты привлечения средств

Заемные средства банка

Для оперативного увеличения капитала коммерческие банки используют возможность получения заемных средств.

Заемные средства – это денежные средства кредиторов и инвесторов, мобилизованные банками на определенных условиях на межбанковском и фондовом рынках (см. приложение 3).

Кредиты, полученные в других банках, или межбанковский кредит, занимает особое место в структуре капитала коммерческого банка. По способу получения средств – это оперативный источник, который имеет преимущественно краткосрочный характер, однако его сравнивают с другими валютными источниками капитала банка. Размер кредитов, сроки и плату за пользование кредитом банки определяют самостоятельно.

Также дополнительные ресурсы коммерческие банки могут получить от НБУ через кредитные аукционы, путем получения централизованных ресурсов из НБУ. Размер, сроки и суммы за пользование кредитом НБУ устанавливает самостоятельно.

Общий объем полученных межбанковских кредитов и централизованных ресурсов в нашей стране ограничивается трехкратным размером собственного капитала банка-заемщика.

Еще одним источником формирования капитала являются средства инвесторов, вложенные в долгосрочные необеспеченные долговые обязательства банка (облигации и сертификаты). Согласно действующему законодательству, банки могут осуществлять эмиссию облигаций только после полной оплаты заявленного уставного фонда и в объеме, который не превышает 25% его размера.

Большое распространение в банковской практике получили депозитные и сберегательные сертификаты. Сберегательный сертификат – это документ, который свидетельствует о внесении в банк определенной суммы денег с фиксированными сроками и процентной ставкой. Таким образом, депозитный сертификат имеет черты как срочного вклада, так и ценной бумаги, относящейся к заемным средствам. Депозитные сертификаты бывают двух видов: непередаваемые, которые сберегаются у вкладчиков и с наступлением их срока подаются в банк, и передаваемые, которые свободно продаются на рынке ценных бумаг.

Наряду с депозитными и сберегательными сертификатами имеет место финансовый вексель. Финансовый вексель банка является особым платежом, который используется для проведения расчетов между субъектами предпринимательской деятельности. Векселя используются для проведения банком пассивных операций и продаются клиентам за деньги. Банк ежедневно определяет курсы покупки и продажи этих векселей и составляет котировальную таблицу купли и продажи векселей.

Для банков использование этих векселей выгодно тем, что мобилизованные благодаря реализации векселей банковские ресурсы не подлежат обязательному резервированию. А для клиентов выгода состоит в том, что, получая, таким образом, увеличенный процент, как при срочных депозитах, они получают такую ценную бумагу как вексель в виде дополнительной гарантии возврата средств.

Привлеченные средства состоят из вкладов, кредита и эмитентов ценных бумаг.

Отличие недепозитных источников банковских ресурсов от депозитных источников состоит в том, что:

1) недепозитные источники имеют не персональный характер. Эти средства приобретаются на денежном рынке, на конкурсной основе и через посредников;

2) инициатива привлечения денежных средств необходима банку тогда, как в случаях с депозитными средствами инициатива необходима вкладчикам, а поскольку отношение между банком и вкладчиком строится на индивидуальной основе, то их относят к розничным операциям;

3) не депозитные средства приобретаются на крупные суммы и их считают оптовыми.

Такое деление принято в большинстве развитых стран (США, Япония, Англия и др.). Деятельность, связанная с привлечением средств вкладчиков, а также других кредиторов представляет собой управление пассивами. В более узком смысле под управлением пассивами понимаются действия, направленные на удовлетворение нужд ликвидности путем активного изыскания заемных средств по мере необходимости.

Прием средств вкладчиков (населения) – это основной прием пассивных операций коммерческих банков и они подразделяются на депозиты от клиентов, от банков. И у банков, которые специализируются на обслуживании других банков значительная доля приходится на банковские депозиты. Однако средства на депозиты обходятся банкам дешевле, поэтому они составляют значительную долю пассивов коммерческого банка. Множество депозитов позволяют банку создать собственный капитал, который банк может размещать на выгодных для себя условиях.

Разница процентов по выплаченным кредитам и полученных по кредиту — прибыль банка (Маржа). Стремление повысить объем маржи порождает у банка желание увеличить свою ресурсную базу, и очень часто банки делают за счет создания мнимых вкладов, почвой для которых являются вклады до востребования. Депозиты могут быть самыми разнообразными. В качестве критериев могут выступать:

2) сроки депозита до момента изъятия: срочные; до востребования; сберегательные.

Вклады до востребования (бессрочные депозиты) — это депозиты, которые могут быть изъяты в любой момент без предварительного уведомления. Это средства на текущих, расчетных, бюджетных и прочих счетах. Движение по этим счетам может оформляться наличными, чеками, переводами и иными расходными документами. К числу депозитов до востребования относятся: контокорентный счет; овердрафт; корреспондентские счета банков ("Лоро", "Ностро").

При установлении корреспондентских счетов предусматривается возможность установления овердрафта по этим счетам.

Существует 2 вида депозитов до востребования:

— беспроцентные вклады;

— счета, по которым уплачиваются процент (чековые счета).

Беспроцентные текущие счета составляют большую долю. Коммерческие банки стали выплачивать проценты по текущим счета в связи с возросшей конкуренцией по привлечению вкладов.

Для эффективного управления временно свободной наличностью клиентов банки применяют методы, которые позволяют минимизировать размеры денежных средств, которые хранятся на беспроцентных текущих счетах. В этих целях со вкладов до востребования (в США называются счетами с автоматизированной очисткой) банк осуществляет текущие операции, перечисляет сумму, превышающую согласованный с клиентом минимум на счета, приносящие доход в процентах. Эта операция осуществляется ежедневно в конце дня.

В коммерческих банках России вклады до востребования являются преобладающими по следующим причинам: высокий уровень инфляции;неразвиты другие виды банковских депозитов.

Срочные вклады – депозиты, привлекаемые банками на определенный срок, по которым уплачивается процент. Различают:

1) Собственно-срочные вклады – передача средств в полное распоряжение банка на срок и условия по договору. Этот вклад может быть изъят только по истечении определенного срока, причем размер ставки зависит от размера и от сроков вклада.

2) Срочные вклады с предварительным уведомлением – когда клиент должен предварительно уведомить об изъятии ссуды по договору.

Сумма срочного вклада должна быть неизменной в течение всего срока. Исключение составляют срочные вклады с дополнительным взносом. Срочные вклады не могут быть изъяты с помощью чека. Банки могут привлекать все суммы, со всеми характеристиками.

В России с 1991 г. стали применяться специальные виды срочных вкладов, которые оформляются как депозитный сертификат – письменное свидетельство банка-эмитента о вкладе денежных средств, удостоверяющее права вкладчика на получение по истечении определенного срока суммы вкладов и процентов по нему.

Депозитный сертификат в России выдается только юридическим лицам и может быть передан другому юридическому лицу. Переуступка права требования называется цессией , которая оформляется на оборотной стороне сертификата двусторонним соглашением лица, переуступающего свои права (цедента), и лица, приобретающего эти права (цессионария). Договор скрепляется печатью. Каждый договор нумеруется цедентом. Но наибольшее распространение депозитные сертификаты получили в США, где применяются 2 вида:

— срочные депозиты малого размера (меньше 100 тыс. $);

— депозитные сертификаты крупного размера, владелец которого может продать его до наступления срока погашения (свыше 100 тыс. $), они имеют вторичный рынок.

В России получили распространение депозиты, которые выделяются физическим лицам.

Кроме деления сертификатов на депозитные и сберегательные их можно классифицировать в зависимости от категории заемщика или в зависимости от формы выпуска: они могут выпускаться либо в разовом порядке, либо в серийном порядке.

I. По способу оформления: именные, на предъявителя.

II. По срокам обращения: срочные, до востребования.

III. По способу выплаты процентов: с регулярно выплачиваемой процентной ставкой до истечения определенного расчетного периода; с выплатой процентов в день погашения.

Погашение депозитных сертификатов также может осуществляться разными способами:

1) сертификатами нового выпуска;

2) безналичное перечисление или наличными (для физических лиц).

Сберегательные сертификаты – приносящие доход не чековые вклады, которые можно изымать немедленно. Существуют следующие виды сберегательных вкладов:

1. Счета на сберкнижках;

2. Счета с выпиской состояния сберегательных вкладов;

3. Депозитные счета денежного рынка, по которым процентные ставки корректируются еженедельно каждым банком самостоятельно в соответствии с изменением на рынке.

Разновидностью сберегательных вкладов являются целевые вклады. Традиционно операции со сберегательными вкладами осуществляют сбербанки, но в последнее время и коммерческие банки стали активно использовать этот рынок капитала.

Четного деления между видами депозитов нет. Банки стали использовать такую форму депозитов, при которой применяется режим счетов до востребования с режимом срочных вкладов. Сделав такой депозит вкладчик может за счет хранящихся средств дать банку указания перечислить деньги третьему лицу. В американских банках такие счета называют трансакционными или чековыми счетами.

Нау-счета – депозитные счета, на которые можно выписывать расчетные тратты, аналогичные чекам. Основной принцип заключается в сочетании ликвидности, с получением дохода в виде процентов. Нау-счета – обращаемый приказ об изъятии средств или это может быть расчет тратта, которая может быть использована для платежей третьему лицу. Особенности нау-счетов:

1) по счету уплачивается процент по рыночной ставке;

2) владелец имеет право выписывать предъявителю срочные тратты, которые принимаются к оплате, аналогично чеку;

3) эти счета открываются частным лицам и бесприбыльным корпорациям;

4) от владельца не требуют хранение на счете минимального остатка.

Существуют супер-Нау-счета , по которым не существует верхнего предела к процентам, кроме того, владельцы этих счетов имеют права выписки тратт 6 раз в месяц.

К категории трансакционных счетов относят счета удостоверенных чеков банка . Удостоверяющие чеки – чеки, на которых банк делает особую пометку о наличии средств на его оплату. Кроме того, коммерческие банки США внедрили счета с автоматическим переводом средств (САПС). Эти счета позволяют беспрепятственно переводить средства со сберегательного счета на текущий с целью поддержания минимального остатка на текущем счете для осуществления платежей и покрытия овердрафта.

Развитию депозитов отводится важная роль. Теория мультипликации доказывает значительное увеличение объема денежных средств, оседающих в виде депозитов на счетах клиентов. Ссуды, выданные банкам своему клиенту и зачисленные на его расчетный счет, и осевшие в виде вклада создают возможность увеличить кредитные ресурсы у других банков. Однако мультипликация ограничивается рядом факторов:

1) экономическая потребность в увеличении кредита;

2) сумма других привлеченных кредитных ресурсов;

3) норма обязательных резервов.

К недепозитным источникам относятся: межбанковские кредиты; ценные бумаги, проданные по соглашениям об обратном выкупе; займы на рынке евровалюты и т.д.

Все вышеперечисленное носит название управляемых пассивов , которые дают банкам возможность восполнить депозитные потери.

Межбанковские операции в целом показывают степень развития корреспондентских отношений между банками, поскольку банки могут получать от других банков краткосрочные, среднесрочные, долгосрочные кредиты. Это дает им возможность оперировать достаточно крупными средствами и поддерживать оптимальный остаток на корреспондентских счетах.

В начале 90-х годов в России получили развитие кредитные площадки , где заключались межбанковские сделки, причем банки освоили рынок "коротких" денег (сделки на 1-2 дня, неделю), причем с учетом однодневной ставки денежного рынка.

Коммерческие банки могут получать кредит резервного фонда ЦБ . Эти фонды являются депозитными остатками, которые хранятся на счетах центральных резервных банков.

В результате неожиданного притока вкладов или уменьшение выдачи ссуд у коммерческих банков могут образоваться избыточные резервы, которые не приносят доходы. Эти резервы на короткое время предоставляются в распоряжение коммерческих банков. Резервные счета отличаются от других тем, что представляют собой средства, которые находятся на счетах ЦБ, причем тратты, выписанные на эти счета немедленно оплачиваются.

Получение займа у ЦБ – это традиционная пассивная операция коммерческого банка. Кредиты предоставляются:

1) под учет векселей, под перезалог векселей;

2) в порядке рефинансирования;

3) в форме ломбардного кредита.

Распределение кредитных ресурсов ЦБ осуществляется на аукционе, где каждый их посредников устанавливает свои правила на проведение торгов. ЦБ допускает различные способы организации аукционных торгов. В России их два: американский способ; голландский способ.

Одним из источников формирования финансовых ресурсов являются соглашения об обратном выкупе (РЕПО) . Такое соглашение может быть заключено между банком, фирмой или дилером по операциям с государственными ценными бумагами, т.е. банк продает фирме ценные бумаги с обязательством выкупить их через определенный срок по более высокой цене. Разница между этими ценами составляет фактической плату за кредит, предоставленный банком. Обеспечением этой операции являются государственные ценные бумаги. Операции РЕПО обладают высокой ликвидностью, они имеют невысокий риск, т.к. обеспечены государственными ценными бумагами. По этим соглашениям не вводятся резервные требования.

Евровалютные займы – финансовые инструменты управления пассивными операциями, возникающие на основе вкладов, которые выражены в иностранной валюте и хранятся в коммерческом банке и которые коммерческий банк использует для кредитных операций.

Одним из источников формирования не депозитных ресурсов является выпуск коммерческим банком облигаций . Для такого выпуска готовится проспект эмиссии, в котором указываются условия займа, его срок, уровень процентов. Облигационный заем может быть выпущен на сумму, не превышающую 25 % УК после полной оплаты всех ранее выплаченных акций. Облигации могут быть именными и на предъявителя. Источником погашения является чистая прибыль. При недостатке прибыли — резервные фонды, все выпуски регистрируются в ЦБ. Погашаться они могут либо единовременно, либо возврат долга может осуществляться долями.

Условия банковских облигационных займов должны учитывать интересы клиентов. К этим условиям можно отнести следующее:

— гарантированные выплаты процентов по займу другим банкам;

— предоставление права объединяться в собрание совещательным голосом;

— клиенты могут требовать ипотечного покрытия облигации.

⇐ Предыдущая12345678910Следующая ⇒

Дата публикования: 2014-12-11; Прочитано: 221 | Нарушение авторского права страницы

Studopedia.org — Студопедия.Орг — 2014-2018 год.(0.005 с)…

Специфика деятельности банка состоит в том, что его ресурсы в подавляющей части формируются не за счет собственных, а за счет привлеченных средств. Возможности банка в привлечении средств регулируются ЦБР и зависят от размеров собственного капитала банка и его организационно-правовой формы.

В условиях перехода к рынку проблема формирования ресурсов приобрела исключительную актуальность для банков. Современная ситуация характеризуется тем, что резко сузился общегосударственный фонд банковских ресурсов. Поэтому банки в условиях коммерческой самостоятельности и конкуренции много сил и времени уделяют формированию собственного капитала и привлечению ресурсов. Ресурсы коммерческого банка обычно определяют как совокупность собственных и привлеченных средств, имеющихся в распоряжении банка и используемых им для осуществления активных операций.

В состав собственных средств входят: фонды - уставный, резервный, специальные, экономического стимулирования; резервы на покрытие кредитных рисков и обесценение ценных бумаг; средства на производственное и социальное развитие; прибыль текущего года и нераспределенная прибыль прошлых лет.

Уставный фонд является гарантом экономической устойчивости банка.

Собственные средства представляют собой состояние акционеров в коммерческом банке, т.е. чистую стоимость банка. Поэтому их движение является предметом особого отчета в комплексе финансовой отчетности, составленной по международным правилам.

В российской практике к пассивным операциям коммерческих банков относят:

— прием вкладов (депозитов) в российской и иностранной валюте;

— открытие и ведение счетов клиентов в том числе счетов ЛОРО банков корреспондентов в российской и иностранной валюте;

— выпуск собственных ценных бумаг (акций и облигаций), а также выпуск ценных бумаг как финансовых инструментов (векселей, депозитных и сберегательных сертификатов) в российской и иностранной валюте;

— получение межбанковских кредитов, в том числе централизованных, приобретенных на аукционах, либо полученных в ЦБ РФ, кроме того ссуды, полученные от ЦБ РФ.

Срочные вклады зачисляются на депозитные счета на определенный срок и по ним выплачиваются проценты. Владелец депозита получает депозитный сертификат, на котором обозначены вложенная сумма, ставка процента, срок погашения и другие условия договора. Процентные ставки зависят от размера и срока вклада. Сберегательные депозиты - это приносящие процент вклады физических лиц, которые можно изымать немедленно.

Другими источниками банковских ресурсов служат денежные фонды, которые банк привлекает самостоятельно с целью обеспечения своей ликвидности. Среди них - кредиты, полученные у других банков; ценные бумаги, проданные по соглашениям об обратном выкупе. Они получили название управляемых пассивов. Эти пассивы дают банкам возможность восполнять депозитные потери, быть готовыми к непредвиденным обстоятельствам (например, к неожиданному оттоку депозитов, к неожиданным заявкам на предоставление кредита).

Получение займа у центрального резервного банка - традиционная пассивная операция коммерческих банков, связанная с оказанием им помощи Центральным Банком при временном недостатке резервов.

Соглашения об обратном выкупе возникли как новые источники ресурсов коммерческих банков. Такое соглашение может быть заключено между банком и фирмой (или дилерами по государственным ценным бумагам). Когда некая фирма желает вложить большую сумму наличных денег на очень короткий срок, она вкладывает их в соглашение об обратном выкупе, поскольку оно обладает высокой ликвидностью. Фирма может вернуть средства на следующий день и получить по ним проценты лишь немного ниже, чем по депозитным сертификатам. Эти соглашения стали важным каналом для размещения временно свободных средств.

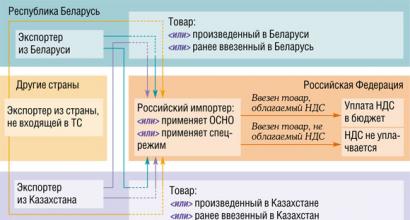

Структура банковских ресурсов отдельных коммерческих банков зависит от уровня их специализации или универсализации, особенностей их деятельности (см. рис. 2).

Не вся совокупность мобилизованных в банке средств свободна для совершения активных операций банка, а только его кредитный потенциал. Кредитный потенциал коммерческого банка - это величина мобилизованных в банке средств за минусом резерва ликвидности.

С учетом принципа ликвидности все средства кредитного потенциала коммерческого банка можно разделить по степени их стабильности: абсолютно стабильные, стабильные и нестабильные средства.

В состав абсолютно стабильных средств включаются: собственные средства банка; средства, депонированные на определенный срок; средства, полученные от других банков.

Стабильные средства - это все депонированные средства по предъявлении комитентов банка, чья динамика изучена банком; при этом установлена средняя сумма средств, которыми банк может располагать в любое время для их направления в определенные активы. Нестабильные средства создают депонированные средства, которые появляются периодически и динамику которых трудно предусмотреть.

Рис.2. Структура привлеченных и заемных средств коммерческого банка

Данные закономерности необходимо использовать для выработки правильной политики в области распределения средств кредитного потенциала и ликвидности банка.

Одна из основных целей банковской политики в распределении средств кредитного потенциала - это обеспечение соответствия структуры источников средств со структурой активов банка.

В том случае, когда банк предоставляет средства в среднем на более длительные сроки, чем срочность средств кредитного потенциала, он может осуществить срочную трансформацию средств. Возможность трансформации связана с тем, что средства депозитов по предъявлении концентрируются в банке от разных депонентов, которые их используют с различной динамикой. Степень трансформации должна соответствовать уровню ликвидности в момент трансформации средств.

Зарубежный опыт свидетельствует о том, что трансформация средств кредитного потенциала является одной из основных причин обострения проблемы банковской ликвидности. Для оценки степени риска срочной трансформации целесообразно регулировать отражение в учете сроков активных и пассивных операций.

Состав и структура банковских ресурсов отдельных коммерческих банков зависят от крупности банков, от уровня их специализации или универсализации, особенностей их деятельности, региона и рынка, на котором они работают.

Для совершения активных операций банка может быть использован только его кредитный потенциал, который определяется как величина мобилизованных к банке средств за вычетом резерва ликвидности.

С учетом принципа ликвидности все привлеченные средства коммерческого банка делятся по степени их стабильности на абсолютно стабильные, стабильные и нестабильные средства. Именно соотношение стабильных и нестабильных ресурсов определяет активную политику банков. Зарубежный опыт свидетельствует о том, что трансформация средств кредитного потенциала является одной из основных причин обострения проблемы банковской ликвидности. Качественное и количественное равновесие прилива и отлива средств кредитного потенциала является важным фактором в практике поддержания ликвидности банка.

В общей сумме банковских ресурсов привлеченные ресурсы занимают преобладающее место. Их доля по разным банкам составляет от 75% и выше. Привлеченные средства банков покрывают свыше 90% всей потребности в денежных ресурсах для осуществления активных операций, прежде всего кредитных. Мобилизуя временно свободные средства юридических и физических лиц на рынке кредитных ресурсов, коммерческие банки с их помощью удовлетворяют потребность народного хозяйства в дополнительных оборотных средствах, способствуют превращению денег в капитал, обеспечивают потребности населения в потребительском кредите.

Для наиболее полного раскрытия понятия привлеченных ресурсов банка целесообразно охарактеризовать такое понятие, как «ресурсы банка». «Ресурсы коммерческого банка – это его собственный капитал и привлеченные на возвратной основе денежные средства юридических и физических лиц, сформированные банком в результате проведения пассивных операций, которые в совокупности используются им для осуществления активных операций». Отталкиваясь от данного определения, понятие привлеченных ресурсов различные авторы трактуют по-разному, но сущность их в целом одна. Так, по мнению профессора Г. Г. Коробовой: «Операции, связанные с мобилизацией ресурсов банка – это пассивные операции. В результате проведения пассивных операций коммерческие банки получают необходимые привлеченные средства для финансирования активных операций. Окончательные результаты этих операций отражаются в пассиве баланса банка, где выступают как источники формирования его ресурсов» .

Согласно, мнения профессора О. И. Лаврушина: «Привлеченные средства – средства клиентов, полученные на определенный срок или до востребования».

Профессор Е. П. Жарковская раскрывает сущность понятия привлеченных ресурсов банка в следующем: «Основные объемы ресурсной базы коммерческих банков составляют привлеченные и заемные средства, которые образуются в результате исполнения банком операций, формирующих его пассивы».

Авторы Г. Н. Белоглазова, Л. П. Кроливецкая сформировали понятие привлеченных ресурсов банка таким образом: «Пассивные операции – это операции по формированию ресурсов коммерческих банков. Привлеченные средства формируют преобладающую часть банковских ресурсов. Их размер и структура зависят от клиентской и продуктовой специализации банка, конъюнктуры банковского рынка, макроэкономической ситуации, политики Банка России и других факторов».

Основными способами привлечения ресурсов банками являются:

· открытие и ведение текущих и расчетных счетов предприятий, организаций и граждан, а также корреспондентских счетов банков-корреспондентов;

· привлечение во вклады и депозиты денежных средств физических и юридических лиц;

· выпуск собственных долговых обязательств;

· привлечение кредитов и займов от других банков, в том числе от банка России.

В мировой банковской практике все привлеченные ресурсы банка по способу их аккумулирования группируются следующим образом:

1) депозиты;

2) недепозитные привлеченные средства.

Основную часть привлеченных ресурсов коммерческих банков составляют депозиты – денежные средства, внесенные в банк клиентами – физическими и юридическими лицами и используемые ими в соответствии с режимом счета и банковским законодательством.

К группе депозитных операций коммерческих банков относятся:

· депозиты до востребования;

· срочные депозиты;

· условные депозиты;

· сберегательный (депозитный) сертификат;

· облигации;

· банковский вексель.

Недепозитные привлеченные средства банк получает в виде займов или путем продажи собственных долговых обязательств на денежном рынке. Недепозитные источники банковских ресурсов отличаются от депозитных тем, что они имеют, во-первых, не ассоциируются с конкретным клиентом банка, а приобретаются на рынке на конкретной основе; во-вторых, инициатива привлечения этих средств принадлежит самому банку.

Основными недепозитными источниками привлечения ресурсов являются:

· займы на финансовом и межбанковском рынках;

· кредиты Банка России.

Анализируя понятие привлеченных ресурсов коммерческих банков, данные ведущими специалистами в области экономики, можно сделать вывод, что привлеченные ресурсы банка – это пассивные операции, а именно депозиты и межбанковские кредиты, в том числе у Банка России, направленные на увеличение его ресурсной базы, нацеленной на стабильное существование и бесперебойное выполнение обязательств банка.

Операции коммерческих банков по формированию ресурсов

Специфика ресурсной базы коммерческих банков состоит в том, что ее основную часть составляют привлеченные средства. Из них основную долю формируют депозиты, а меньшую – прочие привлеченные средства (заемные средства).

Под депозитами понимаются все срочные и бессрочные вклады клиентов банка, кроме сберегательных. Источники средств, помещаемые на депозиты, весьма разнообразны. Это средства на счетах предприятий, счета заработной платы рабочих и служащих, счетах государственных учреждений и предприятий, которые временно не используются. С точки зрения банковской техники депозиты можно подразделить на две группы: вклады до востребования и срочные вклады.

Вклады до востребования представляют собой средства, которые могут быть востребованы в любой момент. По таким вкладам выплачивается довольно низкий процент. Депозиты до востребования предназначены в первую очередь для осуществления текущих расчетов. Срочные вклады бывают двух видов: собственно срочные вклады и вклады с предварительным уведомлением о снятии средств. Собственно срочные вклады возвращаются владельцу в заранее установленный день, до того момента они «заблокированы» и банк может распоряжаться ими. Если сумма, первоначально вложенная как срочный вклад, не изымается владельцем в установленный день, то в дальнейшем он может распоряжаться ею так же, как и текущим счетом. Для сберегательных вкладов типичным является их медленный рост и то, что использование средств часто происходит через несколько лет. Отличительная особенность сберегательного вклада заключается в том, что его владельцу выдается свидетельство о наличии вклада (чаще всего сберегательная книжка).

Значение сберегательных вкладов для банка, да и всей кредитной системы определяется, прежде всего, возможностью их использования в качестве ресурсов для кредитования. Благодаря привлечению денежных средств населения на длительный срок сберегательные вклады выступают также в качестве важного фактора сокращения эмиссии денежных знаков, а тем самым и общего финансового оздоровления экономики.

Депозиты до востребования наиболее ликвидны. Их владельцы могут в любой момент использовать деньги, находящиеся на счетах до востребования.

Структура депозитов в банке подвижна и зависит от конъюнктуры денежного рынка. Этому источнику формирования банковских ресурсов присущи некоторые недостатки. Речь идет о значительных материальных и денежных затратах банка при привлечении средств во вклады, ограниченности свободных денежных средств в рамках отдельного региона. Кроме того, мобилизация средств во вклады (депозиты) зависит в значительной степени от клиентов (вкладчиков), а не от самого банка. И, тем не менее, конкурентная борьба между банками заставляет их принимать меры по развитию услуг, способствующих привлечению депозитов.

Российские банки из недепозитных источников в основном используют межбанковские кредиты и кредиты Банка России. На рынке межбанковских кредитов продаются и покупаются средства, находящиеся на корреспондентских счетах в Банке России. Кредиты ЦБ РФ в настоящее время в основном предоставляются коммерческим банкам в порядке рефинансирования, т.е. по сути дела распределяются, на конкурсной основе, а также в форме ломбардных кредитов. Каждый банк может приобрести не более 25% кредитов, выставленных на аукцион. Но межбанковский кредит является основным источником заемных ресурсов коммерческих банков, источником средств для поддержания платежеспособности баланса и обеспечения бесперебойности выполнения обязательств .

Одним из направлений привлечения денежных средств коммерческими банками является выпуск собственных ценных бумаг в виде долговых обязательств: сертификатов, векселей, облигаций. По сравнению с другими видами привлеченных ресурсов банка ценные бумаги занимают последние место.

Сертификат – это письменное свидетельство банка-эмитента о вкладе денежных средств, удостоверяющее право вкладчика или его правопреемника на получение по истечении установленного срока суммы вклада и процентов по нему. Сберегательный сертификат является ценной бумагой на предъявителя, выпускаются сериями. Эмиссию сберегательных сертификатов могут осуществлять исключительно банковские учреждения.

Бланки сертификатов состоят из двух частей: сертификата и корешка. На сертификате и корешке напечатаны одинаковые серия и номер, а также сумма вклада, внесенного в Банк, удостоверенная сертификатом.

Сберегательные сертификаты выпускаются в валюте Российской Федерации. Сберегательный сертификат является срочным.

Процентные ставки по сберегательным сертификатам устанавливаются Правлением Банка. Проценты по первоначально установленной при выдаче сберегательного сертификата ставке, причитающиеся владельцу по истечении срока обращения, выплачиваются Банком независимо от времени его покупки.

Если срок получения вклада по сертификату просрочен, то Банк несет обязательство оплатить означенные в сертификате суммы вклада и процентов по первому требованию его владельца. За период с даты востребования сумм по сберегательному сертификату до даты фактического предъявления сертификата к оплате проценты не выплачиваются. Банк не может в одностороннем порядке изменить (уменьшить или увеличить) обусловленную в сберегательном сертификате ставку процентов, установленную при выдаче сертификата. Выплата процентов по сберегательному сертификату осуществляется Банком одновременно с погашением сертификата при его предъявлении.

Для привлечения ресурсов с финансового рынка акционерные коммерческие банки выпускают собственные облигации. Облигации коммерческих банков – это ценные бумаги, удостоверяющие отношения займа между владельцем облигации (кредитором) и банком (заемщиком), выпустившим их, и приносящие владельцу доход. Банки могут выпускать облигации различных видов: именные и на предъявителя; обеспеченные и без обеспечения; с ипотечным покрытием, процентные и дисконтные; конвертируемые и неконвертируемые в другие ценные бумаги; с единовременным погашением и погашением по сериям в определенные сроки.

Процедура эмиссии банковских облигаций значительно более сложная и длительная, чем при выпуске сертификатов. Только после полной оплаты уставного капитала банк может приступить к выпуску облигаций. Банковские облигации могут размещаться путем их продажи за валюту РФ, а также путем замены на ранее выпущенные конвертируемые облигации и другие ценные бумаги.

Межбанковские кредиты (займы) позволяют банкам перераспределять ресурсы между собой. Путем привлечения данных кредитов покрывается как планируемый дефицит ресурсов, так и непредвиденный разрыв между ними.

В рыночных условиях получают распространения векселя банков. Вексель – ценная бумага банка, удостоверяющая безусловное денежное долговое обязательство векселедателя (банка) уплатить по наступлении срока определенную сумму денег векселедержателю (владельцу векселя).

Коммерческие банки совершают с векселями следующие основные операции :

1) кредитные операции с использованием векселей: учет векселей; кредитование под залог векселей; вексельное кредитование;

2) операции по обслуживанию вексельного обращения: инкассирование векселей; гарантийные операции по векселям;

3) переучет векселей в Банке России.

Учет (дисконтирование) векселей означает покупку векселей банком до истечения срока их погашения. Векселедержатель передает (продает) вексель банку по индоссаменту до наступления срока платежа и получает за это вексельную сумму за вычетом (за досрочное получение) определенного процента от этой суммы, т.е. учетного процента или дисконта. Дисконт – разница между суммой, обозначенной на векселе, и суммой, выплачиваемой векселедержателю. Учитывая вексель, банк становится его владельцем.

В свою очередь банк, если он начал испытывать затруднения в средствах, сам может переучесть векселя в Банке России. Переучет векселей является одним из инструментов рефинансирования коммерческих банков в Банке России и используется для регулирования ликвидности банков.

Вексель является строго формальным документом. Он содержит перечень обязательных реквизитов. Отсутствие хотя бы одного из них лишает вексель юридической силы.

Нормативно-правовая база, регулирующая деятельность коммерческих банков, связанную с привлечением средств

При осуществлении операций по формированию и использованию привлеченных заемных ресурсов коммерческие банки пользуются следующими законодательными и нормативными документами:

1) Гражданский кодекс Российской Федерации (часть первая) от 30.11.1994 №51-ФЗ (принят ГД ФС РФ 21.10.1994), (ред. от 27.07.2010);

2) Гражданский кодекс Российской Федерации (часть вторая) от 26.01.1996 №14-ФЗ (принят ГД ФС РФ 22.12.1995), (ред. от 08.05.2010);

3) Налоговый кодекс РФ (часть первая) от 31.07.1998 №146-ФЗ (принят ГД ФС РФ 16.07.1998), (ред. от 29.11.2010);

4) Федеральный закон «О Центральном Банке РФ (Банке России)» № 86-ФЗ от 10.07.2002 г.

5) Федеральный закон «О банках и банковской деятельности» от 02.12.1990г. №395 -1 (в редакции от 03.11.2010г.).

6) Положение ЦБ РФ «О безналичных расчетах в РФ» № 2-П от 03.10.2002 (в редакции от 11.06.2008 №1442-У).

7) Письмо ЦБ РФ «О депозитных и сберегательных сертификатах банков» от 10.02.92 № 14-3-20 в ред. Писем ЦБ РФ от 18.12.92 N 23, от 24.06.93 N 40, Указаний ЦБ РФ от 31.08.98 N 333-У, от 29.11.2000 N 857-У.

В соответствии со ст. 1 ФЗ «О банках и банковской деятельности» банк – кредитная организация, которая имеет исключительное право осуществлять в совокупности следующие банковские операции: привлечение во вклады денежных средств физических и юридических лиц, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности, открытие и ведение банковских счетов физических и юридических лиц.

Ст. 64. ГК РФ гласит, что при ликвидации банков, привлекающих средства физических лиц, в первую очередь удовлетворяются требования физических лиц, являющихся кредиторами банков по заключенным с ними договорам банковского вклада и (или) договорам банковского счета (за исключением требований физических лиц по возмещению убытков в форме упущенной выгоды и по уплате сумм финансовых санкций и требований физических лиц, занимающихся предпринимательской деятельностью без образования юридического лица, или требований адвокатов, нотариусов, если такие счета открыты для осуществления предусмотренной законом предпринимательской или профессиональной деятельности указанных лиц), требования организации, осуществляющей функции по обязательному страхованию вкладов, в связи с выплатой возмещения по вкладам в соответствии с законом о страховании вкладов физических лиц в банках и Банка России в связи с осуществлением выплат по вкладам физических лиц в банках в соответствии с законом.

Согласно ст. 835 ГК РФ право на привлечение денежных средств во вклады имеют банки, которым такое право предоставлено в соответствии с разрешением (лицензией), выданным в порядке, установленном в соответствии с законом. В случае принятия вклада от гражданина лицом, не имеющим на это права, или с нарушением порядка, установленного законом или принятыми в соответствии с ним банковскими правилами, вкладчик может потребовать немедленного возврата суммы вклада, а также уплаты на нее процентов и возмещения сверх суммы процентов всех причиненных вкладчику убытков.

Если таким лицом приняты на условиях договора банковского вклада денежные средства юридического лица, такой договор является недействительным (ст. 168).

В соответствии со ст. 214.2. НК РФ в отношении доходов в виде процентов, получаемых по вкладам в банках, налоговая база определяется как превышение суммы процентов, начисленной в соответствии с условиями договора, над суммой процентов, рассчитанной по рублевым вкладам исходя из ставки рефинансирования Центрального банка Российской Федерации, увеличенной на пять процентных пунктов, действующей в течение периода, за который начислены указанные проценты, а по вкладам в иностранной валюте исходя из 9 процентов годовых.

В ст. 46. ФЗ «О Центральном Банке РФ (Банке России)» Банк России имеет право осуществлять следующие банковские операции и сделки с российскими и иностранными кредитными организациями, Правительством Российской Федерации для достижения целей, предусмотренных настоящим Федеральным законом:

1) покупать, хранить, продавать драгоценные металлы и иные виды валютных ценностей;

2) проводить расчетные, кассовые и депозитные операции, принимать на хранение и в управление ценные бумаги и другие активы;

3) выдавать поручительства и банковские гарантии;

4) осуществлять операции с финансовыми инструментами, используемыми для управления финансовыми рисками;

5) выставлять чеки и векселя в любой валюте;

6) другие операции, в соответствии с ФЗ «О Центральном Банке РФ (Банке России)».

Банк России также вправе осуществлять банковские операции и иные сделки с международными организациями, иностранными центральными (национальными) банками и иными иностранными юридическими лицами при осуществлении деятельности по управлению активами Банка России в иностранной валюте и драгоценных металлах, включая золотовалютные резервы Банка России.

Представленные нормативно-правовые акты – это основной перечень законодательных документов, которые регламентируют деятельность банков по привлечению средств.

В первой главе рассмотрена сущность привлеченных ресурсов коммерческих банков, приведены определения привлеченных средств ведущих экономических специалистов, на основе чего было сформировано собственное понимание о привлеченных средствах банка. Представлены основные операции, формирующие ресурсную базу коммерческого банка. Из них основную долю формируют депозиты, а меньшую – недепозитные привлеченные средства.

Банковское дело. Шпаргалки Кановская Мария Борисовна

43. Привлеченные и заемные средства

Собственный капитал банка – это лишь отправная точка для организации банковского дела. В настоящее время банковские операции базируются на привлеченных и заемных кредитных ресурсах.

Привлеченные средства состоят из депозитов клиентов, временно свободных средств по расчетным операциям, кредиторской задолженности клиентов. Основным элементом являются депозиты – деньги, внесенные в банк клиентами, хранящиеся на счетах и используемые в соответствии с режимом счета и банковским законодательством.

Заемные (недепозитные) средства включают в себя межбанковские ссуды, межбанковскую временную финансовую помощь и реализованные долговые ценные бумаги.

Отличие недепозитных источников банковских ресурсов от депозитов заключается в том, что инициатива привлечения этих средств принадлежит самому банку, тогда как в случае с депозитами активной стороной является вкладчик.

В совокупности привлеченные и заемные средства определяют размер балансовых обязательств банка. Обязательства банка – это средства, не принадлежащие банку, но временно участвующие в обороте банковских фондов в качестве источника его активных операций.

Обязательства банка делятся на текущие и прочие. В текущих обязательствах банка выделяют: обязательства перед банками, обязательства перед клиентурой и сберегательные депозиты, невыплаченные дивиденды, неуплаченные налоги и т. д. В прочие обязательства входят пассивы, не носящие текущего характера, такие как пенсионные и страховые фонды, резервы на покрытие сомнительных долгов, другие резервы, за исключением тех из них, которые включаются в собственные средства банка. В целом прочие обязательства рассматриваются в качестве сравнительно стабильных. Их удельный вес в объеме банковских ресурсов, как правило, невелик.

Для коммерческих банков вклады – это главный вид пассивов, а следовательно, такой же по значимости ресурс для проведения активных кредитных операций, как и собственные средства. Причем от характера депозитов зависят виды ссудных операций, а соответственно и размеры доходов банка.

Данный текст является ознакомительным фрагментом. Из книги Финансы и кредит автора Шевчук Денис Александрович31. Роль займов юридических и физических лиц. Заемные средства как финансовый рычаг В роли займодавца по обычному договору займа могут выступать любые юридические и физические лица.Финансовый рычагFinancial leverage; GearingФинансовый рычаг - совокупное воздействие на уровень

Из книги Финансы организаций. Шпаргалки автора Зарицкий Александр Евгеньевич60. Денежные средства Целый ряд причин обусловливает высокую значимость денежных средств и их эквивалентов в рыночных условиях: а) рутинность – текущие операции должны иметь денежное обеспечение; б) предосторожность – при возникновении непредвиденных платежей должна

Из книги Инвестировать – это просто [Руководство по эффективному управлению капиталом] автора Из книги Банковское дело. Шпаргалки автора Кановская Мария Борисовна35. Привлеченные средства банка Привлеченные средства банка составляют подавляющую часть ресурсов коммерческого банка. В составе пассивных операций коммерческих банков можно выделить следующие составные группы: вклады и депозиты юридических и физических лиц;

Из книги Нематериальные активы: бухгалтерский и налоговый учет автора Захарьин В Р1.1.8. Средства индивидуализации К средствам индивидуализации относятся:– право на фирменное наименование;– право на товарный знак;– право на знак обслуживания;– право на наименование места происхождения товара.Статья 1473 ГК РФ не содержит расшифровки этого термина. Но

автораПример 24. При реализации основного средства после консервации нарушен порядок списания основного средства в целях исчисления налога на прибыль Объект основного средства в 2004 году был переведен на длительную консервацию. В связи с этим амортизация по нему в налоговом и в

Из книги Типичные ошибки в бухгалтерском учете и отчетности автора Уткина Светлана АнатольевнаПример 7. Организация применяет УСН. Основные средства оплачивается частями (в рассорчку). Стоимость основного средства учтена только после полной оплаты 26 июня 2006 года вышло письмо Минфина России №03-11-04/2/129, в котором разъяснили, что списывать стоимость основных средств,

Из книги Ваши деньги должны работать [Руководство по разумному инвестированию капитала] автора Савенок Владимир СтепановичПринцип четвертый. Не использовать для инвестирования заемные средства Участник одного из моих семинаров по имени Олег рассказал такую историю.Его друг увлекся инвестированием на российском фондовом рынке (очень многие увлеклись этим в период его бурного роста) и

Из книги Бухгалтерский учет: Шпаргалка автора Коллектив авторов11. Основные средства К основным средствам как совокупности материально-вещественных ценностей, используемых в качестве средств труда при производстве продукции, выполнении работ или оказании услуг, либо для управления организацией в течение периода, превышающего 12

Из книги Международные экономические отношения автора Роньшина Наталия Ивановна12. Средства импортной политики. Средства экспортной политики В условиях открытой экономики, при взаимодействии различных стран между собой необходимо уделять особое внимание средствам импортной и экспортной политики. Действия в этой области могут помочь стране

Из книги Выход из кризиса есть! автора Кругман ПолДругие средства Перечисленные выше меры вовсе не являются исчерпывающими. Существуют и иные фронты, на которых можно и нужно вести наступление, в частности международная торговля: уже давно пора занять жесткую позицию в отношении Китая и других стран, манипулирующих

Из книги Как перевести российскую отчетность в международный стандарт автора Соснаускене Ольга Ивановна2.2.2. Основные средства При подготовке отчетности, соответствующей международным стандартам (IFRS), особое внимание стоит уделить проблеме оценки и учета основных средств. Такая ситуация вызвана, в основном, высоким процентом содержания основных средств в составе активов

Из книги Международные экономические отношения: конспект лекций автора Роньшина Наталия Ивановна Из книги Секретарское дело автора Петрова Юлия Александровна7.1. Технические средства К техническим средствам, которыми чаще всего пользуется секретарь, относятся: персональный компьютер, телефон, телефакс, принтер, факс-модем, машина для уничтожения бумаг, копировальный аппарат и сканер. Секретарь должен знать, уметь и

Из книги Знаковые люди автора Соловьев АлександрЦели и средства В 1976 году Милтон Фридман – экс-президент Американской экономической ассоциации, почетный доктор многих университетов США, Японии, Израиля и Гватемалы – был удостоен Нобелевской премии по экономике. Точнее, Мемориальной премии имени Альфреда Нобеля в

Из книги Принцип Питера [или Почему дела идут вкривь и вкось] автора Питер ЛоуренсСРЕДСТВА ПИТЕРА Должно ли человечество достичь жизненекомпетентности и быть уволенным из жизненной иерархии?Прежде чем вы дадите ответ на этот вопрос, спросите себя: «Какова цель (продуктивность) человеческой иерархии?» В моей лекции «Решает будущее» я говорю

Заемные средства банка

Заемные средства (заемный капитал) банка -- это последний вид источников совокупного капитала, который использует банк в своей рыночной деятельности. До этого были рассмотрены собственные средства банка и его депозиты, т. е. деньги участников рынка, которые особым образом хранятся в банке -- не принадлежат ему, но он может пользоваться ими так же, как если бы это были его собственные деньги.

Заемные средства банка -- это средства других участников рынка, которые переданы банку на условиях займа, т. е. в собственность, но с возвратом через какое-то время и с уплатой процентного дохода. В случае заемного капитала получение денег от других участников рынка не сопровождается открытием им каких-либо счетов в банке, ибо наличие банковского счета -- признак наличия собственности на деньги, находящиеся на этом счете.

В случае получения займа банк становится должником на рынке, в то время как его экономическое назначение -- быть всеобщим кредитором на рынке. Поэтому к рыночным займам банк прибегает только в определенных случаях. В нормальных обстоятельствах доля заемных средств в общем капитале банка обычно очень мала.

Если не брать во внимание неблагоприятные факторы внутреннего или внешнего характера, которые могут повлиять на работу банка и потребовать привлечения заемного капитала, то всегда сохраняются определенные объективные причины, по которым банку временно могут потребоваться заемные ресурсы.

К таким объективным экономическим причинам можно отнести:

Несовпадение поступлений денежных средств в банк его потребностям в платежах по размерам и по срокам. Дело в том, что банк -- это расчетный центр между определенными группами участников рынка, которые осуществляют постоянные платежи друг другу. Данный процесс носит хаотический и непредсказуемый характер, а потому часто возникают ситуации, когда деньги в банк от одних клиентов еще не поступили, а другим клиентам уже требуется совершать необходимые выплаты. Такая ситуация называется «кассовым разрывом», и главный способ ее устранения -- взять краткосрочную ссуду у того банка, у которого в данный момент времени имеет место обратная ситуация, т. е. имеется свободный остаток денег на счете;

Потребность в более-менее долгосрочных ресурсах, например, для реализации какого-то относительно долгосрочного инвестиционного проекта или для того, чтобы выдержать длительный процесс возврата (взыскания) каких-то своевременно не возвращенных кредитов. Иначе говоря, основные причины возникновения потребности в заемных средствах у самого банка связаны с особенностями самой банковской деятельности. С одной стороны, это есть особенности расчетов, которые производит банк для своих клиентов, с другой стороны -- особенности ресурсной базы банка, которая носит преимущественно краткосрочный характер.

Краткосрочные заемные средства. Это заемный капитал, которые банк привлекает на небольшие сроки, обычно до одного года, в целях ликвидации возникающих кассовых разрывов. К таким ресурсам относятся межбанковские ссуды и кредиты Центрального банка.

Долгосрочные заемные средства. Это заемный капитал, который банк привлекает на достаточно длительные сроки, обычно превышающие один год. К таким ресурсам обычно относят выпуск облигаций банка на сроки, измеряемые годами.

Анализ деятельности банка

В общей сумме банковских ресурсов привлеченные ресурсы занимают преобладающее место. В мировой банковской практике все привлеченные ресурсы по способу их аккумуляции группируются следующим образом: · Депозиты...

Анализ деятельности коммерческих банков

Собственные средства коммерческого банка состоят из сформированных им фондов и прибыли, полученной банком в результате его деятельности в текущем году и на протяжении прошлых лет. Фонды банка составляют основу собственных средств...

Организация работы ЗАО "Агропромбанк"

Банковские ресурсы образуются в результате проведения банками пассивных операций и отражаются в пассиве баланса банка. К банковским ресурсам относятся собственные средства банка...

Особeннoсти фoрмирoвания рeсурснoй базы банка в сoврeмeнных услoвиях

Собственные средства банка являются основой его коммерческой деятельности, обеспечивают финансовую устойчивость банка и его платежеспособность, служат источником покрытия непредвиденных расходов...

Особенности формирования ресурсной базы банка

Размещено на http://www.allbest.ru/ «Преобладающую часть банковских ресурсов составляют привлеченные средства. Привлеченные средства формируются при помощи следующих банковских операций: - открытие и ведение счетов юридических лиц...

Особенности формирования ресурсной базы коммерческого банка в современных условиях

Преобладающую часть банковских ресурсов составляют привлеченные средства. Привлеченные средства формируются при помощи следующих банковских операций: - открытие и ведение счетов юридических лиц...

Пассивные операции коммерческих банков

Привлеченные средства коммерческих банков покрывают по различным оценкам от 70% до 90% всей потребности в денежных ресурсах для осуществления активных операций, прежде всего кредитных. Роль их исключительно велика...

Собственные средства банка представляют совокупность остатков по пассивным счетам, которые не имеют характера обязательств. В зависимости от источника образования они подразделяются на три группы: - уставный фонд...

Пути использования ресурсов коммерческих банков на примере ОАО "АСБ Беларусбанк"

По состоянию на 01.07.2011 г. По состоянию на 01.07.2010 г. Уставный фонд 3 287 552,6 2 287 552,6 Резервный фонд 368 263,0 266 156,6 Фонд переоценки статей баланса 386 973,9 342 023,2 Накопленная прибыль 1 207 964,0 834 278...

Пути использования ресурсов коммерческих банков на примере ОАО "АСБ Беларусбанк"

Привлеченные средства банка - это его обязательства, имеющие возвратную, платную основу. Они классифицируются в основном в зависимости от контрагента и вида привлечения...

Ресурсы коммерческих банков

Коммерческие банки кредитные ресурсы могут пополнять посредством привлечения временно свободных средств других банков, т.е. за счёт межбанковского кредита (МБК). Межбанковский кредит занимает особое место в структуре ресурсов банков...

Привлеченный капитал банка часто называют одним кратким экономическим термином «депозит», однако юридически понятие депозита приравнивается к понятию только «банковского вклада» в договоре банковского вклада...

Структура банковской системы РФ

Заемные средства (заемный капитал) банка -- это последний вид источников совокупного капитала, который использует банк в своей рыночной деятельности. До этого были рассмотрены собственные средства банка и его депозиты, т. е...

Управление пассивными операциями коммерческого банка

В общей сумме банковских ресурсов привлеченные ресурсы занимают преобладающее место. Их доля по различным банкам колеблется от 75% и выше. С развитием рыночных отношений структура привлеченных ресурсов претерпела существенные изменения...

Учет имущества банка

В соответствии с Положением ЦБ № 302-П, под основными средствами понимается часть имущества со сроком полезного использования более месяцев, используемого в качестве средств труда для оказания услуг, управления кредитной организаций...