Сегменты финансовых рынков. Структура финансового рынка и характеристика его отдельных сегментов. Финансовые инструменты Кредитный рынок как сегмент финансового рынка

Рынок займов. Одна из основных составляющих финансового рынка РФ - рынок займов. В условиях высокой стоимости кредитов, предоставляемых отечественными банками, важную долю своей потребности в финансовых ресурсах российские предприятия удовлетворяют за счет предоставления коммерческих кредитов и займов друг другу непосредственно, минуя финансовых посредников.

Основу нормативного регулирования рынка займов РФ представляет Гражданский кодекс РФ. Ст. 807 ГК РФ гласит: «По договору займа одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества. Договор займа считается заключенным с момента передачи денег или других вещей».

Таким образом, предметом договора займа могут быть либо денежные средства, либо вещи, определенные родовыми признаками, т.е. вещи, не имеющие конкретных, индивидуальных, присущих только им черт. Они не отличаются от других однородных вещей и юридически заменимы.

Например в заем нельзя передавать подлинники картин, но вполне можно передать краски, кисти, холст и др.

Помимо индивидуально определенных вещей ограничение касается и имущества, ограниченного в обороте (ст. 129 ГК). Нельзя давать в заем имущество, которое вправе принадлежать лишь определенным участникам гражданского оборота или требует лицензии, если у заемщика лицензии нет.

По договору займа предмет передается заемщику в собственность, т.е. возвращаются лишь аналогичные вещи того же рода и качества, первоначально полученная вещь остается у заемщика.

Передать деньги или вещи в заем может любое юридическое и физическое лицо за небольшим исключением.

Не могут выступать в роли заимодавцев полностью финансируемые собственником учреждения, поскольку имеющееся у них право оперативного управления подобные правомочия по распоряжению имущества собственника не включает (п. 1 ст. 298 ГК). Казенные предприятия заимодавцами могут быть, но только при наличии на то согласия их собственника (п. 1 ст. 297 ГК).

Индивидуальные предприниматели и граждане могут заключать договора займа как в бытовой, так и в предпринимательских областях, как платно, так и бесплатно.

В соответствии со ст. 809 ГК, если иное не предусмотрено законом или договором займа, заимодавец имеет право на получение с заемщика процентов на сумму займа в размерах и в порядке, определенных договором. При отсутствии в договоре условия о размере процентов их размер определяется в месте жительства заимодавца, а если заимодавец юридическое лицо, - в месте его нахождения, ставкой банковского процента (ставкой рефинансирования) на день уплаты заемщиком суммы долга или его соответствующей части. При отсутствии иного соглашения проценты выплачиваются ежемесячно до дня возврата суммы займа.

Договор займа предполагается беспроцентным, если в нем прямо не предусмотрено иное, в случаях, когда:

договор заключен между гражданами на сумму, не превышающую пятидесятикратного установленного законом минимального размера оплаты труда, и не связан с осуществлением предпринимательской деятельности хотя бы одной из сторон;

по договору заемщику передаются не деньги, а другие вещи, определенные родовыми признаками.

Заемщик обязан возвратить заимодавцу полученную сумму займа в срок и в порядке, которые предусмотрены договором займа. В случае, когда срок возврата договором не установлен или определен моментом востребования, сумма займа должна быть возвращена заемщиком в течение 30 дней со дня предъявления заимодавцем требования об этом, если иное не предусмотрено договором (ст. 810 ГК РФ).

В настоящее время законом РФ проведена четкая грань, различающая по предмету правового регулирования договор займа (кредита) и договор ссуды, которая должна учитываться сторонами заемных отношений. Согласно ст. 689 ГК договор ссуды определяется как аналог договора безвозмездного пользования, существо которого состоит в том, что одна сторона передает другой стороне в безвозмездное пользование вещь с обязательством последней вернуть ту же вещь в том же состоянии, в каком она получена.

Если между предприятием и, например, его работником заключается договор, по которому предприятие передает работнику какое- либо имущество с обязательством последнего вернуть именно то имущество, которое он получил, и в том состоянии, в котором оно было ему предоставлено (с учетом нормального износа либо степени износа, определенной в договоре), то налицо отношения безвозмездного пользования (ссуды).

Если же предприятием и работником заключается соглашение, по которому работник должен вернуть предприятию не то имущество, которое ему было передано ранее, а совершенно другое, но того же рода и качества (а если это денежные средства, - ту же сумму, что он получил), то такие признаки свидетельствуют о том, что между сторонами заключен договор займа (ст. 807 ГК РФ).

Кредитное соглашение в данном случае исключается, поскольку согласно ст. 819 ГК такой вид гражданско-правового договора заключается только тогда, когда заимодавцем выступает банк или иная финансово-кредитная организация и предметом займа являются только деньги.

Следует подчеркнуть, что поскольку возвращается именно та же вещь, то согласно п. 3 ст. 607 ГК в договоре ссуды должны быть указаны данные, позволяющие определенно установить имущество, подлежащее передаче ссудополучателю. Ими могут служить указания на состав передаваемого имущества, место его расположения и т.д. При отсутствии этих данных условие об объекте, подлежащем передаче в ссуду, считается не согласованным сторонами, а соответствующий договор не считается заключенным.

В ссуду могут быть переданы земельные участки, предприятия, транспортные средства, но не деньги, поскольку предметом ссуды может быть только индивидуально определенная вещь. Вещь, передаваемая в ссуду должна быть юридически незаменимой. Поэтому не подходят и нематериальные активы.

Следует еще раз подчеркнуть, что ссуда характеризуется своей безвозмездностью, т.е. бесплатностью использования. Иначе дело обстоит с договором займа, который (если иное не предусмотрено законом или договором) изначально предполагается возмездным, т.е. заимодавец имеет право на получение процентов.

Указанные особенности ссуды, зафиксированные в ГК РФ, определяют ограниченную сферу использования ссуды и соответственно отсутствие рынка ссуд в РФ.

Еще один вариант получения финансовых ресурсов минуя посредника - коммерческий и товарный кредит.

В ГК ст. 822 отмечается, что сторонами может быть заключен договор, предусматривающий обязанность одной стороны предоставить другой стороне вещи, определенные родовыми признаками (договор товарного кредита). «Договорами, исполнение которых связано с передачей в собственность другой стороне денежных сумм или других вещей, определяемых родовыми признаками, может предусматриваться предоставление кредита, в том числе в виде аванса, предварительной оплаты, отсрочки и рассрочки оплаты товаров, работ или услуг (коммерческий кредит), если иное не установлено законом» (ст. 823).

Предоставление коммерческого кредита означает, что в возмездном договоре, связанном с передачей в собственность имущества либо результатов выполненных работ, содержится условие о предварительной оплате имущества или, напротив, об отсрочке или рассрочке оплаты. Поэтому коммерческий кредит представляет собой не самостоятельную сделку заемного типа, а условие о порядке расчетов за переданное имущество, содержащееся в возмездном договоре.

При этом, поскольку к коммерческому кредиту применяются правила о договоре займа (п. 2 ст. 823 ГК), а договор займа предполагает возмездность, у покупателя имущества возникает обязанность по уплате процентов за пользование кредитом, если в договоре купли-продажи нет оговорки, что отсрочка является беспроцентной. Закон не регулирует форму выплат процентов. Она может быть как денежной, так и натуральной.

Рынок кредитов. От рынка займов следует отличать рынок кредитов, поскольку последние могут предоставляться только организациями, имеющими статус кредитных и традиционно выступающих в качестве финансовых посредников.

Согласно ст. 819 ГК РФ, по кредитному договору банк или иная кредитная организация (кредитор) обязуются предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее.

Рынок кредитов преимущественно обеспечивается в РФ коммерческими банками. Поэтому кроме ГК РФ кредитные операции регулируются Законом «О банках и банковской деятельности» и Законом «О Центральном банке РФ». На 1 июня 2002 г. по сравнению с январем 2002 г. доля кредитов в суммарных банковских активах поднялась с 41,1 до 47,9% или на 6,8%. Соответственно устойчиво растет и отношение выданных кредитов к ВВП. Если в июне 1998 г. доля кредитов нефинансовому сектору составляла 8,5% ВВП, то к началу 2002 г. она увеличилась до 13,5%, хотя Россия и продолжает отставать по основным показателям кредитования от большинства промышленно развитых и развивающихся стран.

Проблемами отечественного кредитного рынка остаются низкие капитализация и прибыльность банковской системы. На начало 2001 г. совокупный капитал банковской системы России составил около 17 млрд долл., что почти в 3 раза ниже, чем в Австралии или Голландии, у которых ВВП примерно равен российскому.

Совокупная прибыль российских банков в 2001 г. составила около 67 млрд руб. - или примерно 2 млрд долл., что меньше прибыли любого из американских банков, входящих в первую десятку. Например прибыль Citygroup составила порядка 22 млрд долл., a Bank of America - свыше 10 млрд долл.

Низкая капитализация снижает возможности обслуживания крупных компаний, объем бизнеса которых часто во много раз пр осходит капитал банков. Следствие этого - тенденция расширения операций российских компаний на зарубежных финансовых рынках. По оценке экспертов, оборот российских ценных бумаг (в виде ADR) на Лондонской бирже в 2 раза превышает их оборот на российском рынке.

Для предоставления кредитов коммерческие банки должны привлекать средства физических и юридических лиц и так обеспечивать формирование своих финансовых ресурсов. Таким образом, обратной стороной рынка кредитов является рынок депозитов.

Для привлечения средств на срок или до востребования банк может заключить договор банковского вклада (депозита). В соответствии со ст. 834 ГК РФ по договору банковского вклада (депозита) одна сторона (банк), принявшая поступившую от другой стороны (вкладчика) или поступившую для нее денежную сумму (вклад), обязуется возвратить сумму вклада и выплатить проценты на нее на условиях и в порядке, предусмотренном договором.

Для хранения средств клиентов, необходимых для обеспечения их текущей деятельности, заключается договор банковского счета. По договору банковского счета банк обязуется принимать и зачислять поступающие на счет, открытый клиенту (владельцу счета), денежные средства, выполнять распоряжения клиента о перечислении и выдаче соответствующих сумм со счета и проведении других операций по счету. Банк может использовать имеющиеся на счету денежные средства, гарантируя право клиента беспрепятственно распоряжаться этими средствами.

Рынок ценных бумаг. Под рынком ценных бумаг понимается рынок, на котором продаются и покупаются ценные бумаги. (Более подробно см. гл. 14.)

Рынок лизинговых услуг. Предоставление лизинговых услуг в РФ регулируется Законом «О лизинге» от 29 октября 1998 г. № 164-ФЗ в редакции закона от 29 января 2002 г. № 10-ФЗ. В соответствии с этим законом лизинг - это совокупность экономических и правовых отношений, возникающих в связи с реализацией договора лизинга, в том числе приобретения предмета лизинга. Договор лизинга - это договор, в соответствии с которым арендодатель (лизингодатель) обязуется приобрести в собственность указанное лизингополучателем имущество у определенного им продавца и передать лизингополучателю это имущество в качестве предмета лизинга за плату во временное владение и пользование.

Рынок лизинговых услуг в РФ развивается сравнительно высокими темпами, однако пока он не достиг масштабов аналогичных рынков стран с развитой рыночной экономикой. Основной источник средств для лизинговых компаний - кредиты коммерческих банков. Для поддержки лизинга сельскохозяйственной техники уставные капиталы ряда лизинговых компаний пополняются за счет прямого финансирования из федерального бюджета.

Рынок факторинговых услуг. Рынок факторинговых услуг, получивший большое распространение в странах с развитым финансовым рынков, не получил развития в РФ. В России отсутствует правовая регламентация самого термина «факторинг», хотя правовая основа его осуществления заложена в ГК РФ, гл. 43, где рассматривается финансирование под уступку денежного требования.

Согласно ст. 824 ГК РФ по договору финансирования под уступку денежного требования одна сторона (финансовый агент) передает или обязуется передать другой стороне (клиенту) денежные средства в счет денежного требования клиента (кредитора) к третьему лицу (должнику), вытекающего из предоставления клиентом товаров, выполнения им работ или оказания услуг третьему лицу, а клиент уступает или обязуется уступить финансовому агенту это денежное требование.

Денежное требование к должнику может быть уступлено клиентом финансовому агенту также в целях обеспечения исполнения обязательства клиента перед финансовым агентом.

Обязательства финансового агента по договору финансирования под уступку денежного требования могут включать ведение для клиента бухгалтерского учета, а также предоставление клиенту иных финансовых услуг, связанных с денежными требованиями, являющимися предметом уступки.

Предметом уступки может быть как денежное требование, срок платежа по которому наступил, так и право на получение денежных средств, которое возникнет в будущем. Однако денежное требование должно быть четко определено, чтобы его можно было идентифицировать на момент заключения договора (существующее требование) или не позднее момента его возникновения (будущее требование).

Если договором финансирования под уступку денежного требования не предусмотрено иное, клиент несет перед финансовым агентом ответственность за действительность денежного требования, являющегося предметом уступки. Требование признается действительным, если клиент обладает правом на передачу денежного требования и в момент уступки этого требования ему не известны обстоятельства, вследствие которых должник вправе его не исполнять.

Уступка финансовому агенту денежного требования является действительной, даже если между клиентом и его должником существует соглашение о ее запрете или ограничении.

Отечественное законодательство предусматривает два варианта переуступки денежного требования:

покупка требования финансовым агентом. Последний приобретает право на все суммы, которые он получит от должника во исполнение требования, а клиент не несет ответственности перед финансовым агентом за то, что полученные суммы оказались меньше цены, за которую агент приобрел требование. В этом случае право регресса покупателя требования не предусмотрено, как и у продавца нет права требовать возврата разницы между уплаченной ему суммой и суммой, действительно полученной с должника.

в целях обеспечения финансовому агенту обязательства клиента. В этом случае, если договор финансирования под уступку требования не предусматривает иного, финансовый агент обязан представить отчет клиенту и передать ему сумму, превышающую сумму долга клиента, обеспеченную уступкой требования. В то же время, если денежных средств, полученных финансовым агентом от должника, оказалось не достаточно для покрытия задолженности клиента, клиент остается ответственным перед финансовым агентом за остаток долга.

Если на развитых финансовых рынках разобранные действия обычно обеспечиваются большим числом специальных факторинговых компаний, то в РФ эту функцию выполняет несколько коммерческих банков. Наиболее известны Никойл, Московский кредитный банк, Промбизнесбанк, хотя в ГК РФ (ст. 825) предусмотрено, что в качестве финансового агента могут выступать банки, кредитные институты и другие организации, имеющие лицензию.

Причин слабого развития рынка факторинговых услуг в России несколько. Это и недоверие, которое банки и их клиенты испытывают друг к другу, и высокий риск проведения таких операций, обусловленный низкой платежеспособностью основной массы контрагентов, и низкая разработанность законодательной базы.

Рынок доверительного управления. Правовой базой осуществления доверительного управления (траста) в РФ является гл. 53 части второй ГК.

В ст. 1012 ГК отмечается, что по договору доверительного управления имуществом одна сторона (учредитель управления) передает другой стороне (доверительному управляющему) на определенный срок имущество в доверительное управление, а другая сторона обязуется осуществлять управление этим имуществом в интересах учредителя управления или указанного им лица (выгодоприобретателя).

Таким образом, в отношениях траста участвуют как минимум учредитель управления и доверительный управляющий. Возможно участие и третьего лица - выгодоприобретателя.

Существенные условия договора доверительного управления имуществом установлены ст. 1016 ГК. К ним относятся:

точное указание того, какое имущество одна сторона передает другой стороне в доверительное управление, так как оно по окончании срока договора по общему правилу подлежит возврату учредителю управления (п. 3 ст. 1024 ГК);

в договоре оговариваются ограничения отдельных действий доверительного управляющего по управлению имуществом, а также обязательства доверительного управляющего осуществлять управление этим имуществом в интересах учредителя управления или указанного им лица-выгодоприобретателя;

указываются размер и форма вознаграждения управляющему;

наименование выгодоприобретателя, в пользу которого учреждается доверительное управление;

договор доверительного управления любым имуществом заключается в письменной форме на срок, не превышающий 5 лет, если законами РФ не установлены иные предельные сроки. Договор доверительного управления недвижимостью заключается в письменной форме и подлежит обязательному нотариальному удостоверению. Несоблюдение этих требований влечет за собой недействительность договора (ст. 1017 ГК).

Можно выделить следующие особенности доверительного управления.

Переход имущества в доверительное управление не влечет перехода права собственности на него к доверительному управляющему.

Доверительное управление нельзя путать с договором о совместной деятельности. Имущество, вносимое в качестве вклада в совместную деятельность, равно как и произведенная в результате продукция и полученные доходы, признается общей долевой собственностью участников совместной деятельности, тогда как передача имущества в доверительное управление не изменяет его собственника.

Сделки с передоверенным имуществом доверительный управляющий совершает от своего имени, указывая, что он действует в качестве доверительного управляющего. Это условие считается соблюденным, если в письменных документах после его имени или наименования сделана пометка «Д.У.». При отсутствии такого указания доверительный управляющий отвечает перед третьими лицами только своим имуществом (ст. 1012 ГК РФ).

В качестве доверительного управляющего может выступать лишь профессиональный участник имущественного оборота - коммерческая организация (за исключением унитарного предприятия) или индивидуальный предприниматель.

Только кредитные организации на основании лицензии в ЦБ и организации на основании лицензии ФКЦБ могут осуществлять доверительное управление денежными средствами.

Имущество, передаваемое в доверительное управление, должно быть обособлено от другого имущества как учредителя управления, так и доверительного управляющего. Это имущество отражается у доверительного управляющего на отдельном балансе и по нему ведется самостоятельный учет. А для расчетов по деятельности, связанной с доверительным управлением, открывается отдельный банковский счет (п. 1 ст. 1018 ГК).

Если доверительный управляющий не проявил должной заботливости, он возмещает выгодоприобретателю упущенную выгоду за время доверительного управления, а учредителю управления - убытки, причиненные утратой или повреждением имущества. Отвечает за убытки, если не докажет, что они произошли вследствие непреодолимой силы либо действий выгодоприобретателя или учредителя управления.

Ст. 1018 ГК устанавливает, что обращения взыскания по долгам учредителя управления на имущество, переданное им в доверительное управление, не допускается, за исключением случаев несостоятельности (банкротства) этого лица. А при банкротстве учредителя доверительное управление этим имуществом прекращается и оно включается в-конкурсную массу.

Понятие и сущность финансового рынка, формирование его в Российской Федерации

В условиях рыночных отношений бесперебойность формирования финансовых ресурсов, их наиболее эффективное инвестирование и целенаправленное использование обеспечивается с помощью финансового рынка.

Финансовый рынок - это система рыночных отношений, представляющая собой сферу денежных операций, где объектом сделки являются свободные денежные средства населения, экономических субъектов и государственных структур, предоставляемые пользователям (заемщикам) либо под ценные бумаги, либо в виде ссуд. Поэтому он функционирует как в виде рынка ценных бумаг, так и рынка ссудных капиталов. Его предпосылкой является несовпадение потребностей в финансовых ресурсах у того или иного субъекта с наличием источников их удовлетворения. Функциональное назначение его состоит в посредничестве движению денежных средств от их первоначальных инвесторов (владельцев) к вторичным инвесторам (заемщикам, пользователям).

Современная структура финансового рынка характеризуется двумя основными признаками: временным и институциональным.

По временному признаку различают денежный рынок, на котором предоставляются краткосрочные кредиты (до одного года), и рынок капитала, где выдаются среднесрочные (от 1 года до 5 лет) и долгосрочные кредиты (от 5 лет и более).

По институциональному признаку современный финансовый рынок предполагает наличие рынка (собственно капитала или рынка ценных бумаг) и рынка заемного капитала (кредитно-банковской системы). Кроме того, рынок ценных бумаг (собственного капитала) подразделяется на первичный рынок, где продаются и покупаются эмиссии ценных бумаг, и вторичный (биржевой) рынок, где продаются и покупаются ранее выпущенные ценные бумаги. Существует также небиржевой (уличный) рынок ценных бумаг, где реализуются ценные бумаги, которые по тем или иным причинам не могут быть проданы на бирже.

Оба признака финансового рынка характерны для всех развитых стран, однако, безусловно, о состоянии национального рынка судят по второму (институциональному) признаку, в особенности по наличию и степени развитости его двух основных ярусов: кредитно-банковской системы и рынка ценных бумаг.

Уровень развития национальных финансовых рынков определяется рядом факторов, среди которых можно выделить: экономическое развитие страны; традиции функционирования в стране кредитного рынка и рынка ценных бумаг; уровень производственного накопления в стране; уровень сбережений населения.

В Российской Федерации на нынешнем этапе экономического развития финансовый рынок представлен в основном двумя сегментами - валютным (долларовым) и рынком ценных бумаг. По оценкам специалистов, на их долю приходится более 90% объемов.

Заметно стал активизироваться после существенного ослабления в результате финансово-кредитного кризиса 1998 г.

рынок ценных бумаг, на который в докризисный период приходилось до 40% объемов.

На рынок ссудного капитала (межбанковских кредитов) приходится не более 10% общего объема, и в основном преобладают краткосрочные кредиты.

Требуется, естественно, существенная перестройка кредитно-банковской системы в направлении деятельности ее с реальным сектором экономики (о чем отмечалось).

Рынок ценных бумаг (собственного капитала) в ближайшем будущем (по прогнозам специалистов) должен получить существенное развитие, поскольку его ключевой задачей является привлечение инвестиций, определяющих возможности долгосрочного экономического развития. Этот сегмент финансового рынка обеспечивает оперативный перелив финансовых средств в различные секторы экономики. Кроме того, рынок ценных бумаг является одним из важнейших инструментов государственной бюджетной политики.

Сегменты финансового рынка

Рынок займов одна из основных составляющих финансового рынка РФ, т. к. важную долю своей потребности в финансовых ресурсах российские предприятия удовлетворяют за счет привлечения коммерческих кредитов и займов друг другу, минуя финансовых посредников.

Нормативное регулирование рынка займов осуществляется Гражданским кодексом РФ. Предметом договора займа могут быть либо денежные средства, либо вещи. Предприятия и граждане могут заключать договора займа на платной, т. е. с процентами и бесплатной основе. При этом если договор займа носит безвозмездный характер, то есть бесплатное пользование, то он определяется как договор ссуды. Данная особенность ссуды определяет ограниченную сферу их применения.

Еще один вариант получения финансовых ресурсов минуя посредника - коммерческий кредит, который представляет собой отсрочку предприятием-продавцом оплаты товара и предоставление предприятием-покупателем векселя как долгового обязательства оплатить стоимость покупки по истечении определенного срока. Так как к коммерческому кредиту применяются правила о договоре займа, а договор займа предполагает возмездность, то у покупателя возникает обязанность по уплате процентов за пользование кредитом, если в договоре нет оговорки, что отсрочка является беспроцентной. В данном случае закон не регулирует форму выплаты процентов, она может быть как денежной, так и натуральной.

Рынок кредитов отличается от рынка займов тем, что кредиты могут предоставляться только кредитными организациями. Согласно Гражданскому Кодексу РФ, по кредитному договору банк или иная кредитная организация обязуется предоставить денежные средства заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты по ней.

Рынок кредитов в РФ преимущественно обеспечивается коммерческими банками. Поэтому кроме ГК РФ кредитные операции регулируются Законом «О банках и банковской деятельности» от 02.12.90 (в ред. от 29.12.2004) и Законом «О ЦБ РФ» от 10.07.2002 (в ред. от 23.12.2004).

Для предоставления кредитов коммерческие банки должны привлекать средства физических и юридических лиц и формировать свои финансовые ресурсы. То есть обратно стороной рынка кредитов является рынок депозитов.

Для привлечения средств на определенный срок или до востребования банк может заключить договор банковского вклада (депозита). Банк обязуется возвратить сумму вклада и выплатить проценты на нее в соответствии с условиями договора.

Для хранения средств, необходимых для обеспечения текущей деятельности клиента заключается договор банковского счета. По этому договору банк обязуется принимать и зачислять поступающие на счет денежные средства, выполнять распоряжения клиента о перечислении и выдаче соответствующих сумм со счета и проведении других операций по счету. Банк может использовать имеющиеся на счету денежные средства, гарантируя право клиента беспрепятственно распоряжаться этими средствами.

Рынок ценных бумаг представляет собой рынок, на котором продаются и покупаются ценные бумаги.

Это важнейший сегмент финансового рынка. Выделяют следующие виды рынка ценных бумаг.

1.первичный и вторичный

Первичный рынок представляет собой приобретение ценных бумаг их первыми владельцами, т.

Е. первое появление ценной бумаги на рынке. Целью первичного рынка является привлечение дополнительных финансовых ресурсов, необходимых, как правило, для инвестирования в производство и другие виды затрат.

На вторичном рынке осуществляется перепродажа ранее выпущенных ценных бумаг. Он предназначен для распределения уже имеющихся ценных бумаг между субъектами хозяйствования.

2.организованный и неорганизованный

Организованный рынок представляет собой обращение ценных бумаг на основе правил, установленных органами управления между лицензированными профессиональными посредниками – участниками рынка по поручению других участников. Основу организованных рынков составляют биржи – специально созданные институты для организованной систематической продажи и перепродажи выпущенных финансовых инструментов.

Неорганизованный рынок – это обращение ценных бумаг без соблюдения единых для всех участников рынка правил. Представляет собой систему посреднических контор, осуществляющих торговлю выпущенными финансовыми инструментами. На неорганизованных рынках, как правило, происходит торговля ценными бумагами худшего качества, не зарегистрированных на бирже компаний.

3.биржевой и внебиржевой

Биржевой – основан на торговле ценными бумагами на фондовых биржах, это всегда организованный рынок, т. к. торговля на нем ведется строго по правилам биржи.

Внебиржевой рынок – это торговля ценными бумагами, минуя фондовую биржу. Он может быть организованным или неорганизованным. Организованный внебиржевой рынок основывается на компьютерных системах связи, торговли и обслуживания по ценным бумагам. Неорганизованный - связан с куплей – продажей ценных бумаг любыми участниками рынка без соблюдения каких-либо правил.

4.кассовый и срочный

Кассовый представляет собой рынок с немедленным исполнением сделок в течение одного-двух рабочих дней.

Срочный – это рынок, на котором заключаются сделки со сроком исполнения больше двух рабочих дней.

На рынке ценных бумаг осуществляется купля-продажа ценных бумаг. Ценная бумага - это особая форма существования капитала, наряду с денежной, производительной и товарной формами. Таким образом, ценная бумага это не деньги и не товар. Ее ценность состоит в тех правах, которые она дает своему владельцу, который обменивает товар или деньги на ценную бумагу лишь в случае уверенности, что эта бумага ничуть не хуже денег или товара. Ценная бумага – это особая форма существования капитала, которая выражает имущественные отношения, может самостоятельно обращаться на рынке, как товар и приносить доход.

Свойства ценной бумаги: 1.

ценная бумага перераспределяет денежные средства между отраслями и сферами экономики; территориями и странами; группами и слоями населения; экономическими субъектами и государством и т. п.; 2.

ценная бумага предоставляет определенные дополнительные права ее владельцам помимо права на капитал. Например, право на участие в управлении, на получение информации и т. п.; 3.

ценная бумага обеспечивает получение дохода на капитал и (или) возврат самого капитала.

Главное свойство ценной бумаги – это возможность обмена на деньги. Она может использоваться в расчетах, быть предметом залога, храниться в течение ряда лет, передаваться по наследству, служить подарком и т. д.

Существующие в современной мировой практике ценные бумаги делятся на два больших класса: основные и производные. Основные имеют в своей основе имущественные права на какой-либо актив: товар, деньги, имущество и т.п. Производные выпускаются на базе основных ценных бумаг.

Основные ценные бумаги:

Акция – это эмиссионная ценная бумага, закрепляющая права держателя на часть капитала и получение части прибыли акционерного общества в виде дивидендов.

Различают обыкновенные и привилегированные акции.

Обыкновенная акция – дает право на долю в уставном капитале акционерного общества, на участие в управлении акционерным обществом путем голосования при принятии решений общим собранием акционеров, на получение доли прибыли после выплаты держателям привилегированных акций.

Привилегированные акции – не имеют право голоса, но имеют преимущественные права на получение дивидендов и имущества общества в случае его ликвидации. По привилегированным акциям дивиденд обычно устанавливается по фиксированной ставке и выплачивается до выплаты по обыкновенным акциям. Держатели привилегированных акций имеют преимущественное право на определенную долю активов общества при его ликвидации.

Облигация – это ценная бумага, удостоверяющая внесение ее владельцем денежных средств и подтверждающая обязательство возместить ему номинальную стоимость этой ценной бумаги в предусмотренный срок с уплатой фиксированного процента.

Облигации распространяются между предприятиями и гражданами только на добровольной основе. Принципиальное отличие облигации от акции заключается в том, что владельцы облигаций являются не совладельцами акционерного общества, а его кредиторами. Это обстоятельство снижает рискованность такого рода инвестиций, так как держатель облигаций имеет право первоочередности в возвращении своих средств в случае банкротства АО.

Вексель – это составленное по установленной законом форме безусловное письменное долговое денежное обязательство, выданное одной стороной (векселедателем) другой стороне (векселедержателю). Таким образом, вексель это ценная бумага, определяющая отношения займа. Вексель содержит обязательство выплатить заемщиком указанную в нем сумму.

Векселя бывают простые и переводные.

Простой вексель (соло) – это безусловное долговое обязательство установленной формы, выражающее обязательство векселедержателя уплатить определенную денежную сумму кредитору (векселедержателю) в определенный срок. Выписывается заемщиком.

В таком векселе с самого начала участвуют два лица: векселедатель, который сам прямо и безусловно обязуется уплатить по выданному им векселю, и векселедержатель, которому принадлежит право на получение платежа по векселю.

Переводной вексель (тратта) представляет собой письменный приказ векселедателя (трассанта) плательщику (трассату) об уплате последним определенной денежной суммы третьему лицу. Переводной вексель может быть передан другому лицу посредством передаточной надписи (индоссамента).

Депозитные и сберегательные сертификаты – представляют собой письменное свидетельство банка – эмитента о вкладе денежных средств, удостоверяющее право вкладчика (бенефициара) или его правопреемника на получение по истечении установленного срока суммы депозита (вклада) и процентов по нему.

Эмитентами депозитных и сберегательных сертификатов могут быть только банки. Депозитные сертификаты предназначены только для юридических лиц, сберегательные – только для физических.

Чек – письменное требование чекодателя плательщику уплатить чекодержателю указанную в нем сумму. Чеки всегда пишутся на бланках, заготавливаемых банком. Чекодателем является лицо, выдавшее чек, чекодержателем – лицо, на имя которого выписан чек, а плательщиком – банк, в котором у чекодателя открыт счет.

Также к ценным бумагам относятся:

Складское свидетельство – документ, удостоверяющий заключенный между сторонами договор хранения.

Коносамент – товарораспорядительный документ, удостоверяющий право его держателя распоряжаться указанным в коносаменте грузом и получить груз после завершения перевозки.

Производные ценные бумаги.

Варрант – дополнительное свидетельство, выдаваемое вместе с ценной бумагой и дающее право на специальные льготы владельцу ценной бумаги по истечении определенного срока (например, на приобретение новых ценных бумаг).

Фьючерс – документ, предусматривающий твердое обязательство купить или продать ценные бумаги по истечении определенного срока по заранее оговоренной цене.

Инвестор, получающий фьючерсный контракт, соглашается купить акции в будущем, причем день покупки фиксируется в контракте. Продавец контракта соглашается продать ценные бумаги по прошествии оговоренного в контракте периода времени по цене на момент заключения контракта. Лицо, планирующее приобрести ценные бумаги в будущем, может избежать риска роста цен на них. Однако если цена на них упадет, он утрачивает возможность приобрести эти ценные бумаги по низким ценам.

Опцион – двусторонний договор о предоставлении права на покупку (продажу) ценных бумаг по заранее фиксированной цене в определенный срок. Если цена этой ценной бумаги повышается, покупатель использует заключенный опционный контракт и покупает ценную бумагу по цене ниже рыночной. Если цена упадет, покупатель может опцион не исполнять. Таким образом, опционная операция ограничивает финансовый риск участника операции, поскольку не требует обязательного исполнения заключенного контракта, т. к. покупая опцион, инвестор получает право купить у продавца опциона или продать ему оговоренное количество ценных бумаг по согласованной цене или отказаться от своего права. За предоставляемую ему возможность выбора он платит продавцу опциона премию.

Операции с опционом могут быть двух разновидностей: опцион на продажу и опцион на покупку. Опцион на продажу дает право его владельцу продать ценные бумаги по установленной в контракте цене или отказаться от их продажи. Опцион на покупку предоставляет право купить ценные бумаги или отказаться от их покупки.

Рынок лизинговых услуг. Лизинг – это аренда движимого и недвижимого имущества. Предоставление лизинговых услуг регулируется Законом «О лизинге» от 29.10.1998 (в ред. от 29.01.2002). По договору лизинга арендодатель (лизингодатель) обязуется передать лизингополучателю определенное имущество в качестве предмета лизинга за плату во временное владение и пользование.

Основным источником средств для лизинговой компании являются кредиты коммерческих банков. Для поддержки лизинга сельскохозяйственной техники уставные капиталы ряда лизинговых компаний пополняются за счет прямого финансирования из федерального бюджета.

Лизинг обладает многочисленными достоинствами.

Для лизинговой компании это:

Расширение круга операций, рост числа клиентов и дохода;

Снижение риска потерь от неплатежеспособности клиентов. При осуществлении лизинговых операций лизинговая компания остается собственником имущества, переданного в аренду, и, следовательно, при нарушении условий договора может потребовать возврата переданного в лизинг имущества.

Для арендатора:

Нет необходимости в больших первоначальных затратах;

Все лизинговые платежи входят в затраты арендатора и тем самым уменьшают налогооблагаемую прибыль;

Можно более равномерно распределить во времени расходы, связанные с оплатой задолженности.

На практике обычно выделяют следующие виды лизинга:

Финансовый лизинг – лизингодатель обязуется приобрести в собственность указанное лизингополучателем имущество у определенного продавца и передать ему это имущество за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование. Срок, на который предмет лизинга передается лизингополучателю, соизмерим по продолжительности со сроком полной амортизации имущества или превышает его;

Возвратный лизинг – разновидность финансового, продавец предмета лизинга одновременно становится и лизингополучателем;

Оперативный лизинг – лизингодатель закупает имущество и передает его лизингополучателю в качестве предмета лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и пользование. В этом случае предмет лизинга может быть неоднократно передан в лизинг в течение полного срока его амортизации.

Предмет лизинга является собственностью лизингодателя, на при этом он может учитываться на балансе как лизингодателя, так и лизингополучателя (по соглашению сторон).

В РФ лизинговыми операциями занимаются в основном специализированные компании, созданные при участии коммерческих банков. Предоставление лизинговых услуг непосредственно банками не получило распространения.

Рынок факторинговых услуг достаточно распространен в странах с развитым финансовым рынком. В РФ же данный сегмент финансового рынка развития не получил из-за отсутствия необходимого законодательного оформления и рискованности такого рода операций.

Факторинг представляет собой переуступку денежного требования, то есть одна стороны (продавец) переуступает другой стороне (банку, факторинговой компании) право требования платежа с третьей стороны (покупателя).

Важное достоинство факторинга для клиента заключается в том, что в отличие от кредита финансирование может предоставляться без тщательного изучения финансового положения получателя, что позволяет воспользоваться этой услугой и клиентам с плохим финансовым положением. В то же время факторинг обычно дороже кредитования, поскольку риски, которые при этом несет банк, значительно выше.

Рынок доверительно управления (трастовый рынок) регулируется ГК РФ.

По договору доверительного управления имуществом одна сторона (учредитель управления) передает другой стороне (доверительному управляющему) на определенный срок имущество в доверительное управление, а другая сторона обязуется осуществлять управление этим имуществом в интересах учредителя управления или указанного им лица (выгодоприобретателя).

Понятие и задачи финансового рынка

Тема 4. Финансовый рынок. Фондовый рынок.

1. Понятие, задачи и сегменты финансового рынка

2. Сегменты финансового рынка

3. Финансовые рынки в России

4. Сущность рынка ценных бумаг (фондового рынка)

5. Функции рынка ценных бумаг

В экономике у субъектов потребность в финансовых ресурсах и их наличие не совпадают. Поэтому, необходим механизм перераспределения временно свободных финансовых ресурсов.

Финансовый рынок – это рынок, где формируются и используются финансовые ресурсы.

Финансовый рынок – рынок финансовых активов.

Финансовый рынок является отправной точкой, которая необходима для получения основного капитала предприятием в виде прибыли (финансовых ресурсов) и его распределении.

Основными признаками развитого финансового рынка являются стабильное развитие нормативно-правовой базы, информационная обеспеченность операций и участников рынка, достаточно большой круг участников и высокотехническая инфраструктура. Наличие этих признаков обеспечивает быстрое и эффективное привлечение для своих потребностей денежных средств финансового рынка.

Финансовый рынок решает задачи:

1)предоставление эмитентам возможности мобилизовать внутренние источники финансирования и временно свободные денежные ресурсы для долгосрочных инвестиций и удовлетворения других потребностей;

2)распределения капитала между его участниками, способствует концентрации финансовых ресурсов в наиболее выгодных сферах экономики;

3)представления инвесторам (юридическим и физическим лицам) возможность сформировать свой инвестиционный портфель самым наилучшим образом: сохранить капитал от инфляции и получить дополнительный доход.

Современное рыночное хозяйство нельзя представить без высокоразвитых финансовых рынков. В операциях на финансовом рынке участвуют представители всех секторов национальной экономики, домашнее хозяйство, некоммерческие организации, органы государственного управления, нефинансовый сектор. Результатом осуществления операций на финансовых рынках является формирование эффективных межсекторных финансовых потоков или переливов капитала.

Основными операциями на финансовых рынках являются операции с финансовыми инструментами: ценными бумагами, депозитами, ссудным капиталом, иностранной валютой и т.д.

Финансовый рынок состоит из следующих сегментов:

1) рынок капитала, который подразделяется на рынок ссудного капитала и рынок долевых ценных бумаг. Долевые ценные бумаги представляют собой сертификаты, подтверждающие право ее владельца на владение собственностью. Здесь имеют место отношения собственности. На рынке ссудного капитала обращаются долгосрочные финансовые инструменты, предоставляемые на условиях срочности, возвратности, платности. Они включают в себя рынок долгосрочных банковских ссуд и рынок долговых ценных бумаг, также долгосрочных. Здесь имеют место кредитные отношения;

2) рынок ценных бумаг (фондовый рынок);

3) страховой рынок, на которомосуществляется страхование жизни, имущества и т.д.;

4) валютный рынок – это рынок, на котором товаром являются объекты, имеющие валютную ценность. К ним относятся: иностранная валюта, ценные бумаги и др. долговые обязательства, выраженные в иностранной валюте, драгоценные металлы и природные драгоценные камни. В качестве субъектов (участников) выступают банки, биржи, финансовые и инвестиционные учреждения, правительственные организации. Объектом валютного рынка является любое финансовое требование, обозначенное в валютных ценностях;

5) рынок золота – это сфера экономических отношений, связанных с куплей-продажей золота как с целью накопления и пополнения золотого запаса страны, так и для организации бизнеса или промышленного потребления;

6) рынок денежных средств играет особую роль в денежно-кредитном регулировании экономики, а его значение осуществляется в обеспечении равномерного притока денег в экономику. Подразделяется на дисконтный рынок (купля-продажа векселей), рынок межбанковских кредитов , на котором коммерческие банки кредитуют друг друга, рынок евровалют, осуществляется торговля краткосрочными финансовыми инструментами, номинированными в евровалюте, рынок депозитных сертификатов (крупные срочные вклады в банках) ;

7)другие сегменты.

Российский финансовый рынок представлен следующими секторами:

1) Рынок кредитов;

2) Рынок ценных бумаг;

3) Рынок драгоценных металлов;

4) Валютный рынок;

5) Рынок производных финансовых инструментов.

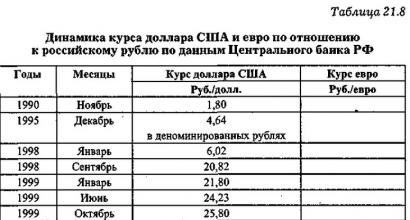

Как уже было упомянуто выше на рынке кредитов объектом купли-продажи являются временно свободные денежные средства, предоставляемые взаймы на условиях возвратности, срочности и платности. Согласно статье 819 ГК РФ по кредитному договору банк или иная кредитная организация обязуется предоставить денежные средства заёмщику в размере и на условиях, предусмотренных договором, а заёмщик обязуется возвратить полученную денежную сумму и уплатить проценты на неё. Рынок кредитов преимущественно обеспечивается в РФ коммерческими банками. К числу наиболее крупных банков в России относятся Сбербанк, ВТБ, Возрождение и др. В последние годы рынок кредитов активно развивался. На 1 мая 2006 года в РФ действовало 1233 кредитных организации с 3274 филиалами. Объём рынка кредитов и его структура показаны в таблице.

Проблемами отечественного кредитного рынка остаётся низкая капитализация, снижающая возможности обслуживания крупных компаний, объём бизнеса которых во много раз превосходит капитал банков. Следствием этого является тенденция расширения операций российских компаний на зарубежных финансовых рынках.

Положительным моментом современного состояния кредитного рынка является достаточно высокое качество кредитного портфеля 30 крупнейших банков. В то же время, несмотря на благоприятную картину, многие экономисты высказывают озабоченность ухудшения качества портфеля потребительских кредитов, что в перспективе может привести к возникновению кризисных ситуаций у ряда банков.

Объёмы предоставленных кредитов (млрд. руб.)

Россия как страна, обладающая собственными значительными запасами и месторождениями драгоценных металлов, имеет практически все необходимые предпосылки для развития рынка драгоценных металлов. В последние годы на создание рынка оказали положительное влияние такие факторы, как:

1) Формирование основных участников рынка;

2) Рост объёмов добычи металлов и соответственно рост предложения;

3) Приток иностранных инвестиций в добывающую отрасль;

4) Увеличение промышленного потребления

5) Повышение спроса со стороны частных инвесторов;

6) Формирование цен на металлы с учётом конъюнктуры мирового рынка.

В соответствии с участниками рынка и характером сделок рынок драгоценных металлов может быть разделён, как и рынок ценных бумаг, на первичный и вторичный. В РФ более развит первичный рынок, основными участниками которого выступают предприятия добывающей и перерабатывающей промышленности. Объектом операций и сделок на первичном рынке выступает, как правило, металл в физической форме (слитки, порошки, гранулы, прокат) – первичный металл, добытый из недр, а также полученный в ходе переработки вторичного сырья. На вторичном рынке наибольшее развитие получили межбанковский, оптовый и экспортный рынки. В стадии развития находятся розничный сектор, а биржевой только формируется. Вторичный рынок представлен более широким кругом участников. Кроме участников первичного рынка это и частные инвесторы. Помимо сделок с металлами в физическом виде на вторичном рынке проводятся операции в обезличенном виде (ценные бумаги), которые имеют преимущество над первыми, поскольку не облагаются НДС.

Важный шаг в развитие рынка золота был сделан в июне 2006 года. РТС в рамках своей срочной секции FORTS начала торговать фьючерсными контрактами на золото. Первая номинальная сделка по фьючерсному контракту на золото была заключена с расчётом в июле по цене 626,5 долларов за унцию (в настоящее время цена одной унции более 1200 долларов). Только в течении одного дня торгов заключено 70 сделок на 46,793млн. рублей (настоящее время такой объём характерен для одного часа торгов).

На валютном рынке объектом купли-продажи выступает иностранная валюта и финансовые инструменты, обслуживающие операции с ней. Внутренний валютный рынок имеет важное значение для всего российского финансового рынка и экономики в целом, обеспечивая взаимодействие с другими сегментами внутреннего финансового рынка, связь с реальным сектором российской экономики и участие России в функционировании глобальной экономической системы. Курсовая динамика рубля была важным фактором, определявшим сравнительную привлекательность рублевых и валютных инструментов денежного рынка и рынка капитала, и тем самым оказывала влияние на инвестиционные решения участников финансового рынка. От курсовых колебаний также зависели финансовые результаты деятельности кредитных организаций, небанковских финансовых институтов и нефинансовых предприятий из-за изменения рублевой стоимости их валютных активов и обязательств.

В настоящее время, как видно из гистограммы, суммарный оборот валютного рынка снизился.

В настоящее время, как видно из гистограммы, суммарный оборот валютного рынка снизился. Структура внутреннего валютного рынка представлена следующим образом (рис. 2).

Таким образом, в первом полугодии 2009 года внутренний валютный рынок оставался одним из наиболее значимых сегментов российского финансового рынка. Ценовые и объемные индикаторы, характеризующие конъюнктуру рынка, в анализируемый период отличались высокой волатильностью. После серьезного ухудшения в конце 2008 года и начале 2009 года в условиях мирового финансово-экономического кризиса, ситуация на внутреннем валютном рынке стала постепенно стабилизироваться. Его участники адаптировались к изменениям рыночной конъюнктуры. Инфраструктура биржевого и внебиржевого сегментов внутреннего валютного рынка сохраняла свою работоспособность в полном объеме.

Важнейший сегмент финансового рынка России – рынок ценных бумаг, представляющий собой совокупность экономических отношений, возникающих между различными экономическими субъектами по поводу мобилизации и размещения свободного капитала в процессе выпуска и обращения ценных бумаг.

Рынок торговли российскими ценными бумагами включает в себя российский рынок, Лондонский, Германский, Нью-Йоркский и др. На зарубежных рынках размещаются депозитарные расписки и еврооблигации.

Российский рынок ценных бумаг – это смешанная модель фондового рынка: на рынке есть и коммерческие банки, и внебанковские инвестиционные институты. В США коммерческие банки имеют ограничения на операции с ценными бумагами.

На российском рынке ценных бумаг господствовали государственные и муниципальные ценные бумаги, успешно конкурировавшие с банковскими и корпоративными ценными бумагами. Доходность ценных бумаг составляла в отдельные периоды до 123% годовых. Однако высокая доходность ценных бумаг по законам рынка означала высокую степень риска и делала российский рынок рискованным.

Российский рынок ценных бумаг в периоды до 2007 года не выполнял своего основного назначения – перераспределения денежных средств на цели производительных инвестиций. Рынок был невелик по объёму, многие ценные бумаги были неликвидны. Не были развиты инфраструктура рынка и технология торговли. Отсутствовал открытый доступ к информации. Спрос на ценные бумаги был низок. Доля нерезидентов составляла примерно одну треть. В 1996 году они были допущены на первичный рынок, а затем на вторичный рынок. Кроме того, в 1996 году Россия была включена в индекс IFC. Это означало, что все крупные инвестиционные фонды мира, вкладывающие средства в развивающиеся страны, выделяли от1 до 3 % своих средств для инвестирования в экономику РФ. В период 1997-1998 годов доля нерезидентов сократилась до 18%, а затем и вовсе обнулилась в результате кризиса в России.

Многие из вышеназванных особенностей были связаны с неразвитостью российского рынка ценных бумаг.

В современный период, в период действия мирового финансового кризиса российский рынок ценных бумаг начинает своё постепенное восстановление. Напомню, что в ноябре 2008 – феврале 2009 потери российского фондового рынка по индексу РТС составили 80% (американский индекс S&P 500 -45%; немецкий DAX -47%; японский Nikkei 225 -56%). В первом полугодии 2009 г. на российском рынке акций наметились признаки улучшения ситуации. С февраля началась постепенная активизация операций с акциями на вторичном рынке, и в последней декаде месяца произошел разворот ценовой динамики после обвального падения котировок инструментов во второй половине 2008 - январе 2009 г. Позитивное влияние на состояние рынка акций оказала стабилизация ситуации на внутреннем валютном рынке, повышение цен на мировых нефтяном и фондовом рынках. Однако возобновление роста котировок российских акций было связано в основном с притоком краткосрочного спекулятивного капитала, в том числе иностранного, на рынок акций. Приток долгосрочных инвестиций на отечественный фондовый рынок сдерживали отсутствие ощутимых позитивных изменений в состоянии мировой и российской экономики неопределенность будущей динамики котировок российских ценных бумаг. Таким образом, российский рынок акций по-прежнему оставался крайне уязвимым к изменению направления потока капитала портфельных инвесторов и, следовательно, к возможности новой существенной ценовой коррекции.

В начале 2009 г. на российском финансовом рынке сохранялись негативные тенденции последних месяцев 2008 года. Продолжался отток капитала иностранных инвесторов с отечественного фондового рынка, хотя ежемесячные объемы вывода средств нерезидентов в январе-марте 2009 г. были существенно меньше, чем в июне-декабре 2008 г. Это смягчало влияние данного фактора на динамику котировок российских ценных бумаг, которые с последней декады февраля уверенно повышались. В апреле-мае 2009 г. средства нерезидентов стали возвращаться на российский рынок акций: по данным ФБ ММВБ, сальдо операций нерезидентов с акциями на вторичном рынке (объем покупки минус объем продажи) было положительным.

Активная скупка нерезидентами российских ликвидных акций способствовала увеличению спроса на них со стороны отечественных инвесторов и ускорению темпов роста котировок. В результате к началу июня цены большинства акций достигли максимальных значений первого полугодия 2009 года. Несмотря на то, что наблюдавшийся в апреле-мае 2009 г. приток иностранного капитала носил в основном краткосрочный характер, его влияние на российский финансовый рынок в целом было позитивным. Рост интереса инвесторов к российским инструментам послужил сигналом о снижении инвестиционных рисков на внутреннем финансовом рынке и открыл новые возможности для российских компаний по реструктуризации и рефинансированию их долга, подлежащего погашению в 2009-2010 годах.

Индекс ММВБ по итогам первого полугодия 2009 г. повысился на 56,8% по сравнению с концом 2008 г. и на закрытие торгов 30 июня 2009 г. достиг 971,55 пункта. Диапазон его колебаний в анализируемый период составлял 553,62-1206,20 пункта. Индекс РТС повысился на 56,2% и на закрытие торгов 30 июня 2009 г. достиг 987,02 пункта, изменяясь в течение анализируемого периода в диапазоне 498,20-1180,56 пункта.

Таким образом, несмотря на наметившиеся в первом полугодии 2009 г. позитивные сдвиги, ситуация на российском рынке акций остается нестабильной. Он по-прежнему крайне уязвим к изменению направления и величины потока капитала, колебаниям конъюнктуры мировых фондового и нефтяного рынков, изменениям внешнего новостного фона. Это связано с ограниченным присутствием на отечественном рынке акций консервативных инвесторов и непривлекательной для акционеров дивидендной политикой российских эмитентов. Дальнейшее развитие российского рынка акций будет зависеть от скорости восстановления отечественной и мировой экономик, создания эффективной системы корпоративного управления, что позволит привлечь на российский рынок акций значительные денежные средства консервативных инвесторов, в том числе розничных.

Рынок производных финансовых инструментов по объему биржевых торгов занимает третье место после валютного рынка и рынка акций. Рынок деривативов тесно связан с рынками базовых активов - рынком акций, валютным, денежным и товарным рынками, поэтому изменение конъюнктуры на рынках базовых активов оперативно отражается на рынке деривативов. В связи с этим темпы восстановления отдельных сегментов срочного биржевого рынка значительно различались, находясь в зависимости от темпов восстановления рынков соответствующих базовых активов.

В первом полугодии 2009 г. на российском рынке производных финансовых инструментов наметились признаки стабилизации. С февраля постепенно восстанавливалась активность участников биржевых торгов, значительно понизившаяся во второй половине 2008 г. Суммарный оборот торгов срочными контрактами на российских биржах в 2009 году составил 5,4 трлн. руб. (8,3 и 6,2 трлн. руб. в первом и втором полугодиях 2008 г. соответственно).