Понятие расчетных правоотношений. Расчетные обязательства Расчетные правоотношения наличные и безналичные расчеты

Расчеты - это передача или перевод (через банк, иные кредитные учреждения) денежных средств от должника кредитору в порядке исполнения денежного обязательства.

Расчеты между субъектами по гражданско-правовым обязательствам осуществляются:

- наличными денежными средствами;

- безналичными денежными средствами.

Расчеты между юридическими лицами, а также расчеты с участием граждан, связанные с осуществлением ими предпринимательской деятельности , производятся в безналичном порядке . Расчеты между этими лицами могут производиться также наличными деньгами , если иное не установлено законом.

Безналичные расчеты – это расчеты, осуществляемые без использования наличных денег, посредством перечисления денежных средств по счетам в кредитных учреждениях и зачетов взаимных требований. Безналичные расчеты имеют важное экономическое значение в ускорении оборачиваемости средств, сокращении наличных денег, необходимых для обращения, снижении издержек обращения. Безналичные расчеты производятся через банки, иные кредитные организации (далее - банки), в которых открыты соответствующие счета, если иное не вытекает из закона и не обусловлено используемой формой расчетов.

В зависимости от экономического содержания различают две группы безналичных расчетов:

- по товарным операциям: за товары и услуги;

- по финансовым обязательствам: платежи в бюджет и внебюджетные фонды, погашение банковских ссуд, уплата процентов за кредит, расчеты со страховыми компаниями.

Таким образом, кроме гражданско-правовых обязательств по безналичным расчетам исполняются и иные обязательства, например, налоговые.

Форма расчетов - способ взаимодействия участников расчетных правоотношений по поводу перечисления денежных средств по конкретной хозяйственной сделке или иному основанию, оформление и осуществление которого характеризуются определенной спецификой, отраженной в законе. При осуществлении безналичных расчетов допускаются расчеты в форме (ст. 862 ГК РФ):

- платежными поручениями;

- по аккредитиву (безотзывному или отзывному);

- чеками;

- расчеты по инкассо;

- расчеты в иных формах, предусмотренных законом, установленными в соответствии с ним банковскими правилами и применяемыми в банковской практике обычаями делового оборота.

Общие черты безналичных расчетов:

- банк несет общегражданскую ответственность за невыполнение или ненадлежащее выполнение своих обязательств по осуществлению по поручению клиента банковских операций;

- содержание, форма, реквизиты, порядок исполнения различных способов расчетов регулируются не только законом, но и банковскими правилами.

Общая характеристика обязательств по осуществлению безналичных расчетов

Безналичные расчеты - это отношения контрагентов по сделке и банка по поводу списания денежных средств со счета плательщика и зачисления их на счет получателя. В экономической литературе они считаются более рациональными и экономичными по сравнению с наличными.

Банки, обслуживающие плательщика и получателя, связаны между собой корреспондентскими отношениями (непосредственными, через Банк России в лице расчетно-кассового центра, или через третью кредитную организацию, в которой открыт корреспондентский счет банка-получателя).

Взаимоотношения сторон друг с другом и с кредитной организацией по поводу проведения расчетов зависят от выбранной сторонами формы расчетов. Выбор определенной формы расчетов зависит от многих факторов: договорных условий, вида товара, характера связей контрагентов и их местоположения, скорости оборота денежных средств и документов, финансового положения контрагентов, издержек обращения расчетных операций и т.д.

Оформление расчетов производится с помощью расчетных документов, которые подготавливаются и передаются в банк плательщиком или получателем и которые выполняют учетные и информационные функции.

Подробнее о расчетных документах

Расчетные документы - это документы, оформленные по установленным в законе правилам, на основании которых производится списание и зачисление денежных средств со счета плательщика на счет получателя. Часто расчетные документы носят названия, аналогичные наименованию формы расчетов (платежные поручения, чеки, др.), но встречаются и другие документы (платежное требование, инкассовое поручение, др.).

Расчетные документы бывают двух типов:

- распоряжения плательщика о списании денежных средств со своего счета и перечислении их на счет получателя;

- распоряжения получателя на списание денежных средств со счета плательщика и перечислении на указанный им счет.

Расчетные документы являются документами строгой отчетности. Содержание и правила их оформления, включая состав требуемых для каждого из них реквизитов, а часто и форма бланков, устанавливаются в законе и банковских правилах. Кредитная организация не обязана выполнять поручение клиента, если форма расчетного документа не соответствует установленным правилам.

Изготавливаются расчетные документы в количестве, равном числу участников расчетов (т.е. по одному экземпляру для каждого из них). Действуют они в течение 10 дней, не считая дня их выписки.

Существовать расчетные документы могут в бумажном или электронном виде. Расчетные документы в электронном виде - это электронные средства платежа и другие документы с использованием в них аналогов собственноручной подписи (электронной цифровой подписи), кодов, паролей и иных средств, имеющие одинаковую юридическую силу с бумажным документом. В соответствии с п. 3 ст. 847 ГК они могут использоваться, если это предусмотрено договором между кредитной организацией и ее клиентом. Электронные платежные документы, в свою очередь, делятся на полноформатные, имеющие те же реквизиты, что и бумажный документ, и электронные платежные документы сокращенного формата, имеющие ограниченный перечень реквизитов. В последнем случае кредитная организация должна оформить распечатку электронного образца документа на бумажном носителе.

Перечисление денежных средств со счета на счет осуществляется с ведома и согласия плательщика (ст. 854 ГК РФ), в календарной очередности по мере поступления расчетных документов. Списание со счета производится только при наличии на нем средств. Если на счете недостаточно средств для оплаты расчетного документа, он помещается в картотеку N 2 до появления средств на счете, после чего они исполняются в хронологическом порядке.

Банк обязан своевременно производить перечисление денежных средств со счета на счет. Согласно ст. 5 Федерального закона от 27 июня 2011 г. N 161-ФЗ "О национальной платежной системе" перевод денежных средств, за исключением перевода электронных денежных средств, осуществляется в срок не более 3 рабочих дней начиная со дня списания денежных средств с банковского счета плательщика или со дня предоставления плательщиком наличных денежных средств в целях перевода денежных средств без открытия банковского счета.

Обязанность банка-эмитента о проведении расчетов существует на основании заключенного договора банковского счета или банковского вклада. Поэтому он не может отказаться от исполнения платежного поручения, кроме случаев, указанных в законе:

- если содержание и форма платежного поручения не соответствует требованиям закона и банковских правил;

- если на счете плательщика нет средств.

Действия банка по исполнению платежного поручения состоят в перечислении указанной в нем денежной суммы в банк получателя для зачисления на счет, указанный в нем (ст. 865 ГК). Перечисление средств означает выполнение банком нескольких обязанностей:

- по списанию суммы со счета плательщика и

- по обеспечению перевода ее на счет получателя.

Данная обязанность считается исполненной не в момент надлежащего зачисления на корреспондентский счет банка получателя, а в момент зачисления на счет получателя, так как банк отвечает не только за свои действия, но и за действия субъектов, привлеченных им для осуществления расчетов (исполняющего банка, клирингового центра, органов связи, оказывающих банку услуги по передаче информации и др.). Обусловлено это тем, что плательщик связан договорными отношениями только с банком-эмитентом , поэтому другие лица перед ним не отвечают.

Отношения банка-эмитента с другими субъектами регулируются договорами между ними (о корреспондентских отношениях и др.). Исключение из этого правила предусмотрено п. 2 ст. 866 ГК: ответственность может быть возложена на исполняющий банк по усмотрению суда, если неисполнение или ненадлежащее исполнение поручения имело место по его вине.

Еще одной обязанностью банка является информирование плательщика по его требованию об исполнении поручения.

Платежные поручения могут использоваться для расчетов как юридических, так и физических лиц.

Расчеты по аккредитиву

Ст. 867 ГК РФ устанавливает, что п ри расчетах по аккредитиву банк, действующий по поручению плательщика об открытии аккредитива и в соответствии с его указанием (банк-эмитент), обязуется

- произвести платежи получателю средств или

- оплатить, акцептовать или учесть переводной вексель либо

- дать полномочие другому банку (исполняющему банку) произвести платежи получателю средств или оплатить, акцептовать или учесть переводной вексель.

К банку-эмитенту, производящему платежи получателю средств либо оплачивающему, акцептующему или учитывающему переводной вексель, применяются правила об исполняющем банке.

Расчеты по аккредитиву распространены на практике гораздо меньше, но считаются одной из наиболее приемлемых форм расчетов, обеспечивающих оплату товара только после его поставки и высокую гарантию оплаты .

Аккредитивное правоотношение является сложным по своей структуре, так как состоит из нескольких правоотношений банка-эмитента с разными субъектами:

- с приказодателем (плательщиком),

- с исполняющим банком,

- с привлеченным банком,

- с бенефициаром (получателем средств).

Привлеченными называются банки, привлекаемые банком-эмитентом для осуществления расчетов. Это может быть авизующий банк (т.е. банк, передающий условия аккредитива), подтверждающий банк (т.е. исполняющий банк, по просьбе банка-эмитента подтверждающий безотзывной аккредитив, что означает принятие исполняющим банком дополнительного к обязательству банка-эмитента обязательства произвести платеж) и др.

Банком-эмитентом может быть как банк, в котором открыт счет плательщика, так и банк, в котором счета плательщика нет. Иными словами, договор банковского счета не является основанием возникновения аккредитивного обязательства.

Таким основанием выступает договор об открытии аккредитива - договор об оказании банковской услуги по поводу расчетов в форме аккредитива, предусматривающий обязательство банка-эмитента произвести платеж конкретному лицу при соблюдении последним определенных условий. Аккредитивный договор обособлен от основного договора. Так, банк не проверяет условия аккредитива на соответствие договору поставки и не может не исполнить его при обнаружившемся несоответствии.

Данный договор требует простой письменной формы, и на практике, как правило, заключается способом обмена документами. Офертой является заявление плательщика-приказодателя по форме банка об открытии аккредитива, а акцептом - выставление банком аккредитива на бланке установленной Банком России формы.

Выставление аккредитива является односторонней сделкой, порождающей обязанность банка произвести платеж, оплатить или акцептовать переводной вексель. Для расчетов по аккредитиву используется не банковский счет клиента, а открывается особый счет - аккредитивный, который часто в литературе называется аккредитивом. Но с правовой точки зрения данный термин имеет другое значение.

Аккредитив (от лат. аccredo - доверяю) - расчетный документ, устанавливающий условное обязательство банка произвести по поручению плательщика платеж при условии предъявления получателем определенного списка документов. Основным условием аккредитива является платеж против предоставления документов (таковыми могут быть счета-фактуры, реестры к ним, транспортные документы, страховые договоры, сертификаты качества и др.), поэтому эти документы должны быть индивидуализированы с максимально возможной полнотой. Банк может быть освобожден от ответственности, если произвел оплату по предоставлении документов с теми же названиями, которые были указаны в аккредитиве, содержание и другие реквизиты которых не совпали с ожиданиями плательщика, но не уточнялись в договоре об аккредитиве. Банк проверяет только внешние признаки документов, оговоренные в договоре. При отказе от оплаты банк информирует получателя и банк-эмитент с указанием причин отказа.

Таким образом, общую последовательность действий при расчетах по аккредитиву можно представить следующим образом:

- подача заявления об открытии аккредитива;

- составление банком аккредитива;

- зачисление исполняющим банком средств на открытый для расчетов по аккредитиву отдельный лицевой счет балансового счета "Аккредитивы к оплате" (при покрытом аккредитиве) или "Гарантии, поручительства, полученные банком" (при непокрытом аккредитиве);

- уведомление получателя об открытии аккредитива;

- выполнение получателем действий по исполнению своих обязательств по основному договору;

- предоставление получателем документов, предусмотренных в аккредитиве;

- проверка соответствия представленных документов аккредитиву;

- списание исполняющим банком средств с аккредитивного счета и зачисление на расчетный счет получателя.

Виды аккредитивов

Законодательством предусмотрено несколько видов аккредитивов:

1) по характеру денежного обеспечения:

- покрытый (депонированный) - предполагает перечисление банком средств за счет плательщика или предоставленного ему кредита в распоряжение исполняющего банка на весь срок аккредитива;

- непокрытый (гарантированный) - предоставляет исполняющему банку право списывать средства с ведущегося у него корреспондентского счета банка-эмитента в пределах суммы аккредитива.

2) по возможности отмены:

- отзывной аккредитив - может быть изменен или отменен банком-эмитентом без предварительного уведомления получателя средств. По общему правилу аккредитив является отзывным ;

- безотзывной аккредитив - не может быть отменен без согласия получателя средств. .

3) по способу исполнения:

- с платежом по предъявлении (немедленно после проверки документов);

- с рассрочкой платежа (в срок, указанный плательщиком);

- предусматривающий акцепт переводного векселя (получатель предъявляет в банк переводной вексель, в котором плательщиком указан подтверждающий банк или банк-эмитент и акцепт которого производится по результатам проверки документов);

- с негоциацией (банк обязуется купить (учесть, оплатить) переводной вексель при получении документов, составляющих условия аккредитива);

- револьверный - исполнение осуществляется по частям (применяется при отгрузке продукции частями).

Расчеты по инкассо

О практике рассмотрения споров, связанных с использованием инкассовой формы расчетов, см. Обзор Президиума ВАС РФ от 15 января 1999 г. N 39

При расчетах по инкассо банк-эмитент обязуется по поручению клиента осуществить за счет клиента действия по получению от плательщика платежа и (или) акцепта платежа (п. 1 ст. 874 ГК).

Порядок осуществления расчетов по инкассо регулируется законом, установленными в соответствии с ним банковскими правилами и применяемыми в банковской практике обычаями делового оборота.

В отличие от описанных выше форм расчетов, при инкассовой операции инициатива по обращению в банк принадлежит не плательщику, а получателю средств, поэтому в международной практике данная форма получила название дебетового перевода. Банком-эмитентом в данном случае является не банк плательщика, а банк получателя.

Расчеты по инкассо применяются в случаях, предусмотренных:

- законом (например, по исполнительным документам, в случаях бесспорного порядка взыскания);

- договором между плательщиком и получателем.

Получатель обращается в банк с поручением направить требование о платеже в установленной форме плательщику . Форма требования зависит от выбранного сторонами вида расчетного документа.

При расчетах по инкассо применяются следующие расчетные документы:

- платежное требование, требующее акцепта;

- платежное требование, не требующее акцепта;

- инкассовое поручение.

Помимо расчетного документа получатель предъявляет в банк и иные - инкассируемые документы (например, отгрузочные документы о поставке товара). Банк-эмитент, принимая документы, проверяет их полноту и соответствие установленной форме бланка.

При отсутствии какого-либо документа или несоответствии документов по внешним признакам инкассовому поручению исполняющий банк обязан немедленно известить об этом лицо, от которого было получено инкассовое поручение. В случае неустранения указанных недостатков банк вправе возвратить документы без исполнения.

Если документы подлежат оплате по предъявлении, исполняющий банк должен сделать представление к платежу немедленно по получении инкассового поручения.

Если документы подлежат оплате в иной срок, исполняющий банк должен для получения акцепта плательщика представить документы к акцепту немедленно по получении инкассового поручения, а требование платежа должно быть сделано не позднее дня наступления указанного в документе срока платежа.

Частичные платежи могут быть приняты в случаях, когда это установлено банковскими правилами, либо при наличии специального разрешения в инкассовом поручении.

Полученные (инкассированные) суммы должны быть немедленно переданы исполняющим банком в распоряжение банку-эмитенту, который обязан зачислить эти суммы на счет клиента. Исполняющий банк вправе удержать из инкассированных сумм причитающиеся ему вознаграждение и возмещение расходов.

При отказе плательщика акцептовать документы они возвращаются в банк-эмитент с извещением о причинах неплатежа или отказа от акцепта.

Расчеты чеками

Расчеты чеками считаются самой удобной формой расчетов, так как подразумевают оплату после получения товара, предоставляя определенные гарантии платежа для продавца. Тем не менее, в Российской Федерации чеки не имеют такого широкого хождения, как за рубежом.

Чек - ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю (ст. 877 ГК). Она выдается чекодателем (покупателем по основному договору) чекодержателю (поставщику) в счет оплаты приобретенного товара (работ, услуг). Выдача чека не погашает денежного обязательства, во исполнение которого он выдан. Обязательство будет считаться исполненным только после того, как чекодержатель предъявит чек в банк, а последний произведет его оплату.

Для того чтобы расчеты чеками стали возможны, между чекодателем и банком должен быть заключен договор (о расчетах чеками, о чековом обслуживании, т.п.) либо соответствующее условие может быть включено в договор банковского счета. На основании этого договора чекодателю выдается чековая книжка, содержащая чеки, изготовленные по форме банка с учетом требований законодательства о реквизитах чека (ст. 878 ГК). На отдельном счете (депозите) может быть депонирована денежная сумма для оплаты чеков при их предъявлении.

Чек может быть оплачен только той кредитной организацией, которая выпустила его, за счет средств чекодателя при условии предъявления его к оплате в срок , установленный законом. Кроме того, чек используется в межбанковских расчетах при наличии корреспондентских соглашений.

Плательщик по чеку обязан удостовериться всеми доступными ему способами в подлинности чека, а также в том, что предъявитель чека является уполномоченным по нему лицом.

Убытки, возникшие вследствие оплаты плательщиком подложного, похищенного или утраченного чека, возлагаются на плательщика или чекодателя в зависимости от того, по чьей вине они были причинены.

Лицо, оплатившее чек, вправе потребовать передачи ему чека с распиской в получении платежа.

Подробнее о чеке

Чек является не только формой расчетов, но и ценной бумагой. Это неэмиссионная, денежная, бездоходная, обязательственная, документарная ценная бумага.

По способу легитимации управомоченного держателя чеки делятся на

- предъявительские,

- ордерные и

- именные.

По общему правилу чек является ордерным. Если чекодержатель на чеке не указан или чек выписан с отметкой "предъявителю", чек является предъявительским. Если чек содержит оговорку "не приказу", он является именным.

По общему правилу чек может быть оплачен как наличными денежными средствами, так и в безналичном порядке. В зависимости от того, существуют ли ограничения по способу расчетов, выделяют расчетные чеки, которые на лицевой стороне имеют оговорку "только для расчетов". Такие чеки не могут быть оплачены наличными.

Кроссированный чек имеет ограничение по кругу лиц, которым он может быть оплачен. Кроссированным называют чек, перечеркнутый двумя параллельными линиями. Банк-плательщик может его принять не от каждого лица. При общем кроссировании чек принимается от любого банка или одного из клиентов плательщика, при специальном кроссировании - только от конкретного банка, указанного на чеке.

Чек предоставляет повышенные гарантии платежа и дополнительные преимущества , что обеспечивается:

1) его безотзывным характером (п. 3 ст. 877 ГК);

2) возможностями чека как ценной бумаги:

- платеж по чеку может быть гарантирован полностью или частично посредством аваля - поручительства третьего лица за платеж по чеку обязанным лицом (ст. 881 ГК);

- ордерный и предъявительский чеки могут быть переданы чекодержателем другому лицу. При этом индоссамент на плательщика имеет силу расписки за получение платежа, а совершенный плательщиком индоссамент считается недействительным (ст. 880 ГК);

- чек может быть передан чекодержателем в обслуживающий его банк для инкассирования (ст. 882 ГК);

- в случае отказа плательщика от оплаты чека чекодержатель может предъявить требование об уплате суммы чека, своих издержек и процентов в соответствии с п. 1 ст. 395 ГК к любому или ко всем обязанным по чеку лицам (чекодателю, авалисту, индоссантам), которые несут перед ним солидарную ответственность (ст. 885 ГК).

В случае отказа плательщика от оплаты чека чекодержатель вправе по своему выбору предъявить иск к одному, нескольким или ко всем обязанным по чеку лицам (чекодателю, авалистам, индоссантам), которые несут перед ним солидарную ответственность.

Иные формы расчетов

Действующее законодательство не содержит закрытого перечня форм расчетов, поэтому безналичные расчеты могут осуществляться и в иных формах.

В последнее время активно развиваются электронные формы расчетов. Например, во второй половине XX в., в связи с быстрым прогрессом информационно-коммуникационных и компьютерных технологий в банковском деле появились электронные платежи - электронная система передачи данных, включающая электронные устройства для перевода денежных средств и других операций, обеспечивающая контроль за состоянием денежных счетов посредством передачи электронных сигналов без участия бумажных носителей информации.

Наиболее активно развивается такая электронная форма расчетов, как расчеты банковскими карточками . Банковские карты берут свое начало от бумажных карточек (которые позже преобразовались в пластиковые, имеющие магнитную полосу или микросхему в качестве носителя информации), которые выдавались клиенту - постоянному покупателю магазина.

См. Положение "Об эмиссии банковских карт и об операциях, совершаемых с использованием пластиковых карт" (утв. ЦБ РФ 24 декабря 2004 г. N 266-П).

Расчеты банковскими карточками осуществляются на основании договора кредитной организации и клиента. Для того чтобы торговые организации могли принимать к оплате за товары (услуги) банковские карты, должен быть также заключен договор кредитной организации с торговой организацией о продаже товаров владельцам пластиковых карт, в котором устанавливаются условия расчетов за товары, обеспечения магазина необходимыми средствами, оплаты банку за обслуживание расчетов и т.д. (договор эквайринга).

К иным формам расчетов можно отнести переводы денежных средств по поручению физического лица без открытия банковского счета . В соответствии с п. 2 ст. 863 ГК к расчетам без открытия счета применяются нормы о расчетах платежными поручениями. Данная форма применяется только, если физическое лицо не осуществляет предпринимательскую деятельность.

Наконец, широко распространены почтовые переводы , которые также осуществляются с помощью платежных поручений. В соответствии со ст. 2 Федерального закона от 17 июля 1999 г. "О почтовой связи" почтовый перевод денежных средств - это услуга организаций федеральной почтовой связи по приему, обработке, перевозке (передаче), доставке (вручению) денежных средств с использованием сетей почтовой и телеграфной связи. Основанием расчетов в данной форме является договор оказания услуг, по которому оператор почтовой связи обязуется по заданию отправителя осуществить денежный перевод по указанному адресу и вручить сумму адресату, а пользователь услуг обязан их оплатить. За невыплату обусловленной суммы оператор почтовой связи несет ответственность в размере суммы перевода и суммы тарифной платы.

В современных условиях становления рынка большинство имущественных отношений носит возмездный характер, который предполагает необходимость производства расчетов (платежей) за полученные ценности, оказанные услуги, выполненные работы. Расчеты, являясь элементом возмездных имущественных отношений (купли-продажи, строительного подряда, аренды и др.), могут наступать одновременно с получением каких-либо благ, но могут быть во времени отдалены от этого момента. Расчеты осуществляются либо непосредственно между сторонами возмездного имущественного отношения, либо с участием дополнительного субъекта – кредитной организации. В этом случае на основе соответствующего имущественного отношения возникает новое – расчетное. Эти имущественные отношения опосредуются нормами права и приобретают форму расчетного правоотношения. Правоотношения, возникающие при производстве платежей в бюджеты всех уровней и в государственные внебюджетные фонды, также являются расчетными правоотношениями.

Таким образом, расчетные правоотношения – возмездные имущественные отношения, опирающиеся на нормы права и связанные с осуществлением расчетов между сторонами при участии банка.

Рассмотрим структуру расчетных правоотношений.

Субъектами расчетных взаимоотношений являются финансовый сектор и нефинансовый сектор.

Финансовый сектор – это банки и другие кредитные учреждения, осуществляющие межбанковские расчеты. Нефинансовый сектор – это предприятия, фирмы, бюджетные, общественные организации, осуществляющие межхозяйственные расчеты. Сюда же относятся расчеты населения – личный сектор.

Объектами расчетных взаимоотношений являются платежи по товарным операциям – за товары и услуги и платежи по нетоварным операциям – взносы в бюджет, во внебюджетные фонды, платежи по ссудам и другим финансо-кредитным документам.

Расчетные отношения регламентируются нормами различных отраслей права, в первую очередь нормами финансового и гражданского права, которые в совокупности образуют комплексный институт права.

Важнейшими нормативными актами, регулирующими данную сферу общественных отношений, являются Гражданский кодекс Российской Федерации (ст. 861 – 885); Федеральный закон «О Центральном банке Российской Федерации (Банке России)» от 10 июля 2002 г. № 86-ФЗ; Федеральный закон РФ «О банках и банковской деятельности» от 3 февраля 1996 г. № 17-ФЗ.

Расчетные отношения регламентируются также постановлениями Правительства Российской Федерации, нормативными актами Банка России, такими, как Положение о безналичных расчетах в РФ; Положение о проведении безналичных расчетов кредитными организациями Российской Федерации и другими. Органом, координирующим, регулирующим и лицензирующим организацию расчетных, в том числе клиринговых, систем в Российской Федерации, является Банк России. Установление правил, форм, сроков и стандартов осуществления безналичных расчетов отнесено к компетенции Банка России. В задачи, возлагаемые на Банк России, входит также обеспечение эффективного и бесперебойного функционирования системы расчетов.

В настоящее время в России функционирует двухуровневая банковская система. На первом уровне находится Центральный банк Российской Федерации (ЦБ РФ), который осуществляет безналичный денежный оборот между банками второго уровня банковской системы России. Второй уровень составляют коммерческие банки различных форм собственности, производящие операции непосредственно с клиентурой – юридическими и физическими лицами.

В России идет непрерывный процесс эволюции расчетных правоотношений с целью повышения скорости, надежности, экономичности платежей. При организации расчетных отношений соблюдаются следующие основные принципы:

1) правовой режим осуществления расчетов и платежей;

2) осуществление расчетов по банковским счетам;

3) поддержание ликвидности на уровне, обеспечивающем бесперебойное осуществление платежей;

4) наличие акцепта (согласия) плательщика на платеж;

5) принцип срочности платежа;

6) контроль всех участников за правильностью совершения расчетов, за соблюдением установленных положений о порядке их проведения;

7) принцип имущественной ответственности участников расчетов за соблюдением договорных условий.

Виды расчетов можно классифицировать по различным основаниям. В зависимости от места проведения расчеты бывают:

Внутригосударственные (одногородние, иногородние);

Межгосударственные.

В зависимости от предусмотренного в договоре времени платежи бывают:

Срочные (до начала торговой операции; немедленно после совершения операции; через определенный срок после завершения торговой операции на условиях коммерческого кредита);

Досрочные (до исчисления установленного срока);

Плановые (периодические платежи по мере получения товаров или оказания услуг);

Отсроченные (пролонгация первоначально установленного срока);

Просроченные (с истекшим сроком платежа).

Для осуществления безналичных расчетов используются следующие коммуникационные системы:

Почтовая связь;

Специальные службы (органы спецсвязи, фельдъегерская служба, курьеры, служба инкассации);

Телеграфно-телетайпная связь;

Телефонная связь;

Электронная связь (международные телекоммуникации, например СВИФТ – Общество всемирных межбанковских телекоммуникаций).

Расчеты между предприятиями, организациями и учреждениями производятся обычно в наличном или безналичном порядке. Механизм платежей (расчетов) должен быть построен таким образом, чтобы исключить временной разрыв (или хотя бы свести его к возможному минимуму) между моментом возникновения обязательства платить и моментом завершения движения денежных средств от плательщика к получателю, совершаемого во исполнение этого обязательства.

Осуществление расчетов наличными деньгами (купюрами и монетами) между организациями имеет много технических недостатков и неудобств при их применении в современных условиях хозяйствования. Поэтому предпочтение отдано деньгам, имеющим депозитное происхождение, т.е. имеющим форму записи в каком-либо учетном регистре. Необходимое изменение остатка денежных средств, принадлежащих физическим лицам, и при этом в очень значительных размерах, достигается в этом случае простым изменением записи. Основная часть расчетов между контрагентами – поставщиком и покупателем товаров, грузоотправителем и транспортной организацией, налогоплательщиком и бюджетом, кредитной организацией и заемщиком – производится без посредства наличных денег, путем проведения бухгалтерских записей по их счетам.

Безналичные расчеты – расчеты, осуществляемые без участия наличных денег путем перечисления сумм со счета плательщика на счет получателя. Безналичные расчеты позволяют значительно ускорить оборачиваемость денежных средств, снизить издержки их обращения. Они производятся через банки, иные кредитные организации, в которых открыты соответствующие счета, если иное не вытекает из закона и не обусловлено используемой формой расчетов.

Безналичные расчеты между контрагентами производятся через посредника, который берет на себя проведение всех процедур списания и зачисления денежных средств по соответствующим счетам. Таковым посредником выступает банк или иное кредитное учреждение, где участники расчетов – клиенты – открывают свои счета. Банковский счет представляет собой способ бухгалтерской фиксации банком доверенных как посреднику клиентами денежных сумм, необходимых им для проведения платежей.

Между юридическими лицами расчеты и платежи должны производиться в безналичной форме.

Согласно Указу Президента РФ «О дополнительных мерах по ограничению налично-денежного обращения» от 14 июня 1992 г. № 622, установлено, что предприятия, организации и учреждения независимо от их организационно-правовой формы:

Обязаны хранить свои денежные средства в учреждениях банков;

Должны производить расчеты по своим обязательствам с другими предприятиями в безналичном порядке через учреждения банков;

Могут иметь в своей кассе наличные деньги в пределах лимитов, установленных учреждениями банков по согласованию с руководителями предприятий;

Обязаны сдавать в банк всю денежную наличность сверх установленных лимитов остатка наличных денег в кассе в порядке и сроки, согласованные с учреждением банка;

Имеют право хранить в своих кассах наличные деньги сверх установленных лимитов только для оплаты труда, выплаты пособий по социальному страхованию, стипендий, пенсий и только на срок не свыше трех рабочих дней, включая день получения денег в учреждении банка.

Хозяйствующие субъекты самостоятельно выбирают кредитную организацию и заключают с нею соответствующее соглашение. Необоснованный отказ кредитной организации, уставом которой предусмотрено осуществление банковских операций по производству расчетов, принять денежные средства на хранение и открыть счет, необоснованное уклонение кредитной организации от заключения договора банковского счета могут быть обжалованы в суд или арбитражный суд. В соответствии с действующим законодательством хозяйствующие субъекты обязаны хранить свои денежные средства (как собственные, так и заемные) в кредитной организации, с которой заключается договор банковского счета. Если расчеты между юридическими лицами осуществляются наличными деньгами, их предельная величина устанавливается постановлениями Центрального банка России.

В современных условиях становления рынка большинство имущественных отношений носит возмездный характер, который предполагает необходимость производства расчетов (платежей) за полученные ценности, оказанные услуги, выполненные работы. Расчеты, являясь элементом возмездных имущественных отношений (купли-продажи, строительного подряда, аренды и др.), могут наступать одновременно с получением каких-либо благ, но могут быть во времени отдалены от этого момента. Расчеты осуществляются либо непосредственно между сторонами возмездного имущественного отношения, либо с участием дополнительного субъекта – кредитной организации. В этом случае на основе соответствующего имущественного отношения возникает новое – расчетное. Эти имущественные отношения опосредуются нормами права и приобретают форму расчетного правоотношения. Правоотношения, возникающие при производстве платежей в бюджеты всех уровней и в государственные внебюджетные фонды, также являются расчетными правоотношениями.

Таким образом, расчетные правоотношения – возмездные имущественные отношения, опирающиеся на нормы права и связанные с осуществлением расчетов между сторонами при участии банка.

Рассмотрим структуру расчетных правоотношений.

Субъектами расчетных взаимоотношений являются финансовый сектор и нефинансовый сектор.

Финансовый сектор – это банки и другие кредитные учреждения, осуществляющие межбанковские расчеты. Нефинансовый сектор – это предприятия, фирмы, бюджетные, общественные организации, осуществляющие межхозяйственные расчеты. Сюда же относятся расчеты населения – личный сектор.

Объектами расчетных взаимоотношений являются платежи по товарным операциям – за товары и услуги и платежи по нетоварным операциям – взносы в бюджет, во внебюджетные фонды, платежи по ссудам и другим финансо-кредитным документам.

Расчетные отношения регламентируются нормами различных отраслей права, в первую очередь нормами финансового и гражданского права, которые в совокупности образуют комплексный институт права.

Важнейшими нормативными актами, регулирующими данную сферу общественных отношений, являются Гражданский кодекс Российской Федерации (ст. 861 – 885); Федеральный закон «О Центральном банке Российской Федерации (Банке России)» от 10 июля 2002 г. № 86-ФЗ; Федеральный закон РФ «О банках и банковской деятельности» от 3 февраля 1996 г. № 17-ФЗ.

Расчетные отношения регламентируются также постановлениями Правительства Российской Федерации, нормативными актами Банка России, такими, как Положение о безналичных расчетах в РФ; Положение о проведении безналичных расчетов кредитными организациями Российской Федерации и другими. Органом, координирующим, регулирующим и лицензирующим организацию расчетных, в том числе клиринговых, систем в Российской Федерации, является Банк России. Установление правил, форм, сроков и стандартов осуществления безналичных расчетов отнесено к компетенции Банка России. В задачи, возлагаемые на Банк России, входит также обеспечение эффективного и бесперебойного функционирования системы расчетов.

В настоящее время в России функционирует двухуровневая банковская система. На первом уровне находится Центральный банк Российской Федерации (ЦБ РФ), который осуществляет безналичный денежный оборот между банками второго уровня банковской системы России. Второй уровень составляют коммерческие банки различных форм собственности, производящие операции непосредственно с клиентурой – юридическими и физическими лицами.

В России идет непрерывный процесс эволюции расчетных правоотношений с целью повышения скорости, надежности, экономичности платежей. При организации расчетных отношений соблюдаются следующие основные принципы:

1) правовой режим осуществления расчетов и платежей;

2) осуществление расчетов по банковским счетам;

3) поддержание ликвидности на уровне, обеспечивающем бесперебойное осуществление платежей;

4) наличие акцепта (согласия) плательщика на платеж;

5) принцип срочности платежа;

6) контроль всех участников за правильностью совершения расчетов, за соблюдением установленных положений о порядке их проведения;

7) принцип имущественной ответственности участников расчетов за соблюдением договорных условий.

Виды расчетов можно классифицировать по различным основаниям. В зависимости от места проведения расчеты бывают:

Внутригосударственные (одногородние, иногородние);

Межгосударственные.

В зависимости от предусмотренного в договоре времени платежи бывают:

Срочные (до начала торговой операции; немедленно после совершения операции; через определенный срок после завершения торговой операции на условиях коммерческого кредита);

Досрочные (до исчисления установленного срока);

Плановые (периодические платежи по мере получения товаров или оказания услуг);

Отсроченные (пролонгация первоначально установленного срока);

Просроченные (с истекшим сроком платежа).

Для осуществления безналичных расчетов используются следующие коммуникационные системы:

Почтовая связь;

Специальные службы (органы спецсвязи, фельдъегерская служба, курьеры, служба инкассации);

Телеграфно-телетайпная связь;

Телефонная связь;

Электронная связь (международные телекоммуникации, например СВИФТ – Общество всемирных межбанковских телекоммуникаций).

Расчеты между предприятиями, организациями и учреждениями производятся обычно в наличном или безналичном порядке. Механизм платежей (расчетов) должен быть построен таким образом, чтобы исключить временной разрыв (или хотя бы свести его к возможному минимуму) между моментом возникновения обязательства платить и моментом завершения движения денежных средств от плательщика к получателю, совершаемого во исполнение этого обязательства.

Осуществление расчетов наличными деньгами (купюрами и монетами) между организациями имеет много технических недостатков и неудобств при их применении в современных условиях хозяйствования. Поэтому предпочтение отдано деньгам, имеющим депозитное происхождение, т.е. имеющим форму записи в каком-либо учетном регистре. Необходимое изменение остатка денежных средств, принадлежащих физическим лицам, и при этом в очень значительных размерах, достигается в этом случае простым изменением записи. Основная часть расчетов между контрагентами – поставщиком и покупателем товаров, грузоотправителем и транспортной организацией, налогоплательщиком и бюджетом, кредитной организацией и заемщиком – производится без посредства наличных денег, путем проведения бухгалтерских записей по их счетам.

Безналичные расчеты – расчеты, осуществляемые без участия наличных денег путем перечисления сумм со счета плательщика на счет получателя. Безналичные расчеты позволяют значительно ускорить оборачиваемость денежных средств, снизить издержки их обращения. Они производятся через банки, иные кредитные организации, в которых открыты соответствующие счета, если иное не вытекает из закона и не обусловлено используемой формой расчетов.

Безналичные расчеты между контрагентами производятся через посредника, который берет на себя проведение всех процедур списания и зачисления денежных средств по соответствующим счетам. Таковым посредником выступает банк или иное кредитное учреждение, где участники расчетов – клиенты – открывают свои счета. Банковский счет представляет собой способ бухгалтерской фиксации банком доверенных как посреднику клиентами денежных сумм, необходимых им для проведения платежей.

Между юридическими лицами расчеты и платежи должны производиться в безналичной форме.

Согласно Указу Президента РФ «О дополнительных мерах по ограничению налично-денежного обращения» от 14 июня 1992 г. № 622, установлено, что предприятия, организации и учреждения независимо от их организационно-правовой формы:

Обязаны хранить свои денежные средства в учреждениях банков;

Должны производить расчеты по своим обязательствам с другими предприятиями в безналичном порядке через учреждения банков;

Могут иметь в своей кассе наличные деньги в пределах лимитов, установленных учреждениями банков по согласованию с руководителями предприятий;

Обязаны сдавать в банк всю денежную наличность сверх установленных лимитов остатка наличных денег в кассе в порядке и сроки, согласованные с учреждением банка;

Имеют право хранить в своих кассах наличные деньги сверх установленных лимитов только для оплаты труда, выплаты пособий по социальному страхованию, стипендий, пенсий и только на срок не свыше трех рабочих дней, включая день получения денег в учреждении банка.

Хозяйствующие субъекты самостоятельно выбирают кредитную организацию и заключают с нею соответствующее соглашение. Необоснованный отказ кредитной организации, уставом которой предусмотрено осуществление банковских операций по производству расчетов, принять денежные средства на хранение и открыть счет, необоснованное уклонение кредитной организации от заключения договора банковского счета могут быть обжалованы в суд или арбитражный суд. В соответствии с действующим законодательством хозяйствующие субъекты обязаны хранить свои денежные средства (как собственные, так и заемные) в кредитной организации, с которой заключается договор банковского счета. Если расчеты между юридическими лицами осуществляются наличными деньгами, их предельная величина устанавливается постановлениями Центрального банка России.

Введение

Глава 1. Расчетные правоотношения.

1.1 Понятие и принципы расчетных правоотношений;

1.2 Виды расчетов.

Глава 2. Правоотношения исходящие из расчетов наличностью.

2.1 Понятие, порядок и ограничения расчетов наличностью;

2.2 Наличные средства платежа и их виды

Глава 3. Правоотношения исходящие из безналичных расчетов

3.1 Понятие безналичных расчетов;

3.2 Виды безналичных расчетов:

3.2.1 Расчеты с применением платежных поручений;

3.2.2 Расчеты по аккредитиву;

3.2.2.1 Отзывный аккредитив;

3.2.2.2 Безотзывный аккредитив;

3.2.3 Расчеты по инкассовым поручениям;

3.2.4 Расчеты с применением расчетных чеков.

Заключение

Список использованной литературы

Введение

расчетный правоотношение денежный безналичный

Без «расчетов», платежей немыслимо существование любой экономики, государства. Даже советское (социалистическое) государство и право не смогло отказаться от расчетов между организациями, т.к. расчеты (синоним - платежи) – базис любых денежных отношений.

Платежи (расчеты) издревле применяются гражданами, корпорациями, однако само понятие «расчеты», а тем более разработки его юридической природы появилось сравнительно недавно.

В дореволюционной Российской Империи, дефиниция «расчеты» (расчет) как таковая не выделялась в законодательстве. Между тем, «расчет» использовался различными исследователям при характеристике «договора текущего счета». При этом договор текущего счета определялся как «соглашение двух лиц о взаимном открытии кредита по сделкам, заключаемым друг с другом в течение условленного времени», а понятия расчет использовалась как составляющая договора: «расчет выражается в итоге, называемом сальдо (т.XI, ч.2, Уст. Торг. ст.680), который представляет собой долговое обязательство, обоснованное контокоррентным отношением за известный период. В нем сведены окончательно не только суммы обязательств, включенных в текущий счет, но и проценты, начисляемые отдельно по каждой сумме с момента ее включения. Расчет сам по себе имеет своей целью не прекращение, а только упрощение контокоррента, а потому обыкновенно сальдо заносится первой статьей на новый период текущего счета. Слияние в этой статье капитальной суммы и процентов не мешает новому начислению процентов на сальдо».

Период советского государства и права характеризуется тем, что все предприятия имеют государственную форму собственности, единым расчетным центром в СССР с 1930 является Государственный банк СССР. Формы безналичных расчетов установлены кредитной реформой 1930-31 и последующим законодательством. Госбанк СССР издает правила и инструкции о порядке расчетов, обязательные для предприятий и организаций.

Как отмечают современные исследователи, «теория расчетных правоотношений, порождена существовавшими после кредитной реформы 1930-1932 гг. административно-командными методами управления экономикой и особым правовым положением банка, который являлся одновременно органом управления и хозяйствующим субъектом, что объективно требовало специального правового регулирования и выделения самостоятельных расчетных правоотношений».

В советском праве под расчетами понимались главным образом «платежи между социалистическими организациями за товароматериальные ценности, выполненные работы и оказанные услуги, производимые в безналичном порядке путем списания банком денежных средств со счетов плательщиков по их поручению и зачисления на счета получателей средств (кроме мелких сумм, расчеты по которым производятся наличными деньгами), а также путем зачета взаимных требований».

Статья. 391 ГК РСФСР 1964г. устанавливала, что платежи по обязательствам между государственными организациями, колхозами и иными кооперативными и общественными организациями производятся в порядке безналичных расчетов через кредитные учреждения, в которых указанные организации в соответствии с законом хранят свои денежные средства. Данная статья и глава, регулирующая расчеты, утратила юридическую силу с принятием Указа Президиума Верховного Совета РСФСР от 24 февраля 1987 года.

Со сменой экономического курса и началом реформ, были введены Правила безналичных расчетов в народном хозяйстве от 30 сентября 1987г. №2. Правила регулировали отношения по расчетам в порядке зачета встречных требований и расчетам в порядке плановых платежей.

В современной Украине денежные расчеты, которые осуществляют предприятия и организации независимо от организационно-правовой формы и вида деятельности могут совершаться как наличными деньгами, так и в безналичном порядке. В совокупности эти денежные расчеты образуют денежный оборот предприятий.

В денежном обороте предприятий можно выделить такие направления:

1. расчеты, связанные с процессом производства (покупка сырья, материалов, основных фондов);

2. расчеты по результатам деятельности (финансовые обязательства предприятия перед бюджетом, централизованными фондами целевого назначения, кредитными учреждениями);

3. внутрихозяйственные расчеты (это расчеты с рабочими и служащими при создании и использовании различных денежных фондов).

Указанные направления в денежном обороте различны как по экономическому содержанию, так и по технике их совершения, видам и методам финансового контроля за их проведением. Однако в совокупности их осуществление способствует непрерывному движению материальных фондов в процессе производства и реализации продукции.

Целями данной курсовой работы является само раскрытие понятия, содержания и сущности расчетов. Сопоставление расчетов в денежной форме и безналичных расчетов между собой, как двух агрегированных составляющих всех расчетных правоотношений, как двух взаимосвязанных и равно необходимых институтов для всей финансовой системы Украины.

ГЛАВА 1. Расчетные правоотношения

1.1 Понятие и принципы расчетных правоотношений

Деятельность коммерческих банков по совершению платежей и расчетов в народном хозяйстве определяет их решающую роль в организации денежного обращения. Отношения, в которых одна сторона осуществляет платежи в интересах другой через финансовые учреждения, называются расчетными. Однако, расчетные отношения могут возникать и в отсутствии такого субъекта, как финансовое учреждения. Это касается отношений, исходящих из расчетов наличностью. Но и расчеты наличностью, как и расчеты в безналичной форме строго регулируемы нормами гражданского и финансового права.

Расчетные правоотношения - это такие правоотношения, которые возникают между субъектами расчетных отношений в процессе осуществления платежей за переданное имущество (выполненные работы, оказанные услуги) или по другим основаниям в наличной или безналичной форме.

1) все предприятия и организации обязаны хранить свои средства - как собственные, так и ссудные - на счетах в учреждениях банка, за исключением остатков наличности в их кассах в пределах установленного банком лимита;

2) расчеты между предприятиями и организациями осуществляются, как правило, безналичным способом через банки;

3) безналичные расчеты проводятся за действующими формами расчетов;

4) субъекты ведения хозяйства имеют право свободного выбора условий о предыдущей оплате товаров (работ, услуг), за исключением случаев, закрепленных в законодательстве;

5) платежи проводятся за счет средств плательщика или за счет банковского кредита;

6) списание средств из счетов клиентов осуществляется только за их распоряжением, или с их согласия;

7) при проведении расчетных операций банки контролируют сдержку предприятиями, организациями расчетной и договорной дисциплины. К хозяйничающим субъектам, которые нарушают правила расчетов, банки, применяют соответствующие санкции.

В отношениях, которые возникают между учреждениями банков и владельцами счетов во время расчетов, принимают участие, как правило, три субъекта, если перевод средств осуществляется на внутрибанковском уровне: плательщик, получатель, банк. А также четыре субъекта, если перевод средств осуществляется на межбанковском уровне: плательщик, банк плательщика, получатель и исполняющий банк (банк получателя средств). Стоит заметить, что субъектов расчетных отношений может быть и два (плательщик и получатель), в случаях расчетов наличностью. Например, при расчете между продавцом и покупателем.

Стороны расчетных правоотношений обязаны придерживаться

Закона и договорных условий.

Порядок проведения расчетов регулируется законодательством. Это значит, что стороны в расчетных отношениях должны четко выполнять установленные предписания. Однако в соответствии с требованиями законодательства необходимым юридическим фактом для возникновения расчетных правоотношений является договор на расчетно-кассовое обслуживание. И опять же очень важно заметить, что данный договор может заключаться между банком и плательщиком средств устно. Например, если плательщик обратился к банку с просьбой перечисления средств получателю, не имея при этом счета в данном банке. Тогда просьбу (поручение) перечисления средств стоит рассматривать как оферту. Принятие такого поручения к выполнению стоит рассматривать как акцепт, то есть согласие банка на заключение с клиентом договора об осуществлении банковского перевода, который в свою очередь, как упоминалось выше может быть заключен и устно. Подтверждаться данный договор, заключенный на устной основе может соответствующими расчетными документами.

Обратим внимание на то, что необходимым условием безналичных расчетов является открытый депозитный счет в банке на имя хотя бы получателя средств.

В банковском деле имеется такой феномен, когда один и тот же расчет содержит одновременно и наличный, и безналичный характер. Например, когда плательщик вносит платеж на счет получателя в наличной форме. Тогда, платеж, совершенный плательщиком носит наличных характер, а получатель одерживает данный платеж уже в безналичной форме, и, таким образом, для получателя средств платеж носит безналичный характер, а для плательщика средств – наличный.

Договорные отношения и отношения между плательщиком и получателем средств, которые заключают договоры о продаже продукции, предоставления услуг или выполнения работ, при

проведении расчетных операций, а также отношения по поводу открытия счетов в кредитном учреждении, регулируются гражданско-правовыми нормами. Отношения, которые возникают в результате деятельности финансовых учреждений, регламентация прав и обязанностей владельца счета и банка регулируются финансово-правовыми нормами.

С целью усовершенствования организации коммерческими банками расчетно-кассового обслуживания народного хозяйства постановление Правления НБУ утверждены Правила организации расчетно-кассового обслуживания коммерческими банками клиентов и взаимоотношений по этому вопросу между территориальным управлением НБУ и коммерческими банками в национальной валюте. Между коммерческим банком и клиентом заключается договор на расчетно-кассовое обслуживание, в котором предусмотрен комплекс взаимных прав и обязанностей банка и клиента по поводу пользования средствами и банковскими услугами.

Кроме того, порядок проведения расчетных операций регулируется “Инструкцией о безналичных расчетах”.

1.2 Виды расчетов

Расчетные правоотношения можно разделить на две агрегированные группы:

1) расчеты наличностью;

2) безналичные расчеты.

Расчеты наличностью – это платежи наличными средствами предприятий, предпринимателей и физических лиц за реализованную продукцию (товары, выполненные работы, предоставленные услуги) и по операциям, которые непосредственно не связаны с реализацией продукции (товаров, работ, услуг) и другого имущества.

Безналичные расчеты – это перечисление определенных сумм средств со счетов плательщиков на счета получателей средств, а также перечисление банками по поручению предприятий и физических лиц средств, внесенных ими наличностью в кассу банка, на счета получателей средств. Эти расчеты проводятся банком на основании расчетных документов на бумажных носителях или электронном виде.

В ГК содержится перечень наиболее распространенных форм расчетов. К ним относятся расчеты: платежными поручениями; аккредитивами; по инкассо; чеками.

Однако допускаются другие формы расчетов, предусмотренные законом, банковскими правилами и обычаями делового оборота. Исходя из принципов воли договора и автономии воли, стороны вправе избрать каждую из указанных форм расчетов.

Поскольку к компетенции НБУ отнесено установление правил и форм безналичных расчетов, наряду с нормами ГК, предусматривающими формы безналичных расчетов, в части, не противоречащей ГК, действует Инструкция о безналичных расчетах в Украине в национальной валюте. Так, инструкция устанавливает правила использования при осуществлении расчетных операций платежных инструментов в форме: мемориального ордера; платежного поручения; платежного требования-поручения; платежного требования; расчетного чека; аккредитива.

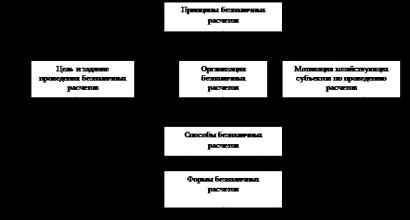

Виды расчетных правоотношений приведем в схеме № 1:

|

Использование векселей и специальных платежных средств, в частности платежных карточек (в том числе корпоративных карточек), регулируется законодательством Украины, в том числе нормативно-правовыми актами Национального банка Украины.

Клиенты банков для осуществления расчетов самостоятельно избирают платежные инструменты (за исключением мемориального ордера) и указывают их во время вывода договоров на расчетно-кассовое обслуживание.

Форма расчетов зависит от статуса субъектов расчетных отношений и тех оснований, по которым осуществляется платеж.

Безналичные расчеты проводятся через банки, в которых юридические и физические лица имеют счета.

Расчеты между юридическими лицами, а также расчеты граждан-предпринимателей осуществляются, как правило, в безналичном порядке. Расчеты этих лиц наличностью строго регламентированы банковскими нормативными документами.

Расчеты же при участии граждан, не связанных с предпринимательской деятельностью, могут осуществляться наличностью без ограничения суммы или в безналичном порядке.

Глава 2. Правоотношения исходящие из расчетов наличностью

2.1 Понятие расчетов наличностью

Одним из видов расчетных правоотношений являются правоотношения, исходящие из расчетов наличностью.

Под наличными расчетами необходимо понимать платежи наличными предприятий (предпринимателей) и физических лиц-предпринимателей за реализованную продукцию (товары, выполненные работы, предоставленные услуги), а также по операциям, которые непосредственно не связаны с реализацией продукции (товаров, работ, услуг) и другого имущества.

Как видим, наличные расчеты предусматривают расчеты не только за реализованную продукцию (товары, работы, услуги), но и расчеты по внереализационным операциям.

К внереализационным поступлениям и расходам относятся поступления от операций, непосредственно не связанных с реализацией продукции (товаров, работ, услуг) и другого имущества (включая основные фонды, нематериальные активы, продукцию вспомогательного и обслуживающего производства), в том числе погашение дебиторской задолженности, задолженности по займам, безвозмездно полученные средства, возмещение материального ущерба, взносы в уставный фонд, платежи за предоставленное в лизинг (аренду) имущество, роялти, доход (проценты) от владения корпоративными правами, возврат неиспользованных подотчетных сумм и другие поступления.

Расчеты наличностью предприятий между собой, с предпринимателями и физическими лицами проводятся как за счет средств, полученных из касс банков, так и за счет наличной выручки и осуществляются через кассу предприятий с ведением кассовой книги установленной формы, а также с обязательным оформлением кассовых документов (кассовые ордера).

Порядок приема и выдачи наличности, оформления кассовых документов, ведение кассовой книги и хранения денег определен Положением о ведении кассовых операций в национальной валюте в Украине, утвержденным постановлением Правления Национального банка Украины от 15 декабря 2004 г. №637.

Предприятия обязаны хранить свои средства на текущих счетах в учреждениях банка. В то же время им разрешено незначительную сумму наличности, необходимой для текущих затрат, оставлять в своих кассах. Лимиты остатка наличности в кассе на конец дня устанавливаются для каждого предприятия самостоятельно.

Однако, как говорилось выше, существуют и ограничения для предприятий и физических лиц предпринимателей по поводу расчета наличными средствами. Так, Национальным банком Украины установлены ограничения относительно суммы расчета наличными одного предприятия (предпринимателя) с другим предприятием (предпринимателем) через их кассы или через кассы учреждений банков. Сумма таких расчетов не должна превышать 10 тыс. грн. В течение одного дня по одному или нескольким платежным документам. Платежи сверх установленной предельной суммы проводятся исключительно в безналичном порядке. Количество предприятий, с которыми проводятся расчеты на протяжении дня, не ограничивается.

Указанные ограничения также относятся к расчетам наличностью между предприятиями (предпринимателями) в оплату за товары, которые приобретены на производственные (хозяйственные) нужды за счет средств, полученным по корпоративным карточкам.

Корпоративная карточка - платежная карточка, эмитированная на имя доверенного лица клиента - юридического лица или предпринимателя.

Указанные ограничения не распространяются на:

а) расчеты предприятий (предпринимателей) с физическими лицами, бюджетами и государственными целевыми фондами;

б) добровольные пожертвования и благотворительную помощь;

в) расчеты предприятий (предпринимателей) за употребленную ими электроэнергию;

г) использование средств, выданных на командировку;

Установленные ограничения на расчеты наличностью также не распространяются на расчеты предприятий (предпринимателей) между собой при закупке сельскохозяйственной продукции (перечень которой предусмотрен Законом Украины “О государственной поддержке сельского хозяйства Украины”).

Что же касается физических лиц (не предпринимателей), то они могут рассчитываться за реализованную продукцию (товары, выполненные работы, предоставленные услуги) и по операциям, которые непосредственно не связаны с реализацией продукции (товаров, работ, услуг) и другого имущества наличными средствами платежа без каких либо ограничений.

2.2 Наличные средства платежа

Наличные средства - это национальные денежные знаки - банкноты и монеты, являющиеся действительными средствами платежа.

В соответствии с п. 2.13 Положения № 637на предприятия (предпринимателей), которые осуществляют наличные расчеты с потребителями, возлагаются обязанности принимать в уплату за продукцию (товары, работы, услуги) без ограничений банкноты и монеты (в том числе оборотные, памятные, юбилейные монеты, изношенные банкноты и монеты) всех номиналов, которые выпускает НБУ в обращение и которые являются действительными платежными средствами и не вызывают сомнения в их подлинности и платежности.

С целью определения платежности банкнот и монет при их приеме и выдаче по всем видам наличных платежей, для переводов, зачисления на счета, вклады, аккредитивы, осуществления кассовых операций, обмена и т. п. НБУ утвердил Правила № 547.

В соответствии с п. 1.2 Правил № 547 изготовленные по заказу НБУ банкноты и монеты, находящиеся в обращении, в зависимости от внешнего вида в результате износа могут быть платежными и неплатежными.

Платежными являются подлинные банкноты (монеты), которые по установленным Национальным банком критериям могут использоваться для расчета по всем видам наличных операций или приниматься банком к обмену и других банковских операций. В зависимости от степени износа или повреждения платежные банкноты (монеты) подразделяются на пригодные и непригодные к обращению.

Пригодные к обращению банкноты (монеты) - это платежные банкноты (монеты), не имеющие признаков износа, повреждений и дефектов, определенных Национальным банком. К таким средствам платежа относятся банкноты (монеты), которые по дизайну и элементам защиты от подделки полностью соответствуют образцам и описаниям, приведенным в официальных сообщениях Национального банка, и во время обращения не приобрели признаков износа и повреждений. При этом на монетахдопускается наличие незначительных признаков коррозии и потемнения. Пригодные к обращению банкноты и монеты могут выдаваться банками физическим и юридическим лицам, они обязательны к приему без каких-либо ограничений физическими и юридическими лицами для всех видов наличных платежей, переводов, а банками, кроме того, для зачисления на счета, вклады, аккредитивы и т. п. (п. 2.2 Правил № 547).

По степени износа, повреждения и наличия дефектов непригодные к обращению банкноты (монеты) делятся на:

Изношенные банкноты и монеты;

Значительно изношенные банкноты;

Банкноты и монеты с дефектами производителя.

Признаки износа, повреждения и дефектов перечисленных банкнот и монет.

Признаки износа, повреждения и дефектов перечисленных банкнот и монет определены пп. 2.4 - 2.6 Правил № 547. Приведем их в таблице № 1:

Таблица № 1

| Виды непригодных | Признаки износа, повреждения и наличие дефектов | Примечание |

Изношенные банкноты |

Банкноты, имеющие один или более признаков износа или повреждения, а именно: Надрывы или надрезы длиной каждый свыше |

Изношенные банкноты и монеты, если они не имеют признаков подделки, должны без ограничений приниматься физическими и юридическими лицами по всем видам наличных платежей, для переводов и т. п. Банки обязаны без ограничений принимать такие банкноты и монеты вместе с выручкой предприятий, учреждений и организаций, а также от физических и юридических лиц по всем видам наличных платежей, для зачисления на счета, вклады, аккредитивы и обмена на пригодные к обращению банкноты и монеты |

Изношенные монеты |

Монеты с признаками химического воздействия, в результате чего изменился цвет, или механического повреждения (искаженные элементы дизайна) при условии, что они не имеют надломов, надрезов и отверстий, не деформированы и сохранили массу, изображение малого Государственного Герба Украины, номинала, название разменной единицы и рельеф или текст на ребре, если он должен быть согласно официальному сообщению Национального банка | |

Значительно изношенные банкноты |

Банкноты, имеющие один или более из приведенных ниже существенных признаков износа или повреждения (независимо от наличия признаков износа, относящихся к изношенным банкнотам): - банкноты с утраченными частями, если вместе с отверстиями (дырками) сохранилась целая часть банкноты, площадь которой не менее 55 % ее первоначальной площади; - банкноты, разорванные и разрезанные на две или более частей, включая склеенные, если не менее 55 % общей площади оставшихся частей безусловно принадлежат одной банкноте; - банкноты, составленные (склеенные) из половин двух разных банкнот одного номинала и дизайна, разорванных (разрезанных) пополам, общей площадью не менее 92 % первоначальной площади банкноты; - банкноты, поврежденные огнем, водой, различными жидкостями или химикатами и т. п., вызвавшими деструкцию и обугливание бумаги на отдельных участках или по всей площади банкноты, если вместе с поврежденными участками сохранилось не менее 55 % ее первоначальной площади |

начительно изношенные банкноты, которые сохранили целую часть площадью не менее 55 % своей первоначальной площади, и разорванные на две части банкноты, на которых сохранились одинаковые номера и серия, и общая площадь этих частей не менее 55 % первоначальной площади, если они не имеют признаков подделки, банки обязаны без ограничения принимать от юридических и физических лиц для обмена на пригодные к обращению банкноты, а также для зачисления на счета, вклады, аккредитивы, для наличных платежей и т. п. В отношении прочих поврежденных банкнот, составленных (склеенных) из двух или более частей, следует отметить, что такие банкноты банки должны изымать как сомнительные относительно платежности. Такие банкноты в установленном порядке направляются на исследование в соответствующие территориальные управления Национального банка. Также необходимо иметь в виду, что не принимаются банками и другими юридическими лицами только банкноты, поврежденные огнем, водой, различными жидкостями или химикатами и т. п., площадь которых при приеме и обработке может стать меньше 55 % первоначальной площади. С целью обмена таких банкнот физические и юридические лица должны обращаться непосредственно в территориальные управления Национального банка, которые обязаны принять решение об обмене банкнот в присутствии предъявителя или принять их на исследование по его заявлению |

Банкноты |

Банкноты и монеты с любыми отклонениями от образца, допущенными при изготовлении (на банкнотах - отсутствуют графические изображения, одна или несколько красок, номера, нет или неправильно размещен водяной знак или защитная лента, несоответствие водного знака или защитной ленты номиналу и т. п.; на монетах - трещины, сколы, смещение изображения, перевернутое изображение реверса по отношению к аверсу, нечеткость чеканки и т. п.), которые ошибочно выпущены в обращение, но не утратили платежности по степени износа | Банкноты и монеты с дефектами производителя, если они не имеют признаков подделки, банки обязаны без ограничения принимать от юридических и физических лиц для обмена на пригодные к обращению банкноты и монеты, а также для зачисления на счета, вклады, аккредитивы и для наличных платежей и т. п. |

Обратим внимание на то, что обмен банками непригодных к обращению банкнот и монет (изношенных, значительно изношенных и с дефектами производителя) осуществляется безоплатно (п. 2.7 Правил № 547). При этом банкам запрещается использовать непригодные к обращению банкноты и монеты для расчетов, обмена, выдачи клиентам (юридическим и физическим лицам).

К неплатежным банкнотам (монетам) относятся:

Подлинные банкноты (монеты), которые не могут использоваться как средство платежа в связи с приобретением в процессе обращения признаков износа и повреждения, превышающих установленные Национальным банком критерии;

Фальшивые банкноты (монеты);

Банкноты и монеты, выведенные Национальным банком из обращения;

Юридические и физические лица не должны использовать неплатежные банкноты и монеты при проведении расчетов, а банки не должны принимать их для зачисления на счета, вклады, аккредитивы, к обмену и выдаче клиентам (кроме банкнот и монет, выведенных из обращения, если они отвечают установленным требованиям, которые обмениваются в течение периода и в порядке, определенном НБУ). Более того, банкноты и монеты, имеющие признаки подделки (переделки), изымаются банками и не возвращаются предъявителю.

Глава 3. Правоотношения исходящие из безналичных расчетов

3.1 Понятие безналичных расчетов

Приступая к исследованию данного вопроса, необходимо обратиться к Инструкции о безналичных расчетах в Украине в национальной валюте, утвержденная Постановлением Правления НБУ от 29.01.2004 №22. Согласно инструкции безналичные расчеты – это перечисление определенной суммы средств со счета плательщика на счет получателя средств, а также перечисление банками по поручению юридических и физических лиц средств, внесенных ими наличностью в кассу банка, на счет получателя средств. Эти расчеты проводятся банком на основании расчетных документов на бумажных носителях или в электронном виде.

Организация безналичных расчетов в Украине должна воздействовать на ускорение обращения средств, обеспечивать непрерывную реализацию продукции.

В организации безналичных расчетов важно, чтобы момент осуществления платежа максимально приближался к моменту отгрузки продукции, выполнению работ, предоставлению услуг. Своевременная и полная оплата продукции, выполнение работ, предоставление услуг, других долговых обязательств является одной из основных признаков эффективного функционирования экономики в целом и каждого ее субъекта отдельно.

Принципы организации современной системы безналичных расчетов изложено в Инструкции о безналичных расчетах в Украине в национальной валюте от 29.01.2004 г. №22. Соответственно этой инструкции систему безналичных расчетов можно представить таким образом, в схеме № 2:

Схема № 2

· средства субъектов хозяйственной деятельности (кроме остатка наличности в кассах в пределах лимита) должны храниться на текущих счетах в банках Украины;

· субъекты хозяйственной деятельности самостоятельно выбирают банк для обслуживания по собственному желанию и по согласию этого банка;

· средства с текущих счетов контрагентов (клиентов) списываются по поручению их собственника или по распоряжению взыскателей в случае осуществления принудительного списания средств;

· расчетные документы принимаются банком к исполнению только в пределах остатка средств на текущих счетах контрагентов (клиентов) или если договором между банком и плательщиком предусмотрено их принятие к исполнению в случае отсутствия или недостатка средств на счетах;

· банки осуществляют расчетно – кассовое обслуживание своих клиентов согласно действующего законодательства и нормативных актов, соответствующих договоров и своих внутренних положений осуществления безналичных расчетов;

· клиенты банков для осуществления расчетов самостоятельно выбирают платежные инструменты и указывают их во время составления договоров.

Для осуществления расчетов применяется аккредитивная, инкассовая, вексельная формы, а также формы расчета по расчетным чекам, пластиковыми картами. Формы безналичных расчетов и правила их осуществления устанавливает НБУ. Предприятия могут применять при осуществлении расчетных операций следующие платежные инструменты :

· мемориальные ордера;

· платежное поручение;

· платежное требование – поручение;

· расчетные чеки;

· аккредитивы;

3.2 Виды безналичных расчетов

Как указывалось выше к наиболее распространенным формам

расчетов относятся расчеты: платежными поручениями; аккредитивами; по инкассо; чеками.

Рассмотрим их более детально ниже.

3.2.1 Расчеты с применением платежных поручений

По Закону Украины «О платежных системах и переводе денег в Украине» от 5 апреля 2001 г. Платежное поручение – расчетный документ, который содержит поручение плательщика банку или другому учреждению – члену платежной системы, которая его обслуживает, осуществить перевод определенной в ней суммы денег со своего счета на счет получателя.

При расчетах платежными поручениями (банковский перевод) банк, который принял поручение, обязуется от своего имени, но за счет клиента – плательщика, осуществить платеж третьему лицу – получателю средств. То есть банк обязан не только списать необходимую сумму со счета плательщика, но и обеспечить ее перечисление на счет получателя, открытый в том же или другом банке.

По общему правилу, установленному Законом «о платежных системах и переводе денег в Украине», межбанковский перевод выполняется в срок, до трех операционных дней. Внутрибанковский перевод выполняется в срок, установленный внутренними нормативными актами банка, но не может превышать двух операционных дней.

Плательщик может самостоятельно установить дату, начиная с которой деньги, переведенные плательщиком получателю, переходят в собственность получателя. Для этого в расчетном документе или в документе на перевод наличности плательщиком указывается дата валютирования, которая не может быть позднее десяти календарных дней после составления платежного поручения. До наступления даты валютирования сумма перевода учитывается в обслуживающем получателя банке или в учреждении – члене платежной системы.

Договором или банковскими обычаями могут устанавливаться более короткие сроки, чем те, которые определены законом.

Что очень важно заметить, так это то, что переводить средства может не только клиент данного банка, но и лицо, которое не имеет в нем счета.

Предъявление в банк платежного поручения – действие, совершенное клиентом для выполнения договора банковского счета. Банк вправе не выполнить это поручение только в том случае, если оно противоречит законодательству.

Поручения о списании средств со счетов плательщики составляют на соответствующих бланках расчетных документов, форма и порядок оформления которых определяются инструкцией о безналичных расчетах в Украине в национальной валюте, утвержденной постановлением НБУ от 29 марта 2001 г.

В соответствии с п.22.6 ст. 22 Закона Украины «О платежных системах и переводе денег в Украине» банк, который обслуживает получателя средств, в случае несоответствия номера счета получателя и его кода имеет право задержать сумму перевода на срок до двух рабочих дней для уточнения реквизитов надлежащего получателя этих средств, а это приводит к отвлечению средств из оборота и продлевает сроки прохождения платежей.

Плательщик может дать поручение о списании средств со своего счета в форме электронного расчетного документа, если это предусмотрено договором между ним и банком. Электронный документ имеет одинаковую юридическую силу с бумажным документом. Электронная цифровая подпись на электронном документе имеет одинаковую юридическую силу с подписью на бумажном документе. Ответственность за достоверность информации, которая содержится в реквизитах электронного документа, несет лицо, которое подписало настоящий документ электронной цифровой подписью.

Поручение плательщиков о списании средств со своих счетов принимаются банками к выполнению исключительно в пределах имеющихся на этих счетах средств или если договором между банком и плательщиком предусмотрено их принятие и выполнение в случае отсутствия или недостаточности средств на этих счетах. В этом случае банк, обслуживающий плательщика в виду отсутствия или недостаточности средств на счете плательщика может осуществить платеж за счет банковского кредита.

Обязанность банка плательщика выполнить поручение клиента о переводе средств считается выполненной в момент зачисления денег на счет получателя. С этого же момента может считаться прекращенным и денежное обязательство плательщика перед получателем средств, возникающие из договора поставки (купли-продажи, подряда и т.п.). Для выполнения операций перечисления средств на счет, указанный в поручении клиента, банк плательщика вправе привлекать и другие банки. С правовой точки зрения такие действия стоит рассматривать как возложение выполнения обязательства на третье лицо.

Инструкция о безналичных расчетах в Украине в национальной валюте устанавливает два случая, в которых банк имеет право не выполнять платежное поручение. Во-первых, в случае приостановки расходных операций по счетам юридических или физических лиц, осуществляемой уполномоченными государственными органами в соответствии с законами Украины и исключительно, в случаях, предусмотренных ими. Возобновляются такие операции по счетам только тем органом, который принял решение об их приостановке, или по решению суда.