Налоговые льготы по дмс. Взносы по договорам дмс. Что кроется в названии лекарства

Закон N 326-ФЗ повлек за собой изменения в налоговое законодательство, касающиеся деятельности .

Федеральным законом от 29.11.2010 N 313-ФЗ "О внесении изменений в отдельные законодательные акты Российской Федерации в связи с принятием Федерального закона "Об обязательном медицинском страховании в Российской Федерации" в Налоговый кодекс РФ внесены изменения, уточняющие перечень льгот в отношении сумм, выплачиваемых в системе ОМС.

Во-первых, в соответствии с новой редакцией пп. 7 п. 3 ст. 149 НК РФ не облагаются НДС услуги по страхованию, сострахованию и перестрахованию, оказанные страховыми организациями. С 1 января 2012 г. страховые медицинские организации - участники ОМС не будут уплачивать НДС при получении средств от ТФОМС, если данные средства:

- являются целевыми и перечисляются на основании договора о финансовом обеспечении ОМС;

- предназначены для ведения дела по ОМС;

- являются вознаграждением за выполнение действий, предусмотренных договором о финансовом обеспечении ОМС.

Эти же средства, являясь целевыми, не учитываются в доходах при определении базы по налогу на прибыль (пп. 14 п. 1 ст. 251 НК РФ). Соответственно, с 1 января 2012 г. пп. 30 п. 1 ст. 251 НК РФ утрачивает силу. Кроме того, внесено изменение в п. 48.1 ст. 270 НК РФ, которое уточнило список затрат, не учитываемых при исчислении налога на прибыль.

В расходы не будут включаться средства, переданные медицинским организациям для оплаты медпомощи застрахованным лицам в соответствии с договором на оказание и оплату медицинской помощи.

Статья 294.1 НК РФ, устанавливающая особенности определения доходов и расходов страховых медицинских организаций, теперь устанавливает, что средства, полученные от ТФОМС, будут учитываться в доходах, если они предназначены для ведения дела по ОМС или являются вознаграждением по договору о финансовом обеспечении ОМС.

Налогообложение при заключении корпоративных договоров ДМС

Страховая премия по договору добровольного медицинского страхования может быть учтена в расходах, уменьшающих облагаемую базу по налогу на прибыль, по статье "Расходы на оплату труда" (абз. 5 п. 16 ст. 255 НК РФ). Но для этого должны быть соблюдены условия, которые перечислены в указанном п. 16:

- договор должен быть заключен на срок не менее года;

- условиями договора должна быть предусмотрена оплата страховщиком медицинских расходов застрахованных работников;

- страховая организация должна иметь лицензию на этот вид страхования;

- застрахованные лица должны состоять в трудовых отношениях со страхователем.

О необходимости выполнения этих условий для возможности учета затрат по договору ДМС в расходах при исчислении налога на прибыль финансисты упоминали неоднократно (например, письма Минфина России от 02.04.2010 N 03-03-06/1/218, от 07.02.2008 N 03-03-06/1/87).

Номер лицензии страховой организации, как правило, приводится в договоре страхования. Если же он не приведен, то страхователю следует запросить копию лицензии.

Законодателем введено ограничение по учету рассматриваемых платежей при исчислении налога на прибыль. При этом Налоговым кодексом РФ в одну группу объединены договоры:

- добровольного личного страхования работников, заключаемые на срок не менее одного года, предусматривающие оплату страховщиками медицинских расходов застрахованных работников, и

- на оказание медицинских услуг, заключенные в пользу работников на срок не менее одного года с медицинскими организациями, имеющими соответствующие лицензии на осуществление медицинской деятельности, выданные в соответствии с законодательством РФ.

В расходы на оплату труда налогоплательщик может включить совокупность платежей (взносов) по указанным договорам в размере, не превышающем 6% от суммы расходов на оплату труда (абз. 9 п. 16 ст. 255 НК РФ).

При расчете суммы расходов на оплату труда учитываются:

- выплаты всем работникам, а не только тем, которые застрахованы, а также

- вознаграждения физическим лицам, не состоящим в штате организации-налогоплательщика, за выполнение ими работ по заключенным договорам гражданско-правового характера (включая договоры подряда), за исключением оплаты труда по договорам гражданско-правового характера, заключенным с индивидуальными предпринимателями (п. 21 ст. 255 НК РФ).

Но при этом для целей определения норматива в показатель "Расходы на оплату труда" не включаются (абз. 11 п. 16 ст. 255 НК РФ):

- расходы по договорам обязательного страхования сотрудников;

- суммы добровольных взносов работодателей на финансирование накопительной части пенсии сотрудников;

- платежи по договорам добровольного страхования (негосударственного пенсионного обеспечения), добровольного личного страхования, в том числе расходы на медицинское страхование сотрудников.

Расходы по добровольному страхованию признаются в качестве расхода в том отчетном (налоговом) периоде, в котором в соответствии с условиями договора налогоплательщиком были перечислены (выданы из кассы) денежные средства на оплату страховых взносов.

При применении в налоговом учете метода начисления организации, заключающие договоры ДМС на срок более одного отчетного периода, должны учитывать следующее. Если по условиям договора страхования предусмотрена уплата страхового взноса разовым платежом, то по договорам, заключенным на срок более одного отчетного периода, расходы признаются равномерно в течение срока действия договора пропорционально количеству календарных дней действия договора в отчетном периоде (п. 6 ст. 272 НК РФ, письмо Минфина России от 15.06.2011 N 03-03-06/1/346).

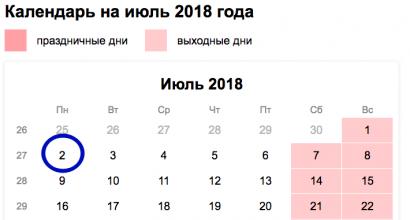

Организация находится на общем режиме налогообложения, ею используется метод начисления, отчетными периодами у налогоплательщика являются первый квартал, полугодие, девять месяцев. Организация заключила договор ДМС сотрудников сроком на один год 17 августа 2011 г. Сумма страховой премии - 180 тыс. руб. - уплачена единовременно 19 августа. С этой даты договор вступил в силу, и он будет действовать по 18 августа 2012 г. Договор ДМС работников является единственным. Начисленные суммы расходов на оплату труда, исходя из которых определяются предельные значения платежа по договору, за период с августа 2011 года по август 2012 года приведены в табл. 1.

Таблица 1

|

Сумма расходов на оплату труда |

|

|

Сентябрь |

|

Поскольку продолжительность договора ДМС составляет один год, а договор начал действовать с 19 августа текущего года, то в налоговом учете расходы по нему признаются равномерно в течение срока его действия, то есть в двух налоговых периодах - за 2011 и 2012 годы. Причем каждый из них подразделяется на отчетные: в 2011 году таковым будет девять месяцев, в 2012 году - первый квартал, полугодие и девять месяцев. Исходя из этого, страховая премия, как и в бухгалтерском учете, признается в размере, пропорциональном количеству календарных дней действия договора в отчетном периоде. Но при этом полученную величину еще необходимо сравнить с предельным значением, определяемым исходя из суммы расходов на оплату труда, начисленной за период действия договора.

Расходы на оплату труда за август 2011 года принимаются к учету в сумме, пропорциональной количеству календарных дней этого месяца действия договора. Таковой является 90 790,32 руб. (216 500 руб. : 31 дн. x 13 дн.). Следовательно, при расчете предельной величины расходов в третьем квартале используется 318 190,32 руб. (90 790,32 + 227 400). Искомый лимит - 19 091,42 руб. (318 190,32 руб. x 6%) - не превосходит сумму исчисленной части страховой премии 21 147,54 руб. (180 000 руб. : 366 дн. x 43 дн., где 43 дн. (13 + 30) - количество дней действия договора ДМС в III-м квартале 2011 года). Поэтому в расходах на оплату труда за девять месяцев учитывается сумма 19 091,42 руб.

Предельная сумма, которую организация может учесть в расходах при исчислении налога на прибыль по итогам 2011 года, возрастет до 65 939,42 руб. ((318 190,32 руб. + 285 600 руб. + 228 400 руб. + 266 800 руб.) x 6%). Величина части страховой премии - 66 393,44 руб. (180 000 руб. : 366 дн. x (43 дн. + 31 дн. + 30 дн. + 31 дн.)) - вновь превосходит установленный лимит (66 393,44 > 65 939,42). Следовательно, в расходы на оплату труда за 2011 год включается новая предельная сумма - 65 393,42 руб.

Поскольку по итогам I-го квартала 2012 года сумма исчисленной части страховой премии - 44 754,10 руб. (180 000 руб. : 366 дн. x (31 дн. + 29 дн. + 31 дн.)) - не превысила предельного значения 44 974,00 руб. ((269 100 руб. + 238 500 руб. + 240 300 руб.) x 6%), то именно она учитывается в расходах на оплату труда.

По окончании первого полугодия искомые значения составят 89 508,20 руб. (180 000 руб. : 366 дн. x (91 дн. + 30 дн. + 31 дн. + 30 дн.)) и 89 268,00 руб. ((269 100 руб. + 238 500 руб. + 240 300 руб. + 265 700 руб. + 239 600 руб. + 234 600 руб.) x 6%). Меньшее из них - предельное значение (89 268,00 < 89 508,20). И эта сумма включается в расходы на оплату труда.

При исчислении налога на прибыль за девять месяцев в расходах на оплату труда учитывается сумма исчисленной части страховой премии - 113 606,56 руб. (180 000 руб. : 366 дн. x (182 дн. + 31 дн. + 18 дн.)), - поскольку она оказалась меньше предельной величины 114 147,87 руб. ((269 100 руб. + 238 500 руб. + 240 300 руб. + 265 700 руб. + 239 600 руб. + 234 600 руб. + 277 400 руб. + 137 264,52 руб.) x 6%), где 137 264,52 руб. (236 400 руб. : 31 дн. x 18 дн.) - сумма расходов на оплату труда за август, приходящаяся на дни действия договора ДМС.

За время действия договора ДМС расходы на оплату труда составили 3 001 454,84 руб. (90 790,32 + 227 400 + 285 600 + 228 400 + 266 800 + 269 100 + 238 500 + 240 300 + 265 700 + 239 600 + 234 600 + 277 400 + 137 264,52). 6% от этой суммы - 180 087,29 руб. (3 001 454,84 руб. x 6%) - превосходят сумму страховой премии (180 087,29 > 180 000). И если бы договор был заключен на календарный год, то страховая премия полностью вошла бы в расходы на оплату труда.

Но поскольку действие договора приходится на два налоговых периода, то расходы нормируются по каждому из них отдельно. Поэтому в 2011 году получается "недобор" части страховой премии в размере 454,02 руб. (66 393,44 - 65 393,42).

В случаях, когда организация в налоговом учете в расходах на оплату труда учитывает предельное значение, у нее возникают разницы в величинах затрат, включаемых в расходы при определении бухгалтерской прибыли и облагаемой базы по налогу на прибыль.

Из-за возникающих разниц в учете организации придется применить Положение по бухгалтерскому учету "Учет расчетов по налогу на прибыль организаций" ((ПБУ 18/02), утвержденное Приказом Минфина России от 19.11.2002 N 114н).

В договоре ДМС может быть прописано условие по уплате страховой премии частями при отсутствии указания, на какой период каждая из ее частей распространяется. Законодатель в НК РФ специальной нормы для такого случая не предусмотрел. По мнению чиновников, каждый платеж в рассматриваемой ситуации должен распространяться на период с момента уплаты части страховой премии до окончания действия договора.

Несколько изменим условие примера: страховую премию организации надлежит уплатить частями по 90 тыс. руб., при этом второй платеж - не позднее 31 декабря 2011 г. Платежи осуществлены налогоплательщиком 19 августа и 31 декабря.

Первый платеж распространяется на всю продолжительность действия договора, второй - на его часть, приходящуюся на 2012 год.

Исходя из этого, исчисленные части страховой премии, которые могут быть приняты в расходах в налоговом учете по итогам девяти месяцев и 2011 года, составят соответственно 10 573,77 руб. (90 000 руб. : 366 дн. x (13 дн. + 30 дн.)) и 33 196,72 руб. (90 000 руб. : 366 дн. x (43 дн. + 31 дн. + 30 дн. + 31 дн.)). Каждое из этих значений не превышает соответствующую предельную сумму (10 573,77 < 19 091,42 и 33 196,72 < 65 939,42). Следовательно, в расходы по оплате труда за девять месяцев и 2011 год в налоговом учете включаются 10 573,77 и 33 196,72 руб.

Исчисленные части страховой премии, которые могут быть приняты в расходах в налоговом учете в отчетные периоды 2012 года, будут представлять собой два слагаемых, определяемых первым и вторым платежом.

По итогам первого квартала организация может принять в расходы 57 831,59 руб. ((90 000 руб. : 366 дн. x (31 дн. + 29 дн. + 31 дн.)) + (90 000 руб. : 231 дн. x (31 + 29 дн. + 31 дн.))), за полугодие - 115 663,19 руб. ((90 000 руб. : 366 дн. x (91 дн. + 30 дн. + 31 дн. + 30 дн.)) + (90 000 руб. : 231 дн. x (91 дн. + 30 дн. + 31 дн. + 30 дн.))), по итогам девяти месяцев - 146 803,28 руб. ((90 000 руб. : 366 дн. x (182 дн. + 31 дн. + 18 дн.)) + (90 000 руб. : 231 дн. x (182 дн. + 31 дн. + 18 дн.))).

Каждое из этих значений превосходит соответствующую предельную величину (57 831,59 > 44 874, 115 663,19 > 89 268, 146 803,28 > 114 147,87). Поэтому в расходах на оплату труда по итогам указанных отчетных периодов учитываются предельные значения 44 874, 89 268, 114 147,87 руб.

Включение в налоговом учете в расходы предельных значений обязывает организацию начислить в бухгалтерском учете постоянные налоговые обязательства.

Как видим, в примерах в налоговом учете в расходы включается лишь часть страховой премии. Представляя размер предстоящих начислений фонда оплаты труда с определенной вероятностью, организация может определить и сумму страховой премии, которая "вписывается" полностью в расходы при исчислении налога на прибыль. Ну а затем уже можно оговаривать со страховщиком порядок и сроки ее уплаты.

Нередко организации заключают договор ДМС на один год с правом изменения числа застрахованных лиц. В этом случае ими оформляется дополнительное соглашение и уплачивается дополнительная страховая премия по каждому застрахованному в размере, пропорциональном оставшемуся сроку страхования.

По мнению финансистов, в случае заключения к основному договору дополнительного соглашения, условиями которого предусмотрено включение в основной договор новых работников организации-работодателя, расходы в виде дополнительных сумм платежей (взносов) по договору ДМС могут быть учтены в составе расходов для целей налогообложения прибыли организаций. При этом должны быть соблюдены все существенные условия договора добровольного личного страхования работников (письма Минфина России от 16.11.2010 N 03-03-06/1/731, от 18.01.2008 N 03-03-06/1/13).

Судьи ФАС Северо-Западного округа (Постановление от 06.05.2010 по делу N А56-20886/2009) посчитали правомерным включение организацией в расходы по налогу на прибыль на основании п. 16 ст. 255 НК РФ суммы страховой премии, уплаченной по договору ДМС в отношении работника, уволенного ранее истечения срока договора. При этом они отклонили доводы налогового органа о том, что в целях налогообложения должна учитываться только часть страховой премии, приходящейся на период работы уволенного сотрудника. Суд исходил из того, что организация в соответствии с условиями договора произвела замену застрахованных лиц путем направления соответствующего письма в адрес страховой компании. То обстоятельство, что в этом списке отсутствуют сведения о замене уволившегося работника на лицо, принятое на его место, в данном случае не имеет правового значения, поскольку налоговики не предоставили доказательства, что сумма страхового платежа, приходящаяся на промежуток времени с момента увольнения работника до окончания действия договора, была возвращена страховой компанией налогоплательщику.

НДФЛ

Хотим мы того или нет, но платная медицина прочно входит в нашу жизнь. Поэтому, вступая в отношения добровольного медицинского страхования, нужно стремиться к тому, чтобы облегчить свое налоговое бремя. Благо действующее ныне налоговое законодательство предоставляет такую возможность. Обратимся к гл. 23 НК РФ.

В ней сказано, что при определении размера налоговой базы по НДФЛ налогоплательщик имеет право на получение социального налогового вычета на лечение (п. 2 ст. 210 НК РФ).

В соответствии с пп. 3 п. 1 ст. 219 НК РФ при применении социального налогового вычета, предусмотренного этим подпунктом, учитываются суммы страховых взносов, уплаченные налогоплательщиком в налоговом периоде по договорам ДМС за себя, а также по договорам добровольного страхования супруга (супруги), родителей и (или) своих детей в возрасте до 18 лет.

Договоры должны быть заключены со страховыми организациями, имеющими лицензии на ведение соответствующего вида деятельности.

Вычет предоставляется в сумме, которую вы уплатите по договору в налоговом периоде (календарном году). Общая сумма такого вычета не может превышать 120 тыс. руб.

Ковалева И.И. в 2010 году получала доходы исключительно от трудовой деятельности. Общая сумма дохода составила 144 тыс. руб. В том же году Ковалевой И.И. предоставлялись стандартные вычеты. Общая сумма вычетов составила 2200 руб. Сумма доходов, облагаемых НДФЛ, составила 141 800 руб. (144 000 - 2200). Сумма удержанного налога составила 18 434 руб. (141 800 руб. x 13%).

Ковалева И.И. заключила со страховой компанией договор ДМС со сроком действия с 3 января по 31 декабря 2010 года. Размер страхового взноса по договору составил 56 тыс. руб. В соответствии с условиями договора Ковалева И.И. уплачивала страховой взнос двумя платежами:

- 26 тыс. руб. - за первое полугодие (оплата произведена 4 января 2010 года);

- 30 тыс. руб. - за второе полугодие (оплата произведена 1 июня 2010 г.).

Лимит ответственности страховой организации по страховому обеспечению в целом на год был определен в сумме 90 тыс. руб. По договору страховая организация оплачивает исключительно услуги по лечению.

По окончании 2010 года Ковалева И.И. обратилась в налоговую инспекцию по месту жительства с заявлением о предоставлении социального вычета по расходам на оплату договора ДМС. Поскольку сумма уплаченного страхового взноса (56 тыс. руб.) не превышает 120 тыс. руб., налоговый вычет может быть предоставлен в размере фактически произведенных расходов - 56 тыс. руб.

В налоговой декларации за 2010 год Ковалева И.И. исчислила с учетом вычета сумму налога к уплате, равную 11 154 руб. ((144 000 руб. - 2200 руб. - 56 000 руб.) x 13%).

Следовательно, возврату подлежит налог в сумме, равной 7289 руб. (18 434 - 11 154).

Для получения вычета налогоплательщик должен предъявить в налоговую инспекцию следующие документы:

- заявление;

- налоговую декларацию (форма N 3-НДФЛ);

- справку о доходах физического лица (форма N 2-НДФЛ);

- копию договора добровольного медицинского страхования;

- документ, подтверждающий оплату по договору (квитанцию по форме N А-7, утвержденной Приказом Минфина России от 17.05.2006 N 80н).

Заявление можно написать по форме, предложенной налоговой инспекцией (как правило, такую форму можно найти на информационном стенде), или в произвольной форме, например, так, как показано в образце.

от Ковалевой Ирины Ивановны,

ул. Яблочкова, д. 32, кв. 12

(ИНН 771523200041)

ЗАЯВЛЕНИЕ

Прошу предоставить мне социальный налоговый вычет по расходам на оплату договора ДМС в соответствии с пп. 3 п. 1 ст. 219 Налогового кодекса РФ в сумме 56 000 (пятьдесят шесть тысяч) руб.

Приложение на 6-ти листах:

- копия договора ДМС от 29.12.2010 N 345-дмс - 3 л.;

- копия квитанции на получение страховой премии (взноса) от 03.01.2011 N 456321 серия АГ - 1 л.;

- копия N 4085/1 - 1 л.

Налоговая инспекция может затребовать копию лицензии, на основании которой действует страхования компания.

Если вы хотите получить вычет по расходам на оплату договора ДМС в отношении супруга (супруги), родителей и (или) своих детей в возрасте до 18 лет, то помимо перечисленных бумаг вам понадобится представить копии документов, подтверждающих родство (свидетельства о браке, о рождении и т.п.).

Перечень документов, подтверждающих фактические затраты налогоплательщика на ДМС, которые нужно представить в налоговую инспекцию для получения вычета, Налоговым кодексом РФ не определен.

Каждый гражданин, в отношении которого заключен договор ДМС, имеет на руках помимо договора документ, подтверждающий оплату по договору и полис ДМС. Этих документов будет достаточно для подтверждения права на вычет.

Обратите внимание: наличие или отсутствие самого страхового случая, то есть факта лечения и оказания медицинских услуг в медучреждении, для этого вида вычетов значения не имеет.

Поэтому, если налоговая инспекция потребует от вас представления справки об оплате медицинских услуг (утверждена Приказом Минздрава России и МНС России от 25.07.2001 N 289/БГ-3-04/256) для получения вычета по расходам на страхование, знайте, что такое требование неправомерно. Данная позиция в свое время была отражена в письме ФНС России от 12.04.2007 N 04-2-02/286.

Как вернуть налог с доходов, потраченных на лечение и лекарства?

Расходы на лекарства есть практически в каждой семье. У кого-то они возникают чаще, у кого-то реже. Но не многие знают, что часть потраченных на медикаменты средств можно вернуть. Государство дает такую возможность плательщикам НДФЛ, предоставляя им право на социальный налоговый вычет.

Социальный налоговый вычет в части расходов на приобретение медикаментов и на лечение предоставляется вам как плательщику НДФЛ в сумме фактически произведенных затрат. Но как мы уже сказали ранее, их общую величину законодатель ограничил суммой 120 тыс. руб. (пп. 3 п. 1 и п. 2 ст. 219 НК РФ). Это ограничение не распространяется на дорогие виды лечения, содержащиеся в Перечне, утвержденном Постановлением Правительства РФ от 19.03.2001 N 201.

К таким видам лечения относятся:

1) хирургическое лечение врожденных аномалий (пороков развития);

2) хирургическое лечение тяжелых форм болезней системы кровообращения, включая операции с использованием аппаратов искусственного кровообращения, лазерных технологий и коронарной ангиографии;

3) хирургическое лечение тяжелых форм болезней органов дыхания;

4) хирургическое лечение тяжелых форм болезней и сочетанной патологии глаза и его придаточного аппарата, в том числе с использованием эндолазерных технологий;

5) хирургическое лечение тяжелых форм болезней нервной системы, включая микронейрохирургические и эндовазальные вмешательства;

6) хирургическое лечение осложненных форм болезней органов пищеварения;

7) эндопротезирование и реконструктивно-восстановительные операции на суставах;

8) трансплантация органов (комплекса органов), тканей и костного мозга;

9) реплантация, имплантация протезов, металлических конструкций, электрокардиостимуляторов и электродов;

10) реконструктивные, пластические и реконструктивно-пластические операции;

11) терапевтическое лечение хромосомных нарушений и наследственных болезней;

12) терапевтическое лечение злокачественных новообразований щитовидной железы и других эндокринных желез, в том числе с использованием протонной терапии;

13) терапевтическое лечение острых воспалительных полиневропатий и осложнений миастении;

14) терапевтическое лечение системных поражений соединительной ткани;

15) терапевтическое лечение тяжелых форм болезней органов кровообращения, дыхания и пищеварения у детей;

16) комбинированное лечение болезней поджелудочной железы;

17) комбинированное лечение злокачественных новообразований;

18) комбинированное лечение наследственных нарушений свертываемости крови и апластических анемий;

19) комбинированное лечение остеомиелита;

20) комбинированное лечение состояний, связанных с осложненным течением беременности, родов и послеродового периода;

21) комбинированное лечение осложненных форм сахарного диабета;

22) комбинированное лечение наследственных болезней;

23) комбинированное лечение тяжелых форм болезней и сочетанной патологии глаза и его придаточного аппарата;

24) комплексное лечение ожогов с площадью поражения поверхности тела 30% и более;

25) виды лечения, связанные с использованием гемо- и перитонеального диализа;

26) выхаживание недоношенных детей массой до 1,5 кг;

27) лечение бесплодия методом экстракорпорального оплодотворения, культивирования и внутриматочного введения эмбриона.

Вычет по расходам на лечение и приобретение медикаментов можно получить не только для себя, но и для родственников. О них мы уже упоминали в части, касающейся вычета по расходам на ДМС (супруг, дети, родители). Вычет предоставляется в части тех доходов, которые в отчетном году облагались по ставке 13%. Это, в частности, доходы от трудовой деятельности, доходы по гражданско-правовым договорам (от сдачи имущества в аренду, от реализации недвижимости и иного имущества и др.) и иные доходы.

Налоговый кодекс РФ содержит несколько условий для получения вычета на лекарства.

Во-первых, льготируются не все медикаменты, а лишь те, которые включены в специальный Перечень, утвержденный упомянутым Постановлением N 201.

Во-вторых, лекарства должны быть выписаны лечащим врачом на основании назначений и на специальном рецептурном бланке по форме N 107/у. Этот бланк утвержден Приказом Минздравсоцразвития России от 12.02.2007 N 110 (приложение N 5).

В-третьих, сумму денег, потраченную лично вами на оплату лекарств, нужно подтвердить платежными документами. Такими документами могут быть:

- кассовые чеки, выдаваемые аптеками. Если по чеку нельзя определить наименование оплаченного лекарства, нужно попросить еще и товарный чек;

- платежные поручения, слипы (при оплате лекарства с банковского счета);

- квитанции почтовых переводов (при оплате медикаментов на почте).

Основанием для принятия налоговой инспекцией решения о предоставлении вычета является ваше заявление. Его нужно подать в налоговую инспекцию по месту жительства одновременно с декларацией. Сделать это можно в любое время в течение трех лет по окончании того года, в котором покупались лекарства. Заявление также пишут в произвольной форме, например, так, как показано в образце.

В Инспекцию МНС России N 15 по г. Москве

от Ковалевой Ирины Ивановны,

проживающей по адресу: 127322, Москва,

ул. Яблочкова, д. 32, кв. 12

(ИНН 771523200041)

ЗАЯВЛЕНИЕ

Прошу на основании пп. 3 п. 1 ст. 219 НК РФ предоставить мне социальный налоговый вычет по НДФЛ за 2010 год в сумме 21 800 руб., потраченной на приобретение медикаментов для своего сына Ковалева Артема, 1998 года рождения. Лекарства включены в Перечень, утвержденный Постановлением Правительства РФ от 19.03.2001 N 201.

Приложение на 5-ти листах:

- справка формы 2-НДФЛ - 1 л.;

- рецепт формы 107/у от 23.10.2006 - 1 л.;

- кассовые чеки аптеки - 2 л.;

- копия свидетельства о рождении сына - 1 л.

Одновременно следует подать заявление с реквизитами счета для перечисления возвращаемого налога.

В Инспекцию МНС России N 15 по г. Москве

от Ковалевой Ирины Ивановны,

проживающей по адресу: 127322, Москва,

ул. Яблочкова, д. 32, кв. 12

(ИНН 771523200041)

ЗАЯВЛЕНИЕ

В связи с предоставлением социального вычета прошу причитающуюся к возврату сумму налога перечислить на мой счет в банке по следующим реквизитам:

Марьинорощинское отделение N 7981/0541 Сбербанка РФ г. Москвы, р/с 30301810638000603805, БИ К 044525225, кор./сч. 30101810400000000225, ИНН 7707083893, на лицевой счет 42306.810.2.38051234567.

Если вы оплачивали лекарства для жены (мужа), то к заявлению нужно приложить копию свидетельства о браке, а при покупке медикаментов для родителей - копию свидетельства о вашем рождении (или иной документ, подтверждающий родство).

Не надо забывать и о том, что заявление о предоставлении социального вычета можно подать в налоговую инспекцию в любое удобное вам время. По мнению налоговиков, это можно сделать в течение трех лет после окончания налогового периода, в котором были произведены соответствующие расходы. Так сказано в п. 7 ст. 78 НК РФ. Однако в этой статье речь идет о возврате излишне уплаченного налога. А мы рассматриваем возможность возврата сумм налога в связи с предоставлением вычета. На этот счет специальной нормы в Кодексе нет. Значит, за возвратом можно обратиться в любое время по окончании того года, когда покупались лекарства. Но есть трехлетнее ограничение на возврат налога из средств соответствующего бюджета. Поэтому советуем подачу заявления на вычет не откладывать в "долгий ящик".

Получив ваше заявление и декларацию по форме 3-НДФЛ, налоговая инспекция проведет камеральную проверку. Проверять будут как саму декларацию, так и документы, подтверждающие право на вычет. Срок проверки составляет три месяца со дня представления декларации и указанных документов (п. 2 ст. 88 НК РФ). Может случиться так, что при проверке инспектор выявит ошибки или противоречия между сведениями, содержащимися в представленных документах. Тогда вам письменно сообщат о неточностях и потребуют представить письменные пояснения или внести соответствующие исправления. Устранить недостатки вам нужно в течение пяти дней после получения сообщения.

В ходе рассмотрения ваших документов руководитель налоговой инспекции может назначить дополнительные мероприятия налогового контроля (истребовать касающиеся вас документы (информацию) у других лиц, провести экспертизу). Срок проведения таких дополнительных мероприятий не должен превышать один месяц.

По результатам "разбора полетов" руководитель (заместитель руководителя) налоговой инспекции в течение 10 дней должен вынести решение либо о предоставлении вам вычета, либо об отказе в его предоставлении. О принятом решении вам должны сообщить в письменном виде (прислав бумагу по почте или вручив лично).

Что кроется в названии лекарства?

Памятуя о том, что виды медикаментов, траты на приобретение которых принимаются в уменьшение налоговой базы по НДФЛ, ограничены Перечнем, остановимся на некоторых "лекарственных" нюансах.

Дело в том, что в Перечень включены международные непатентованные наименования (МНН) лекарственных средств. Эти наименования отражают взаимосвязь с существующей классификацией лекарств (или химическую формулу). С этой целью при формировании названий используют специальный перечень корневых основ. Например, для снотворных, противосудорожных, транквилизирующих препаратов производных бензодиазепина рекомендована основа - зепам. Соответственно, лекарственные средства этой группы имеют названия: диазепам, клоназепам, медазепам, нитразепам. Другими словами, диазепам - это международное непатентованное наименование.

А вот запатентованные фирмами-изготовителями торговые наименования одного и того же лекарственного средства бывают различными. Например, седуксен и сибазон - это торговые названия диазепама.

Или возьмем другой пример. Ацетилсалициловая кислота - это МНН. А наиболее часто встречающиеся запатентованные фирмами торговые наименования - это аспирин, аспирин-упса, аспинат, ас-тромб, аспи-ватрин и т.п.

При выписывании рецепта врач должен указать на латинском языке один из синонимов МНН лекарства.

Отсюда понятно, что при предоставлении социального налогового вычета должны учитываться суммы фактически произведенных вами расходов, связанных с приобретением любого из зарегистрированных торговых наименований лекарственных средств, МНН которых включены в Перечень (письмо МНС России от 12.07.2002 N БК-6-04/989@).

О рецепте

В начале мы уже сказали, что для получения вычета нужно попросить у врача рецепт по форме N 107/у. Он выглядит следующим образом.

Поскольку по этому рецепту вам будут возвращать деньги, то не менее значимым является оформление этой бумаги. Обратите внимание на следующие моменты.

По вашей просьбе на одном рецептурном бланке врач может выписать не более двух наименований лекарств.

Рецепт вам должны выписать бесплатно в двух экземплярах. Один из них вы предъявите в аптеку, а второй - в налоговую инспекцию. На том экземпляре рецепта, который предназначен для представления в налоговую инспекцию, в центре рецептурного бланка должен быть проставлен штамп "Для налоговых органов Российской Федерации, Инн налогоплательщика". Лечащий врач должен заверить рецепт своей подписью и личной печатью, а также печатью учреждения здравоохранения. По такому рецепту аптекам категорически запрещено отпускать лекарства. В аптеке останется бланк без штампа.

Факт оформления и выдачи рецептов для налоговой инспекции врач фиксирует в вашей амбулаторной медицинской карте или в медицинской карте родственника, за которого вы будете оплачивать лекарства. Сведения в карте об Инн и родственных отношениях врач вносит в карту со слов пациента.

Обязанность контролировать выписку лекарственных средств, входящих в Перечень, возложена на заведующих отделениями и руководителей учреждения здравоохранения.

Справка вместо рецепта

Иногда, находясь даже на бесплатном стационарном лечении в больнице в рамках договора на оказание медуслуг по ОМС, пациенты вынуждены оплачивать за счет своих личных средств отдельные медикаменты, назначенные лечащим врачом. Такое случается при оказании услуг сверх тарифа, установленного программой госгарантий по оказанию населению бесплатной медицинской помощи для конкретного заболевания. В этом случае для представления в налоговую инспекцию взамен рецепта установленной формы медучреждение выдает справку об оплате медицинских услуг. Можно ли по такой справке получить социальный вычет на приобретение медикаментов?

Да, можно. Налоговики считают такую замену вполне обоснованной (письмо ФНС России от 07.02.2007 N 04-2-02/105@).

Если у вас нет возможности получить от медучреждения рецепт установленной формы, можно попросить налоговую инспекцию предоставить социальный налоговый вычет в связи с расходами на приобретение назначенных лечащим врачом больницы медикаментов на основании имеющейся справки об оплате медицинских услуг (ее форма утверждена совместным Приказом Минздрава России и МНС России от 25.07.2001 N 289/БГ-3-04/256).

Право выписывать такие справки есть у всех медицинских учреждений, имеющих лицензию на осуществление медицинской деятельности, независимо от ведомственной подчиненности и формы собственности.

Справка удостоверяет факт получения медицинской услуги и ее оплаты через кассу учреждения здравоохранения за счет средств налогоплательщика.

Справка выдается после оплаты медицинской услуги и при наличии документов, подтверждающих произведенные расходы, по требованию налогоплательщика, производившего оплату медицинских услуг, оказанных ему лично, его супруге (супругу), его родителям, его детям в возрасте до 18 лет.

Суммы фактически произведенных расходов за счет средств налогоплательщика учитываются налоговыми инспекциями при определении сумм социального налогового вычета в соответствии со ст. 219 НК РФ и Постановлением Правительства РФ от 19.03.2001 N 201.

Обратите внимание на правильность заполнения справки. Ведь если документ будет заполнен неправильно, придется за ним обращаться повторно в медицинскую организацию.

Фамилия, имя и отчество налогоплательщика и пациента врач должен указать полностью. Если вы одновременно являетесь и налогоплательщиком, и пациентом, то в строке "Ф.И.О." пациента ставится прочерк.

Ваш ИНН и сведения о родственных отношениях с пациентом указываются в справке с ваших слов. Но лучше для выписки справки захватить с собой в поликлинику свидетельство о постановке на учет в налоговой инспекции, в котором указан ИНН. Ведь выдаваемая справка является бланком строгой отчетности и медицинская организация ведет их учет. Поэтому указываемые в справке сведения должны подтверждаться документально.

В справке на основании кассового чека (приходного ордера или иного документа, подтверждающего внесение денежных средств) указывается стоимость медицинской услуги по коду 1 или дорогостоящего лечения по коду 2 , оплаченных за счет средств налогоплательщика, в рублях прописью с большой буквы.

В справке указывается дата оплаты медицинской услуги. Понятно, что она должна совпадать с датами платежных документов.

Фамилия, имя, отчество, занимаемая должность, номер телефона лица, выдавшего справку, должны быть указаны полностью.

В месте для печати - левом нижнем углу справки ставится гербовая печать учреждения здравоохранения.

Справка выдается вам на руки, а ее корешок остается в учреждении здравоохранения и подлежит хранению в течение трех лет.

К этой справке нужно приложить выписку из истории болезни, выданную больницей. Ну, и все остальные документы, о которых мы сказали ранее.

Сколько экономим?

Мы уже сказали, что максимальный размер вычета (по совокупности с другими видами льготируемых расходов) составляет 120 тыс. руб. И применяется он к доходам, облагаемым по ставке 13%. Стало быть, самая большая сумма, потраченная на лекарства, которую можно вернуть в семейную казну за год, сейчас составляет 15 600 руб. (120 000 руб. x 13%).

Ну, и под конец скажем несколько слов о декларации.

Помните, что при подготовке документов для получения вычета вы должны заполнить декларацию по той форме, которая действовала в период осуществления вами расходов на приобретение лекарств. Так, за 2010 год налоговую декларацию составляли по форме, утвержденной Приказом ФНС России от 25.11.2010 N ММВ-7-3/654@.

Для получения рассматриваемого вычета в указанной декларации нужно заполнять:

- титульный лист;

- разд. 1 "Расчет налоговой базы и суммы налога по доходам, облагаемым по ставке 13%";

- разд. 6 "Суммы налога, подлежащие уплате (доплате) в бюджет/возврату из бюджета";

- лист А "доходы от источников в Российской Федерации, облагаемые налогом по ставке (001)%";

- лист Ж2 "Расчет социальных налоговых вычетов".

В этом листе сумму, уплаченную за дорогостоящее лечение, нужно указать в пп. 1.3, а сумму, уплаченную за лечение и лекарства, - в пп. 2.2.

Октябрь 2012 г.

- Также это эффективный дополнительный фактор, уменьшающий текучесть персонала и стабилизирующий кадровый состав предприятия;

- Коммерческие компании при помощи ДМС могут получить льготы по налогообложению;

- Добровольное медицинское страхование дает возможность повысить уровень здоровья работников, а вместе с ним и КПД трудовой деятельности персонала, а также позволяет снизить производственные потери, возникающие из-за оформления больничных листов;

- ДМС поможет предприятию значительно упростить процедуру прохождения обязательных медосмотров и вакцинаций сотрудников;

- При возникновении страхового случая финансовую ответственность за нанесение вреда здоровью сотрудника будет нести не предприятие, а страховая компания.

Полис ДМС – прекрасный способ позаботиться о сотрудниках компании и повысить производительность их труда.

Добровольное медицинское страхование (дмс) сотрудников компании

Тем не менее, определенные риски, вытекающие из трудового законодательства, все же существуют. В статье 3 Трудового кодекса сказано, что никто не может быть ограничен в трудовых правах в зависимости, например, от должностного положения или возраста, а также от других обстоятельств, не связанных с деловыми качествами.

Поэтому если фирма планирует предоставить добровольную страховку не всем сотрудникам, ей придется обосновать такой шаг. Это можно сделать в локальном нормативном акте, например, в Положении о добровольном медицинском страховании работников.

В качестве критерия, для отбора работников может служить тяжесть работы (например, если ДМС предоставляется водителям, грузчикам, работникам горячих цехов и т. п.), либо значимость должности и напряженность работы (если ДМС предоставляется только генеральному директору и его заместителям).

Плюсы и минусы добровольного медицинского страхования для работодателей

Аргументы «против» Наряду с неоспоримыми плюсами у ДМС есть и некоторые минусы. Перечислим их: - существенные финансовые затраты фирмы на оплату ДМС; - дополнительные трудозатраты на оформление договора, сопутствующей документации и учет операций по ДМС; - недобросовестность некоторых страховых компаний (несвоевременное перечисление средств медицинской организации, предоставление списка застрахованных лиц с опозданием, намеренное сужение списка предоставляемых услуг и т.

п.); - невозможность получить некоторые услуги для жителей других регионов (вряд ли, например, передвижная лаборатория медицинской организации поедет из Москвы в дальнее Подмосковье). Определяем приоритеты Сразу скажем, что предоставлять ДМС в одинаковом объеме всем без исключения работникам - шаг нерациональный. Первое, что компания должна сделать перед заключением договора - определить цель ДМС.

Дмс для сотрудников

Добровольное медицинское страхование является хорошим дополнением к полису ОМС, который расширяет гарантированные государством минимумы для каждого человека в отношении защиты его здоровья и физического благополучия. Оформление коллективной страховки для сотрудников является свидетельством высокой страховой и правовой культуры руководства любой компании или организации.

Что это такое Добровольное страхование в медицинской сфере носит как индивидуальный, так и коллективный характер. ДМС страхование для сотрудников – это специальный страховой продукт или ряд предложений, которые используются для страховой защиты трудового коллектива от имени его руководства.

На сегодня добровольное страхование сотрудников является важной частью социального пакета, а также фактором, влияющим на развитие корпоративной культуры.

Как дмс сотрудников экономит налоги компании

К ним, прежде всего, относятся: Формирование положительного имиджа компании Это важно в тех случаях, когда фирма работает в том сегменте рынка, где конкуренция за квалифицированный персонал довольно высока. Гарантируя своим сотрудникам качественное лечение за счет работодателя, и даже давая им возможность выбрать оптимальный пакет услуг, компания получает выгодное конкурентное преимущество: при равной или даже чуть большей заработной плате работник предпочтет именно ту фирму, в которой покупка ДМС ляжет на плечи работодателя. Возможность получения более высоких показателей в работе Качественное лечение дает гораздо более заметный эффект, чем банальный больничный в районной поликлинике.

Польза дмс для работодателя: есть ли смысл тратиться на здоровье сотрудников?

И если на обычных предприятиях сотрудники берут больничные регулярно, что не самым блестящим образом сказывается на качестве и интенсивности рабочего процесса, то полис ДМС, гарантирующий априори более качественное лечение, в конечном счете, снижает и количество выданных больничных листов, и их длительность. То есть купить ДМС своим сотрудникам – значит получить более производительный и эффективный коллектив. Налоговые льготы Если вы решились купить полис ДМС для своих сотрудников, вы гарантированно получите льготы при уплате подоходного налога, налога на прибыль, а также единого социального налога. Помимо этого все расходы на покупку и обслуживание ДМС не включаются в совокупный годовой доход.

Таким образом, купить ДМС для сотрудников своей корпорации – значит поднять имидж фирмы, сделать более эффективным производственный процесс и заодно получить весомые налоговые льготы.

Внимание

Где можно получить Сегодня большинство компаний, предлагающих услуги по добровольному медицинскому страхованию, позволяют оформлять не только индивидуальные, но и корпоративные полиса. Лучшие предложения в сфере корпоративного страхования являются идеями следующих компаний:

- Согаз;

- АльфаСтрахование;

- Ингосстрах;

- Росгосстрах;

- Ренессанс;

- Согласие-Вита;

- МетЛайф;

- Уралсиб;

- Чулпан;

- Альянс;

- АСКО;

- Жасо-Лайф;

- Сосьете Женераль;

- СиВ Лайф и другие.

Отдельно необходимо отметить компанию Сбербанк страхование, которая входит в тройку лучших представителей рынка РФ по личному страхованию.

ВТБ Страхование Компания ВТБ Страхование предлагает отдельную программу защиты в медицинской сфере для руководства и сотрудников корпоративных клиентов.

Налоговые льготы для компаний при оформлении дмс

При прочих равных условиях работник, скорее всего, сделает выбор в пользу фирмы, которая предоставляет ДМС. Кроме того, сотрудники будут чувствовать заботу со стороны фирмы, что положительно скажется на их работе; - получение работниками квалифицированной медицинской помощи; - сокращение потери рабочего времени из-за посещения работниками бесплатных поликлиник; - улучшение здоровья персонала (при этом сокращается время, которое работник проводит на больничном); - улучшение имиджа компании в глазах собственных работников, клиентов и конкурентов; - получение возможности организовать проведение диспансеризаций, а также предварительных (при приеме на работу) и периодических медицинских осмотров сотрудников; - возможность получать медицинскую помощь прямо на дому или на рабочем месте (если у медицинской организации есть передвижные диагностические центры).

Выгода дмс для работодателя

Стоимость годового полиса зависит от количества сотрудников, которые будут застрахованы, выбранного перечня медицинских услуг и лечебного учреждения. К основным преимуществам компании ВТБ Страхование можно отнести:

- предложение сетевых программ с выбором ближайших лечебных учреждений;

- наличие диспетчерского пульта, работающего круглосуточно, для осуществления беспрерывной информационной поддержки клиентов;

- возможность проведения консультаций и диагностики в специализированных медицинских учреждениях;

- страховой тариф снижается при увеличении количества застрахованных лиц;

- по корпоративным тарифам проводится страхование родственников застрахованных сотрудников.

Безусловно, компания ВТБ Страхование гарантирует налоговую льготность своим корпоративным клиентам.

Важно

Налог на доходы физических лиц В соответствии со статьей 213 Налогового кодекса в налоговую базу по НДФЛ включаются суммы доходов в виде страховых выплат. Но на договоры добровольного страхования, которыми предусмотрены выплаты на случай смерти, причинения вреда здоровью и (или) возмещение медицинских расходов, это правило, к счастью, не распространяется (п.

3 ст. 213 НК РФ). Налог придется начислить лишь на стоимость санаторно-курортных путевок. Кстати, для освобождения от налога не обязательно наличие трудовых отношений с застрахованным лицом.

Чиновники считают, что налог не нужно платить и в том случае, если ДМС предоставляется членам семей сотрудников и даже «иным лицам» (письмо УФНС России по г. Москве от 27.02.2009 N 20-15/3/017755). Взносы в ПФР и ФСС РФ Страховые взносы во внебюджетные фонды (в т.

) на добровольное медицинское страхование отражайте на счете 76-1 «Расчеты по имущественному и личному страхованию» (Инструкция к плану счетов).

На дату уплаты страховой премии (взносов) отразите в учете выдачу аванса:

Дебет 76-1 Кредит 51

- уплачены страховые премии (взносы) на добровольное медицинское страхование.

На расчет НДС уплата страховой премии не влияет, поскольку расходы на страхование не облагаются этим налогом (подп. 7 п. 3 ст. 149 НК РФ).

Расходы на страхование следует признавать в бухучете с даты вступления страхового договора в силу. Если такая дата договором не предусмотрена, то он считается вступившим в силу в момент уплаты страховой премии. Это следует из статьи 957 Гражданского кодекса РФ.

Отражать расходы на добровольное медицинское страхование нужно на тех счетах затрат, на которых отражалась зарплата застрахованного сотрудника.

Если договор заключен на срок, превышающий один месяц, ежемесячно при списании страховой премии на затраты в учете делайте проводку:

- отнесена на расходы стоимость страховой премии за текущий месяц.

Если срок договора страхования не превышает один месяц, то страховую премию включите в состав затрат в том месяце, когда договор страхования вступил в силу (была уплачена страховая премия):

Дебет 20 (08, 23, 25, 26, 29, 44, 91-2...) Кредит 76-1

- отнесена на расходы стоимость страховой премии по договору страхования.

Если договор страхования действует не с первого числа месяца, сумму списываемых расходов рассчитайте пропорционально количеству оставшихся дней месяца.

Пример отражения в бухучете расчетов по договору добровольного медицинского страхования сотрудников

В бухучете расходы на добровольное медицинское страхование составили.

В 2016 году:

- в феврале - 6904 руб. (90 000 руб. : 365 дн. × 28 дн.);

В 2017 году:

Бухгалтер «Альфы» сделал следующие проводки.

Дебет 76-1 Кредит 51

Дебет 20 (08, 23, 25, 26, 29, 44, 91-2...) Кредит 76-1

Аналогичные проводки (на соответствующие суммы) бухгалтер делал в конце каждого месяца до окончания действия договора страхования.

НДФЛ

- обязательного страхования;

При этом от НДФЛ освобождены страховые премии (взносы), уплаченные организацией как за своих сотрудников, так и за других лиц (например, за бывших сотрудников, родственников работающих сотрудников и др.). Такой порядок следует из положений пункта 3 статьи 213 Налогового кодекса РФ.

Добровольное медицинское страхование относится к добровольному личному страхованию (п. 2, 3, 7 ст. 4, п. 2 ст. 3 Закона от 27 ноября 1992 г. № 4015-1). Следовательно, с сумм страховых премий (взносов), которые организация платит по договорам добровольного медицинского страхования, заключенным в пользу своих сотрудников, не нужно удерживать НДФЛ (п. 3 ст. 213 НК РФ). Место оказания медицинских услуг (на территории России или за ее пределами) при этом значения не имеет (письмо Минфина России от 5 июля 2007 г. № 03-03-06/3/10).

Ситуация: нужно ли удержать НДФЛ со страховых премий по договорам ДМС, если страховщик возмещает сотрудникам стоимость лекарств ?

Нет, не нужно.

Организация вправе застраховать своих сотрудников по системе добровольного медицинского страхования (ст. 927 и 934 ГК РФ, п. 2, 3 ст. 4, п. 1 ст. 5 Закона от 27 ноября 1992 г. № 4015-1). Страховые случаи, при наступлении которых страховая компания должна выплатить страховую сумму, определяются сторонами договора (т. е. страховой компанией и организацией) (п. 1 ст. 934 ГК РФ). В качестве страхового возмещения могут быть предусмотрены и покупка лекарств по рецептам врача, и компенсация сотруднику затрат на их приобретение.

НДФЛ не облагаются премии (взносы), которые организация платит по договорам:

- обязательного страхования;

- добровольного личного страхования;

- добровольного пенсионного страхования.

Добровольное медицинское страхование относится к добровольному личному страхованию (п. 2, 3, 7 ст. 4, п. 2 ст. 3 Закона от 27 ноября 1992 г. № 4015-1). Следовательно, с сумм страховых премий (взносов), которые организация платит по договорам добровольного медицинского страхования, заключенным в пользу своих сотрудников, не нужно удерживать НДФЛ. При этом положения пункта 3 статьи 213 Налогового кодекса РФ не содержат ограничений в отношении того, каким должно быть страховое возмещение по договору добровольного медицинского страхования. Поэтому не нужно удерживать НДФЛ с суммы страховых премий (взносов) по договору, страховым возмещением по которому признается компенсация стоимости приобретенных лекарств, выписанных врачом.

Застрахованными лицами по договору добровольно личного страхования могут быть не только сотрудники организации, но и члены их семей (например, дети). Страховые премии (взносы), которые организация уплачивает по таким договорам, также не облагаются НДФЛ (письмо Минфина России от 4 декабря 2008 г. № 03-04-06-01/364).

Ситуация: нужно ли удержать НДФЛ со страховых премий по договорам ДМС, если лечение сотрудника проходит в учреждениях санаторно-курортного типа ?

Нет, не нужно.

НДФЛ не облагаются страховые премии (взносы), которые организация платит по договорам:

- обязательного страхования;

- добровольного личного страхования;

- добровольного пенсионного страхования.

Об этом говорится в пункте 3 статьи 213 Налогового кодекса РФ.

Добровольное медицинское страхование относится к добровольному личному страхованию (п. 2, 3, 7 ст. 4, п. 2 ст. 3 Закона от 27 ноября 1992 г. № 4015-1).

Положения пункта 3 статьи 213 Налогового кодекса РФ не содержат запрета на получение лечения в учреждениях санаторно-курортного типа (в т. ч. на получение путевки при наступлении страхового случая). Таким образом, если при наступлении страхового случая лечение проходит в учреждениях санаторно-курортного типа (в т. ч. с предоставлением путевки), с суммы страховых премий (взносов) не нужно удерживать НДФЛ. Со стоимости выданной путевки налог должна будет рассчитать страховая компания (подп. 3 п. 1 ст. 213 НК РФ).

Застрахованными лицами по договору добровольного личного страхования могут быть не только сотрудники организации, но и члены их семей (например, дети). Страховые премии (взносы), которые организация уплачивает по таким договорам, также не облагаются НДФЛ (письмо Минфина России от 4 декабря 2008 г. № 03-04-06-01/364).

Страховые взносы

Страховые премии (взносы) по договорам добровольного медицинского страхования не облагаются страховыми взносами. При условии, что договоры страхования заключены на один год или более. Это следует из пункта 5 части 1 статьи 9 Закона от 24 июля 2009 г. № 212-ФЗ и пункта 5 части 1 статьи 20.2 Закона от 24 июля 1998 г. № 125-ФЗ.

Ситуация: нужно ли начислить страховые взносы на страховые премии (взносы) по ДМС сотрудников? По договору лечение проходит в российских и зарубежных медучреждениях .

Если договор страхования заключен на срок один год и более, то страховые премии (взносы) по такому договору не облагаются страховыми взносами. Данное правило применяется вне зависимости от места оказания медицинских услуг:

- на территории России;

- за пределами России.

Ситуация: нужно ли начислить страховые взносы на страховые премии (взносы) по ДМС сотрудников? По договору лечение проходит в учреждениях санаторно-курортного типа (в т. ч. с предоставлением путевок) .

Да, нужно, если договор заключен на срок менее одного года.

Если договор страхования заключен на срок один год и более, то страховые премии (взносы) по такому договору не облагаются страховыми взносами. Данное правило не содержит запрета на получение лечения в учреждениях санаторно-курортного типа (в т. ч. на получение путевки при наступлении страхового случая). Таким образом, если при наступлении страхового случая лечение проходит в учреждениях санаторно-курортного типа (в т. ч. с предоставлением путевки), на премии (взносы) по добровольному медицинскому страхованию страховые взносы начислять не нужно.

Если договор страхования заключен на срок менее одного года, сумма таких премий (взносов) облагается обязательными страховыми взносами.

Такой порядок следует из пункта 5 части 1 статьи 9 Закона от 24 июля 2009 г. № 212-ФЗ и пункта 5 части 1 статьи 20.2 Закона от 24 июля 1998 г. № 125-ФЗ.

Ситуация: нужно ли начислить страховые взносы на страховые премии (взносы) по ДМС сотрудников за счет организации? По договору страховщик возмещает стоимость приобретенных лекарств в соответствии с программой страхования .

Да, нужно, если договор заключен на срок менее одного года.

Страховые случаи, при наступлении которых страховая компания должна выплатить страховую премию, определяются сторонами договора (т. е. страховой компанией и организацией) (п. 1 ст. 934 ГК РФ). Следовательно, организация вправе заключить договор, по которому страховым случаем признается покупка лекарств по рецептам врача и возмещение сотруднику затрат на их приобретение.

Если договор страхования заключен на срок один год и более, то страховые премии (взносы) по такому договору не облагаются страховыми взносами. Данное правило не содержит ограничений в отношении страховых случаев по договору страхования.

Если договор страхования заключен на срок менее одного года, сумма таких премий (взносов) облагается обязательными страховыми взносами.

Такой порядок следует из пункта 5 части 1 статьи 9 Закона от 24 июля 2009 г. № 212-ФЗ пункта 5 части 1 статьи 20.2 Закона от 24 июля 1998 г. № 125-ФЗ.

Ситуация: нужно ли начислить страховые взносы на сумму страховых премий (взносов) по договору ДМС сотрудников, заключенному на один год? До истечения этого срока один из сотрудников уволился, договор страхования не расторгался .

Нет, не нужно.

Страховые премии (взносы) по договору добровольного медицинского страхования, начисленные до увольнения сотрудника, не облагаются страховыми взносами (п. 5 ч. 1 ст. 9 Закона от 24 июля 2009 г. № 212-ФЗ, п. 5 ч. 1 ст. 20.2 Закона от 24 июля 1998 г. № 125-ФЗ).

Что же касается страховых премий, уплаченных после увольнения сотрудника, то они перестают быть объектом обложения обязательными страховыми взносами. Дело в том, что ими облагаются только выплаты, начисленные в рамках трудовых и гражданско-правовых отношений. Если сотрудник уволен и с ним не заключен гражданско-правовой договор, то выплаты в его пользу (в т. ч. страховые премии (взносы) по договору) страховыми взносами не облагаются. Такой порядок следует из части 1 статьи 7 Закона от 24 июля 2009 г. № 212-ФЗ и части 1 статьи 20.1 Закона от 24 июля 1998 г. № 125-ФЗ.

Ситуация: нужно ли начислить страховые взносы на страховые премии по договору ДМС, заключенному в пользу сотрудника на один год? До истечения этого срока сотрудник уволился .

Нет, не нужно.

Страховые взносы (премии) по договорам добровольного медицинского страхования не облагаются страховыми взносами. При условии, что срок действия страхового договора не меньше одного года. Такой порядок следует из пункта 5 части 1 статьи 9 Закона от 24 июля 2009 г. № 212-ФЗ и пункта 5 части 1 статьи 20.2 Закона от 24 июля 1998 г. № 125-ФЗ.

Увольнение сотрудника не является основанием для начисления обязательных страховых взносов, уплаченных до расторжения страхового договора. Однако организация должна документально подтвердить, что изначально срок добровольного медицинского страхования сотрудника составлял один год или более. Это можно сделать, сохранив заключенный страховой договор и список застрахованных сотрудников, который обычно является приложением к договору.

Налог на прибыль

- страховой договор заключен на срок не менее одного года. При этом годом признается любой период времени, состоящий из 12 месяцев подряд (например, с 1 февраля 2015 года по 31 января 2016 года включительно) (п. 3, 5 ст. 6.1 НК РФ, письмо Минфина России от 15 февраля 2012 г. № 03-03-06/1/86);

- условие о видах и порядке предоставления добровольного медицинского страхования за счет организации зафиксировано в трудовом договоре с сотрудником или в коллективном договоре;

- страховая организация, с которой заключен страховой договор, имеет соответствующую лицензию.

Об этом сказано в абзаце 1 и пункте 16 статьи 255 Налогового кодекса РФ.

При этом организация вправе учесть такие расходы, даже если договором добровольного медицинского страхования предусмотрено санаторно-курортное лечение сотрудников. Такие разъяснения содержатся в письме Минфина России от 3 марта 2014 г. № 03-03-10/8931 (доведено до сведения налоговых инспекций письмом ФНС России от 19 марта 2014 г. № ГД-4-3/4945).

Если состав застрахованных лиц меняется, уплаченные взносы можно включать в состав расходов, учитываемых при расчете налога на прибыль. Даже если уволенные и принятые сотрудники отработали менее года. При этом должны быть выполнены все существенные условия договора добровольного личного страхования. Аналогичные разъяснения содержатся в письмах Минфина России от 16 ноября 2010 г. № 03-03-06/1/731, от 29 января 2010 г. № 03-03-06/2/11. Правомерность такого подхода подтверждается арбитражной практикой (см., например, постановления ФАС Уральского округа от 15 декабря 2009 г. № Ф09-9912/09-С3, Московского округа от 23 января 2008 г. № КА-А40/14448-07).

Работодатель не обязан оплачивать добровольное медицинское страхование всем своим работникам, если такое условие не прописано в коллективном или трудовых договорах. Но даже если организация заключила договоры добровольного медицинского страхования только для некоторых своих сотрудников, стоимость страховой премии можно учесть при налогообложении прибыли. Главное, чтобы в договорах страхования были указаны застрахованные лица. Такие разъяснения содержатся в письме Минфина России от 10 мая 2011 г. № 03-03-06/1/284.

Место оказания медицинских услуг по страховке (на территории России или за ее пределами) значения не имеет (письмо Минфина России от 5 июля 2007 г. № 03-03-06/3/10).

Совет: как правило, номер лицензии страховой организации указан в договоре страхования. Если этой информации нет, чтобы убедиться в том, что страховая организация имеет лицензию, запросите у нее ее копию или попросите прописать номер лицензии в страховом договоре.

Затраты на добровольное медицинское страхование уменьшают налогооблагаемую прибыль в пределах 6 процентов от суммы расходов на оплату труда всех сотрудников организации. При подсчете общей суммы расходов на оплату труда не учитывайте:

- расходы по договорам обязательного страхования сотрудников;

- суммы добровольных взносов работодателей на финансирование накопительной части пенсии сотрудников;

- расходы по договорам добровольного личного страхования (негосударственного пенсионного обеспечения), в том числе расходы на медицинское страхование сотрудников.

Такой порядок установлен абзацем 1 и пунктом 16 статьи 255 Налогового кодекса РФ и подтверждается в письме Минфина России от 4 июня 2008 г. № 03-03-06/2/65.

Норматив рассчитывайте в конце каждого отчетного периода по налогу на прибыль (ежемесячно или раз в квартал) (п. 2 ст. 285 НК РФ). Вести учет доходов и расходов для расчета налога на прибыль нужно нарастающим итогом с начала года (п. 7 ст. 274 НК РФ). Поэтому нормируемые расходы, которые по итогам квартала (месяца) являются сверхнормативными, по итогам года (следующего отчетного периода) могут уложиться в норматив.

Если организация применяет кассовый метод, всю сумму страховых премий (взносов) включите в состав расходов единовременно, то есть в момент уплаты (п. 3 ст. 273 НК РФ).

Если организация применяет метод начисления, страховые премии (взносы) включите в расходы тоже после фактической уплаты. При этом в зависимости от предусмотренного договором способа уплаты признавайте расходы следующим образом:

- при уплате страховой премии разовым платежом - равномерно в течение всего срока действия договора;

- при уплате взносов в рассрочку - равномерно в течение периода, за который была перечислена очередная сумма (год, полугодие, квартал или месяц).

В обоих случаях сумму страховых премий (взносов), которая уменьшает налогооблагаемую прибыль отчетного периода, определяйте пропорционально количеству календарных дней действия договора в отчетном периоде.

Такой порядок предусмотрен пунктом 6 статьи 272 Налогового кодекса РФ.

Ситуация: можно ли при расчете налога на прибыль учесть расходы на ДМС одних и тех же сотрудников, если они застрахованы в разных страховых организациях ?

Да, можно.

Налоговое законодательство не содержит ограничений по количеству договоров ДМС, заключаемых по одним и тем же сотрудникам (в т. ч. иностранным) у разных страховщиков. Главное, чтобы были соблюдены и не в 6 процентов от суммы расходов на оплату труда всех сотрудников организации.

Это следует из положений абзаца 1 и пункта 16 статьи 255 Налогового кодекса РФ. Аналогичные разъяснения содержатся в письме Минфина России от 29 июля 2013 г. № 03-03-06/1/30023.

Например, такое может случиться, если сотрудник - иностранец. Изначально договор ДМС необходимо заключить при его приеме на работу , а второй договор - по инициативе работодателя после окончания установленного сотруднику испытательного срока. То есть в данном случае по одному и тому же сотруднику будут одновременно действовать два договора ДМС.

Ситуация: как отразить в бухучете и при налогообложении расходы на ДМС, если их частично компенсирует сам сотрудник?

Отразите в учете только ту сумму расходов на ДМС, которую потратил сам работодатель.

Действительно, в договорах ДМС может быть условие, что часть расходов на медицинские услуги сотрудники оплачивают самостоятельно. Однако порядок бухгалтерского и налогового учета от этого не изменится. Просто в расходах учтите лишь те суммы, которые потратил работодатель.

Это следует из пункта 16 статьи 255, подпункта 6 пункта 1 статьи 346.16 Налогового кодекса РФ и подтверждается в письме ФНС России от 3 июля 2012 г. № ЕД-4-3/10859.

Ситуация: можно ли при расчете налога на прибыль всегда относить расходы по добровольному медицинскому страхованию сотрудников к косвенным ?

Да, можно.

Ранее об этом было прямо сказано в Методических рекомендациях по применению главы 25 Налогового кодекса РФ (п. 6.3.3 Методических рекомендаций, утвержденных приказом МНС России от 20 декабря 2002 г. № БГ-3-02/729). В настоящий момент этот документ утратил силу (приказ ФНС России от 21 апреля 2005 г. № САЭ-3-02/173). Однако в частных разъяснениях сотрудники налоговой службы предписывают руководствоваться этим же подходом и в настоящее время.

Пример отражения в бухучете и при налогообложении расчетов по договору добровольного медицинского страхования сотрудников

21 января 2016 года ООО «Альфа» заключило договор добровольного медицинского страхования сотрудников сроком на 365 дней. Договор вступает в силу с момента уплаты страховой премии. Оплата страховой премии предусмотрена одним платежом. Страховая премия была оплачена 24 января 2016 года в сумме 90 000 руб. Страховка действует с 24 января 2016 года по 23 января 2017 года.

В учетной политике организации для целей бухучета установлено, что при определении страховой премии по добровольному медицинскому страхованию сотрудников, которую нужно включить в расходы текущего месяца, учитывается количество календарных дней в каждом месяце.

«Альфа» платит налог на прибыль ежеквартально, применяет метод начисления.

В бухгалтерском и налоговом учете расходы на добровольное медицинское страхование составили.

В 2016 году:

- в январе - 1973 руб. (90 000 руб. : 365 дн. × 8 дн.);

- в феврале - 6904 руб. (90 000 руб. : 365 дн.×28 дн.);

- в марте - 7644 руб. (90 000 руб. : 365 дн. × 31 дн.);

- в апреле - 7397 руб. (90 000 руб. : 365 дн. × 30 дн.);

- в мае - 7644 руб. (90 000 руб. : 365 дн. × 31 дн.);

- в июне - 7397 руб. (90 000 руб. : 365 дн. × 30 дн.);

- в июле - 7644 руб. (90 000 руб. : 365 дн. × 31 дн.);

- в августе - 7644 руб. (90 000 руб. : 365 дн. × 31 дн.);

- в сентябре - 7397 руб. (90 000 руб. : 365 дн. × 30 дн.);

- в октябре - 7644 руб. (90 000 руб. : 365 дн. × 31 дн.);

- в ноябре - 7397 руб. (90 000 руб. : 365 дн. × 30 дн.);

- в декабре - 7644 руб. (90 000 руб. : 365 дн. × 31 дн.).

В 2017 году:

- в январе - 5671 руб. (90 000 руб. : 365 дн. × 23 дн.).

Бухгалтер «Альфы» сделал в учете следующие проводки.

Дебет 76-1 Кредит 51

- 90 000 руб. - уплачена страховая премия на добровольное медицинское страхование сотрудников.

В январе 2016 года:

Дебет 20 (08, 23, 25, 26, 29, 44, 91-2...) Кредит 76-1

- 1973 руб. - учтены расходы на добровольное медицинское страхование сотрудников за январь 2016 года.

В феврале 2016 года:

Дебет 20 (08, 23, 25, 26, 29, 44, 91-2...) Кредит 76-1

- 6904 руб. - учтены расходы на добровольное медицинское страхование сотрудников за февраль 2016 года.

В марте 2016 года:

Дебет 20 (08, 23, 25, 26, 29, 44, 91-2...) Кредит 76-1

- 7644 руб. - учтены расходы на добровольное медицинское страхование сотрудников за март 2016 года.

Бухгалтер рассчитал предельный размер расходов на добровольное медицинское страхование сотрудников, которые можно учесть при расчете налога на прибыль за I квартал 2016 года.

Расходы на оплату труда «Альфы» за I квартал 2016 года по данным налогового учета составили:

- в январе - 123 000 руб.;

- в феврале - 125 000 руб.;

- в марте - 128 000 руб.

Других расходов на страхование сотрудников, помимо расходов на добровольное медицинское страхование, «Альфа» в этот период не несла.

Предельный размер учитываемых при расчете налога на прибыль расходов на добровольное медицинское страхование за I квартал 2016 года составил 22 560 руб. ((123 000 руб. + 125 000 руб. + 128 000 руб.) × 6%).

Фактическая величина расходов на добровольное медицинское страхование сотрудников «Альфы», включенных в расчет налога на прибыль, в I квартале 2016 года составила 16 521 руб. (1973 руб. + 6904 руб. + 7644 руб.).

Величина расходов на добровольное медицинское страхование сотрудников «Альфы» не превышает предельную величину, которая учитывается при расчете налога на прибыль:

16 521 руб. < 22 560 руб.

Поэтому в бухгалтерском и налоговом учете в I квартале 2016 года бухгалтер «Альфы» признал расходы на добровольное медицинское страхование в одинаковом размере (16 521 руб.).

НДФЛ, взносы на обязательное пенсионное (социальное, медицинское) страхование и взносы от несчастных случаев и профзаболеваний с суммы страховой премии бухгалтер «Альфы» не начислял.

Ситуация: можно ли при расчете налога на прибыль учесть уплаченные страховые премии (взносы), если договор добровольного медицинского страхования сотрудников расторгнут досрочно?

Ответ на этот вопрос зависит от того, по чьей инициативе расторгнут договор - организации или страховщика.

Расходы на добровольное медицинское страхование сотрудников учитывайте при расчете налога на прибыль, если:

- договор заключен со страховой организацией, имеющей лицензию на ведение соответствующих видов деятельности;

.

При досрочном расторжении договора страхования сотрудников по инициативе организации учитывайте срок действия договора с момента его заключения. Если договор действовал менее года, то условие, необходимое для признания расходов на страхование, не соблюдается. В этом случае расходы по страхованию, отнесенные в уменьшение налоговой базы по налогу на прибыль, восстановите. Такой вывод следует из письма Минфина России от 7 июня 2011 г. № 03-03-06/1/327.

В то же время если договор добровольного медицинского страхования был расторгнут по инициативе страховой компании (в т. ч. в результате ее ликвидации), то ранее уплаченные организацией страховые взносы признаются расходами пропорционально времени действия договора. Аналогичная позиция изложена в письме Минфина России от 5 августа 2005 г. № 03-03-04/1/150.

Ситуация: можно ли при расчете налога на прибыль учесть расходы на ДМС нового сотрудника, принятого в середине года? К общему договору страхования оформлено дополнительное соглашение .

Да, можно.

Расходы на добровольное медицинское страхование сотрудников учитывайте при расчете налога на прибыль, если:

- страховой договор заключен на срок не менее одного года;

- условие о видах и порядке предоставления добровольного медицинского страхования за счет организации зафиксировано в трудовом договоре с сотрудником и в коллективном договоре.

Для целей расчета налога на прибыль такие затраты .

Такой порядок установлен абзацем 1 и пунктом 16 статьи 255 Налогового кодекса РФ.

Других ограничений для учета страховых взносов в Налоговом кодексе РФ нет.

Указанную точку зрения поддерживает Минфин России. В письмах от 16 ноября 2010 г. № 03-03-06/1/731, от 4 декабря 2008 г. № 03-03-06/1/666, от 18 января 2008 г. № 03-03-06/1/13, от 18 января 2008 г. № 03-03-06/1/15 сказано, что расходы по дополнительному соглашению при расчете налога на прибыль учесть можно. Но для этого в договоре должна быть предусмотрена возможность изменения списка застрахованных сотрудников. Аналогичный вывод содержит письмо УФНС России по г. Москве от 28 февраля 2007 г. № 28-11/018463.1. Позиция, отраженная в этих письмах, основана на том, что дополнительное соглашение в данном случае - неотъемлемая часть первоначального договора. А значит, условие о сроке страхования не нарушено. Кроме того, Налоговый кодекс РФ обязывает пересчитать налог только при изменении существенных условий договоров долгосрочного страхования жизни, добровольного пенсионного страхования или негосударственного пенсионного обеспечения (абз. 8 п. 16 ст. 255 НК РФ). Применительно к договору добровольного медицинского страхования никаких оговорок об изменении его существенных условий в налоговом законодательстве нет.

Ранее контролирующие ведомства занимали противоположную позицию - при расчете налога на прибыль учесть страховые взносы за сотрудников, которые пользовались медицинской страховкой менее года, нельзя. Объяснялось это тем, что дополнительное соглашение, оформленное в этом случае из-за изменений в кадровом составе, нужно рассматривать отдельно от основного договора. Такие условия, как численность застрахованных, размер и порядок внесения страховых взносов, являются обязательными условиями договора страхования (ст. 942, 970 ГК РФ). Поэтому дополнительное соглашение, которое затрагивает эти условия, является самостоятельным договором. А если соглашение заключено на срок менее года, то расходы по нему не уменьшают налогооблагаемую прибыль. Такая точка зрения отражена, в частности, в письмах УФНС России по г. Москве от 22 июня 2007 г. № 20-12/059654, а также Минфина России от 4 февраля 2005 г. № 03-03-01-04/1/51. Однако с выходом более поздних разъяснений финансового ведомства руководствоваться ей не нужно.

Как регистрировать страховую премию, выплаченную страховщику? Как выполняется расчет норматива в программе «1С:Бухгалтерия 8» редакции 3.0? Как учитывается премия, уплаченная за уволенных сотрудников? Ответы на эти вопросы вы найдете в статье экспертов 1С.

Добровольное медицинское страхование является разновидностью личного страхования (ст. 934 ГК РФ), по условиям которого:

- одна сторона (страховщик) обязуется выплатить обусловленную договором страховую сумму в случае наступления в жизни названного в договоре гражданина (застрахованного лица) предусмотренного договором события (страхового случая);

- другая сторона (страхователь) обязуется уплатить страховщику обусловленную договором страховую премию.

- медицинских и иных услуг вследствие расстройства здоровья физического лица или состояния физического лица, требующих организации и оказания таких услуг;

- проведения профилактических мероприятий, снижающих или устраняющих степень опасных для жизни или здоровья физического лица угроз.

Шпаргалка по статье от редакции БУХ.1С для тех, у кого нет времени

1. Добровольное медицинское страхование (ДМС) - разновидность личного страхования.

2. Объект ДМС обычно - имущественные интересы, связанные с оплатой медицинских и иных услуг вследствие расстройства здоровья физлица.

3. ДМС для работников - одна из составных частей расходов на оплату труда.

4. Страховые взносы по ДМС признаются в расходах при определенных условиях, указанных в подпункте 16 статьи 255 НК РФ.

5. Работодатель может оформлять работникам один или несколько страховых полисов от разных компаний со страховым покрытием разного вида услуг.

6. Чтобы иметь возможность уменьшить базу по налогу на прибыль на стоимость полисов, компания должна учитывать предельный порог от расходов на оплату труда. Норматив рассчитывается исходя из суммы расходов на оплату труда всех работников организации, а не только застрахованных лиц.

7. Расходы по ДМС признаются в налоговом учете не ранее того отчетного периода, в котором перечислена страховая премия. Расходы признаются равномерно в течение срока действия договора.

8. Суммы, перечисленные по договорам ДМС, не облагаются НДФЛ и не подлежат обложению страховыми взносами при сроке договора не менее года.

9. В бухучете расходы на ДМС включаются в состав расходов в течение периода, к которому они относятся.

10. Платежи по ДМС отражаются по дебету счетов затрат (например, счет 20 «Основное производство», счет 26 «Общехозяйственные расходы», 44 «Расходы на продажу»).

11. В отличие от налогового учета, в котором расходы на ДМС нормируются, в бухучете такие расходы признаются без ограничений.

Признание расходов на ДМС в бухгалтерском и налоговом учете

Добровольное медицинское страхование работников является не только частью так называемого «социального пакета», косвенно свидетельствующего о благополучии работодатели, но и одной из составных частей расходов на оплату труда.

Подпункт 16 статьи 255 НК РФ предусматривает определенные условия, при наличии которых страховые взносы по ДМС признаются в расходах:

- договор добровольного личного страхования работников, предусматривающий оплату страховщиками медицинских расходов застрахованных работников, должен заключаться на срок не менее одного года;

- страховая организация должна иметь лицензию, выданную в соответствии с законодательством РФ на ведение соответствующего вида деятельности;

- расходы на ДМС признаются в пределах норматива, не превышающего 6 процентов от суммы расходов на оплату труда. При расчете норматива в расходы на оплату труда не включаются суммы платежей (взносов), предусмотренные подпунктом 16 статьи 255 НК РФ.

Не имеет значения, будет ли у работника один или несколько страховых полисов от разных компаний со страховым покрытием разного вида услуг. Главное, учитывать предельный порог от расходов на оплату труда (письмо Минфина России от 29.07.2013 № 03-03-06/1/30023).

В расчет норматива включаются также расходы работодателей по договорам на оказание медицинских услуг, заключенным в пользу работников на срок не менее одного года с медицинскими организациями, имеющими соответствующие лицензии на осуществление медицинской деятельности.

Норматив следует рассчитывать исходя из суммы расходов на оплату труда всех работников организации, а не только застрахованных лиц. В расчет включаются также вознаграждения физическим лицам, работающим по договорам гражданско-правового характера (п. 21 ст. 255 НК РФ, письма Минфина России от 04.06.2008 № 03-03-06/2-65, УФНС по г. Москве от 28.02.2007 № 28-11/018463.2). База для исчисления предельной суммы расходов на ДМС определяется нарастающим итогом с начала налогового периода (п. 3 ст. 318 НК РФ). Если договор страхования распространяется на несколько налоговых периодов, то база определяется (письма УФНС по г. Москве от 06.05.2010 № 16-15-/047749@ и от 22.08.2008 № 21-11/079061@):

- нарастающим итогом начиная с даты вступления в силу договора страхования в пределах того налогового периода, к которому он относится;

- со следующего налогового периода до окончания договора страхования.

Расходы по ДМС признаются в налоговом учете не ранее того отчетного (налогового) периода, в котором по условиям договора перечислена страховая премия. Расходы признаются равномерно в течение срока действия договора пропорционально количеству календарных дней действия договора в соответствующем отчетном (налоговом) периоде (п. 6 ст. 272 НК РФ, письма Минфина России от 14.05.2012 № 03-03-06/1/244 и № 03-03-06/1/245).