Налоговый кодекс рф усн гл 26.2

Подписан Федеральный закон от 30.11.2016 № 401-ФЗ, который вносит широкомасштабные изменения как в ч. I, так и в ч. II НК РФ. Не обошли стороной новшества и гл. 26.2 НК РФ: еще раз увеличен предельный размер доходов при УСНО.

Подписан Федеральный закон от 30.11.2016 № 401-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» (далее – Федеральный закон № 401-ФЗ). Закон вносит широкомасштабные коррективы как в ч. I, так и в ч. II НК РФ. Новшества не обошли стороной и гл. 26.2 НК РФ: еще раз увеличен предельный размер доходов при УСНО.

В данном материале рассмотрены только изменения, затронувшие гл. 26.2 НК РФ, об остальных новшествах расскажем в № 1, 2017.

Традиционные предновогодние изменения налогового законодательства не стали исключением и в 2016 году: 30.11.2016 опубликован Федеральный закон № 401-ФЗ. Законом вносятся поправки, касающиеся как порядка налогового администрирования, так и содержания практически всех глав ч. II НК РФ.

В 2016 году гл. 26.2 НК РФ уже претерпевала существенные коррективы, но, как оказалось, они были не последними в уходящем году.

Федеральный закон № 401-ФЗ вступил в силу со дня его официального опубликования, но в отношении ряда положений установлены иные сроки начала действия.

Увеличен предельный размер доходов при УСНО.

Летом 2016 года был принят Федеральный закон от 03.07.2016 № 243-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации в связи с передачей налоговым органам полномочий по администрированию страховых взносов на обязательное пенсионное, социальное и медицинское страхование» (далее – Федеральный закон № 243-ФЗ), который должен вступить в силу с 01.01.2017. Этим законом были утверждены новые критерии применения УСНО с 2017 года:

- предельный размер доходов при УСНО будет равен 120 млн руб. Соответствующие изменения вносятся в п. 4 и 4.1 ст. 346.13 НК РФ: 60 млн руб. будут заменены на 120 млн руб. Размер доходов для перехода на УСНО пропорционально увеличивается до 90 млн руб., поправки вносятся в п. 2 ст. 346.12 НК РФ. Действие механизма индексации предельного размера доходов приостанавливается до 01.01.2020. При этом на 2020 год сразу установлен коэффициент-дефлятор, необходимый в целях применения гл. 26.2 НК РФ, равный 1. Таким образом, с 01.01.2017 до 31.12.2020 предельный размер доходов при УСНО будет равен 120 млн руб., для целей перехода на УСНО – 90 млн руб.;

- основных средств для целей применения УСНО увеличена со 100 млн руб. в полтора раза – до 150 млн руб.

К сведению:

С учетом индексации в 2016 году предельный размер доходов при УСНО равен 79,74 млн руб., а для целей перехода на УСНО с 2017 года – 59,805 млн руб.

Федеральный закон № 401-ФЗ увеличивает предельный размер доходов для целей применения УСНО до 150 млн руб., для перехода на УСНО доход за девять месяцев не должен превышать 112,5 млн руб. Соответствующие изменения вносятся в п. 2 ст. 346.12, п. 4 и 4.1 ст. 346.13 НК РФ.

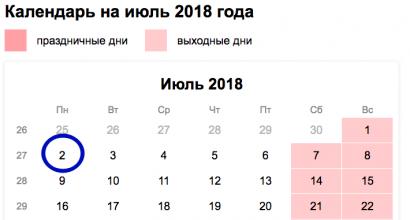

При этом сказано, что указанные положения вступают в силу по истечении одного месяца со дня официального опубликования Федерального закона № 401-ФЗ и не ранее 1-го числа очередного налогового периода по соответствующему налогу. Поскольку данный закон был опубликован 30.11.2016, а новый налоговый период по УСНО начинается с 01.01.2017, получается, что данные нормы вступают в силу с 01.01.2017.

В Информации от 01.09.2016 по вопросу применения новых значений дохода для целей перехода на УСНО с 2017 года представители ФНС разъяснили, что для организаций, переходящих на обозначенный спецрежим с 2017 года, величина дохода за девять месяцев 2016 года должна быть не более 59,805 млн руб. (величина предельного дохода, действующая в 2016 году на момент подачи уведомления (45 млн руб.), x коэффициент-дефлятор, установленный на 2016 год (1,329)).

Если доход организации за девять месяцев года, в котором подается уведомление о переходе на УСНО, не превысит 90 млн руб., то такая организация получит право переходить на УСНО, но только с 01.01.2018.

С учетом рассмотренных изменений, если доход за девять месяцев не превысит 112,5 млн руб., организация вправе будет перейти на УСНО с 01.01.2018.

|

Показатель |

Согласно нормам, действовавшим в 2016 году |

Согласно нормам, установленным Федеральным законом № 243-ФЗ |

Согласно нормам, установленным Федеральным законом № 401-ФЗ |

|

Размер доходов за девять месяцев для целей перехода на УСНО |

45 млн руб. (с учетом коэффициента-дефлятора – 59,805 млн руб.) |

90 млн руб. |

112,5 млн руб. |

|

Предельный размер доходов для целей применения УСНО |

60 млн руб. (с учетом коэффициента-дефлятора – 79,74 млн руб.) |

120 млн руб. |

150 млн руб. |

|

Остаточная стоимость основных средств для целей применения УСНО |

100 млн руб. |

150 млн руб. |

Расходы в соответствии с новой редакцией Налогового кодекса.

Федеральный закон № 401-ФЗ вносит изменения в пп. 3 п. 2 ст. 346.17 НК РФ, в котором определен порядок учета расходов на уплату налогов и сборов. Данные поправки коррелируют с принципиальными новшествами в вопросе уплаты налогов и сборов, которые внесены этим же законом в ст. 45 НК РФ.

Согласно действующему в 2016 году порядку налогоплательщик обязан сам уплатить налоги и сборы. Финансисты настаивали на том, что НК РФ не предусмотрено исполнение обязанности по уплате налога за налогоплательщика-организацию другой организацией (Письмо от 12.08.2016 № 03-02-07/1/47290).

Много вопросов появлялось у налогоплательщиков в связи с тем, что никто кроме самого налогоплательщика был не вправе исполнить данную обязанность. С 2017 года эта проблема будет решена.

Пункт 1 ст. 45 НК РФ дополнен следующей нормой: уплата налога может быть произведена за налогоплательщика иным лицом. Иное лицо не вправе требовать возврата из бюджетной системы РФ уплаченного за налогоплательщика налога. Для исполнения этой обязанности, по всей видимости, будут внесены изменения в или порядок его заполнения: данные коррективы не должны повлечь нарушение прав налогоплательщиков и лиц, уплачивающих за них налоги. Налоговые органы должны иметь всю необходимую информацию, позволяющую с использованием технических средств идентифицировать налогоплательщиков, за которых перечисляются налоги, а также уточнять ошибочно перечисленные третьими лицами налоги, в том числе в составе невыясненных поступлений.

Соответствующие изменения внесены в пп. 3 п. 2 ст. 346.17 НК РФ. До 2017 года расходы на уплату налогов и сборов учитывались в составе расходов в размере, фактически уплаченном налогоплательщиком. При наличии задолженности по уплате налогов и сборов расходы на ее погашение учитывались в составе расходов в пределах фактически погашенной задолженности в те отчетные (налоговые) периоды, когда налогоплательщик погашает указанную задолженность.

С 2017 года расходы на уплату налогов, сборов и страховых взносов учитываются в размере, фактически уплаченном налогоплательщиком при самостоятельном исполнении обязанности по уплате налогов, сборов и страховых взносов либо при погашении задолженности перед иным лицом, возникшей вследствие уплаты этим лицом в соответствии с настоящим Кодексом за налогоплательщика сумм налогов, сборов и страховых взносов. При наличии задолженности по уплате налогов, сборов и страховых взносов расходы на ее погашение учитываются в составе расходов в пределах фактически погашенной задолженности в те отчетные (налоговые) периоды, когда налогоплательщик погашает названную задолженность либо задолженность перед иным лицом, возникшую вследствие уплаты этим лицом в соответствии с настоящим Кодексом за налогоплательщика сумм налогов, сборов и страховых взносов.

Получается, с 2017 года уплатить налоги и сборы «упрощенец» может сам, а может это за него сделать иное лицо. Соответственно, учесть в расходах уплаченные налоги и сборы он сможет на дату фактической уплаты, когда уплачивает сам, и на дату погашения задолженности иному лицу, когда за «упрощенца» уплачивает налоги такое лицо.

Совмещение УСНО со спецрежимом в виде ЕНВД и ПСН.

Федеральный закон № 401-ФЗ вносит уточнения в гл. 26.2 НК РФ для «упрощенцев», которые совмещают УСНО с системой налогообложения в виде ЕНВД или ПСН.

Во-первых, п. 2 ст. 346.13 НК РФ, в котором в том числе сказано, что организации и индивидуальные предприниматели, которые перестали быть плательщиками ЕНВД, вправе на основании уведомления перейти на УСНО с начала того месяца, в котором была прекращена их обязанность по уплате ЕНВД, дополнен положением о сроке подачи данного уведомления. В таком случае налогоплательщик должен уведомить налоговый орган о переходе на УСНО не позднее 30 календарных дней со дня прекращения обязанности по уплате ЕНВД. Эта поправка вступает в силу с 01.01.2017.

Во-вторых, коррективы внесены в п. 8 ст. 346.18 НК РФ. Согласно обозначенной норме налогоплательщики, совмещающие УСНО и спецрежим в виде ЕНВД, должны вести раздельный учет доходов и расходов по разным видам деятельности. Теперь данная норма распространена и на тот случай, когда совмещаются УСНО и ПСН, а также УСНО, система налогообложения в виде ЕНВД и ПСН.

Без изменений остался порядок распределения расходов в случае невозможности их разделения при исчислении базы по налогам, исчисляемым по разным специальным налоговым режимам: эти расходы распределяются пропорционально долям доходов в общем объеме доходов, полученных при применении указанных специальных налоговых режимов.

Уточнено, что доходы и расходы по видам деятельности, в отношении которых применяются спецрежим в виде ЕНВД или ПСН, не учитываются при исчислении базы по налогу, уплачиваемому при применении УСНО.

Отметим, что представители контролирующих органов и ранее придерживались приведенных правил, но эти правила не были прописаны в гл. 26.2 НК РФ (письма Минфина России от 09.12.2013 № 03-11-12/53551, от 24.11.2014 № 03-11-12/59538, от 24.02.2016 № 03-11-12/9994).

Технические поправки гл. 26.2 НК РФ.

В главу 26.2 НК РФ Федеральным законом № 401-ФЗ внесены и технические правки, которые вступают в силу с 01.01.2017.

В пункте 2 ст. 346.11 НК РФ сказано о том, что применение УСНО освобождает организации от обязанности по уплате налога на прибыль организаций (за исключением налога, уплачиваемого с доходов, облагаемых по налоговым ставкам, предусмотренным п. 1.6, 3 и 4 ст. 284 НК РФ), налога на имущество организаций (за исключением налога, уплачиваемого в отношении объектов недвижимого имущества, налоговая база по которым определяется как их исходя из названного кодекса). «Упрощенцы» также не признаются плательщиками НДС, за исключением НДС, подлежащего уплате при ввозе товаров на территорию Российской Федерации, а также НДС, уплачиваемого согласно ст. 174.1 НК РФ.

Иные налоги уплачиваются организациями, применяющими УСНО, в соответствии с законодательством о налогах и сборах.

Федеральный закон № 401-ФЗ уточняет, что не только иные налоги уплачиваются «упрощенцами» в общем порядке, но и сборы и страховые взносы.

Аналогичные уточнения внесены в п. 3 ст. 346.11 НК РФ, в котором соответствующие положения прописаны для индивидуальных предпринимателей.

Еще одна техническая правка внесена в абз. 6 п. 3.1 ст. 346.21 НК РФ, в котором сказано о том, что индивидуальные предприниматели, выбравшие в качестве объекта налогообложения доходы и не производящие выплаты и иные вознаграждения физическим лицам, уменьшают сумму налога (авансовых платежей по налогу) на уплаченные страховые взносы в ПФР и ФФОМС в фиксированном размере.

Поскольку с 2017 года администрирование страховых взносов передается налоговым органам, уплачиваться страховые взносы будут не в ПФР или ФСС, а на счета ФНС. Соответственно, в приведенной норме слова «ПФР и ФФОМС» заменены на «страховые взносы на обязательное пенсионное страхование и на обязательное медицинское страхование».

Федеральный закон № 401-ФЗ увеличивает предельный размер доходов для целей применения УСНО с 2017 года до 150 млн руб., соответственно, для перехода на УСНО доход за девять месяцев не должен превышать 112,5 млн руб.

С 2017 года уплата налога может быть произведена за налогоплательщика иным лицом. Следовательно, «упрощенцы» смогут учесть в расходах уплаченные налоги и сборы на дату фактической уплаты, когда их уплачивает сам налогоплательщик, и на дату погашения задолженности иному лицу, когда за «упрощенца» уплачивает налоги иное лицо.

Кроме этого, Федеральный закон № 401-ФЗ вносит уточнения в гл. 26.2 НК РФ для «упрощенцев», которые совмещают УСНО со спецрежимом в виде ЕНВД или ПСН.

Подробнее об этих новшествах читайте в статье Н. А. Петровой «УСНО – 2017: новые критерии», № 7, 2016.

Глава 26.2 НК РФ "Упрощенная система налогообложения" применяется в 2019 году с учетом всех изменений, который вступили в силу с 1 января 2019 года. Рассмотрим все основные изменения и порядок работы в рамках УСН в текущем году.

Налоговый и отчетный период по главе 26.2 НК РФ "УСН"

Налоговый период при применении упрощенной системы налогообложения это один календарный год. Есть и отчетные периоды по итогам которых перечисляют авансовые платежи по УСН. Это 1 квартал, полугодие 9 месяцев. Налог по итогам года к уплате в бюджет рассчитывают как разницу между перечислениями авансов в течение отчетных периодов и налогом, рассчитанном в целом за год. Такие правила Налоговый кодекс "УСН" (глава 26.2).

Программа "БухСофт" формирует всю отчетность для организаций и ИП на УСН. Вы можете заполнить любую форму онлайн или скачать актуальный бланк отчета. Попробовать бесплатно:

Отчетность по УСН онлайн

Глава 26.2 НК РФ "УСН": ставки налога

По налоговая ставка для налогоплательщиков, которые выбрали объектом налогообложения доходы, равна 6 процентам. При этом местные власти вправе снизить ставку до 1 процента, а в Крыму и Севастополе еще меньше (п. 1 ст. 346.20 НК).

Правом уменьшать налоговую ставку до минимума воспользовались не во всех субъектах.

Региональные власти вправе предоставить и налоговые каникулы. То есть сделать для них налоговую ставку 0 процентов. Такой льготой вправе воспользоваться те коммерсанты, которые зарегистрировались впервые и ведут деятельность в определенных сферах. Например, если они заняты производством, социальной сфере, науке или оказывают бытовые услуги населению.

Если вы платите налог с разницы между доходами и расходами, то ставка налога составит 15 процентов. В главе НК "УСН" предусмотрено, что региональные власти вправе также ее понизить.

Расчет налога по главе 26.2 НК РФ "УСН"

Единый налог (авансовые платежи) согласно главе "Упрощенная система налогообложения" НК РФ рассчитывайте нарастающим итогом с начала года по формуле:

- если УСН-налог вы платите с доходов:

- если УСН-налог вы платите с разницы между доходами и расходами

Доходы по главе НК РФ "УСН"

Доходы, полученные за год (отчетный период), определяйте по правилам статей 346.15 и 346.17 главы "Упрощенная система налогообложения" (Налоговый кодекс, глава 26.2).

Налогом при использовании упрощенной системы налогообложения облагаются поступления от реализации готовой продукции, продажи товаров, работ или услуг, а также имущественных прав. В статье 249 НК РФ есть перечень таких доходов. Налогом облагают и многие внереализационные доходы. Их состав есть в статье 250 Налогового кодекса РФ. Это установлено пунктом 1 статьи 346.15, пунктом 1 статьи 248 Налогового кодекса РФ.

Те поступления, которые под названные выше категории не подпадают, налогом не облагаются. Дополнительно к этому есть виды доходов, освобожденных от налогообложения на упрощенке.

К доходам от реализации, с которых рассчитывают УСН при упрощенке, относят выручку от реализации:

- продукции (работ, услуг), которые произведены организацией;

- товаров купленных для перепродажи, а также других видов собственного имущества (например, основных средств, нематериальных активов, материалов и т. д.);

- имущественных прав.

Такие правила предусмотрены главой НК РФ "Упрощенная система налогообложения" (пункт 1 статьи 346.15).

В доходы от реализации включите также авансы, полученные в счет предстоящей поставки товаров (работ, услуг). Дело в том, что при упрощенке доходы считают по кассовому методу. А полученные авансы могут не включать в базу только те компании, которые используют метод начисления (п. 1 ст. 346.15, подп. 1 п. 1 ст. 251 НК РФ).

Расходы по главе НК РФ "УСН"

Перечень расходов на которые уменьшаются доходы при расчете УСН налога есть в статье 346.16 НК РФ. Он является исчерпывающим. То есть организация не вправе учитывать те расходы, которые в этом перечне отсутствуют. Но из этого правила есть исключения. Минфин разрешает отражать некоторые виды расходов, которые в этом перечне не поименованы.

Например, допустимо учесть расходы и на штатного бухгалтера, и на внешнего. Компания обязана вести бухгалтерский учет. Руководитель вправе нанять бухгалтера или поручить подготовку отчетов другой организации либо физическому лицу (ч. 3 ст. 7 Федерального закона от 06.12.11 № 402-ФЗ).

Если нанимаете внештатного бухгалтера, учитывайте все затраты на его услуги: учет, консультирование и др. Сохраняйте договор и акты выполненных работ (подп. 15 п. 1 ст. 346.16 НК РФ).

Также вы вправе учесть расходы на кондиционеры. Они хоть и не поименованы в перечне, но Минфин считает, что они обоснованы. Организация обязана обеспечить нормальные условия труда для работников в помещениях (ст. 212 ТК РФ, п. 6.10 СанПиН 2.2.4.548-96, утв. постановлением Госкомсанэпиднадзора РФ от 01.10.96 № 21). А кондиционеры – это часть таких условий.

Затраты на покупку и ремонт кондиционеров можно учесть как материальные (подп. 5 п. 1 ст. 346.16, подп. 6 п. 1 ст. 254 НК РФ).

Налоговый вычет по главе НК РФ "УСН"

Гл. 26.2 НК РФ "Упрощенная система налогообложения" предусматривает, что плательщики УСН-налога с доходов могут уменьшить его размер (или авансовый платеж за отчетный период) на сумму налогового вычета. Вычет состоит из 3 составляющих.

1. Страховые взносы (в пределах начисленных сумм) перечисленные за тот период, за который начислен единый налог или авансовый платеж. В эту сумму могут быть включены взносы за предыдущие периоды (например, за 2019 год), но перечисленные в фонд фонды в отчетном периоде (например, в 2010 году).

2. Взносы по личному страхованию в работников на случай их болезни. Этот вид затрат учитывается в составе вычета, только если договоры на страхование заключены с организациями, имеющими соответствующие лицензии. А страховые выплаты не превышают размера пособий по временной нетрудоспособности, рассчитанного по статье 7 Закона от 29.12.2006 No 255-ФЗ.

3. Больничные пособия за первые три дня нетрудоспособности в части, не покрытой страховыми выплатами по договорам, личного страхования. Такой порядок предусмотрен пунктом 3.1 статьи 346.21 НК и разъяснен в письмах Минфина от 01.02.2016 No 03-11-06/2/4597, от 29.12.2012 No 03-11-09/99.

Больничное пособие не уменьшайте на исчисленный НДФЛ (письмо Минфина от 11.04.2013 No 03-11-06/2/12039). Доплаты к больничному пособию до фактического среднего заработка сотрудника не учитывайте. Эти суммы пособием не являются (ст. 7 Закона от 29.12. 2006 No 255-ФЗ).

По общему правилу размер вычета не может превышать 50 процентов от УСН-налога (авансового платежа).

Пример

Организация "Альфа" применяет УСН режим, рассчитывает платеж с доходов. За I квартал текущего года организация начислила:Авансовый платеж по упрощенке – в размере 48 000 Ᵽ;

- взносы на обязательное пенсионное (медицинское) страхование – 12 500 Ᵽ (отражены в расчете по страховым взносам за I квартал);

- взносы на обязательное социальное страхование и страхование от несчастных случаев и профзаболеваний – 5000 Ᵽ (отражены в форме-4 ФСС за I квартал);

- взносы на добровольное страхование сотрудников на случай временной нетрудоспособности (по договорам, условия которых соответствуют требованиям подп. 3 п. 3.1 ст. 346.21 НК) – 6000 Ᵽ;

- больничные пособия за первые три дня нетрудоспособности сотрудникам, в отношении которых не были заключены договоры добровольного страхования, 2500 Ᵽ (отражены в расчете по страховым взносам за I квартал).1) взносов на обязательное пенсионное (медицинское) страхование:

За январь, февраль и март текущего года – 12 500 Ᵽ;

- за декабрь предыдущего года – 3500 Ᵽ (отражены в расчете взносов за предыдущий год);2) взносов на обязательное социальное страхование и страхование от несчастных случаев и профзаболеваний:

За январь и февраль – 2700 Ᵽ;

- за декабрь предыдущего года – 1400 Ᵽ (отражены в форме-4 ФСС за предыдущий год);3) взносов на добровольное страхование сотрудников на случай временной нетрудоспособности – 6000 Ᵽ;

4) больничных пособий сотрудникам за первые три дня нетрудоспособности – 2500 Ᵽ

Предельная величина вычета за I квартал составляет 24 000 Ᵽ (48 000 Ᵽ × 50%).

В общую сумму расходов, которые могут быть предъявлены к вычету за I квартал, включаются:

Взносы на обязательное пенсионное (медицинское) страхование, уплаченные в период с 1 января по 31 марта текущего за I квартал текущего года и за декабрь предыдущего года (в пределах сумм, отраженных в отчетности по страховым взносам), в размере 16 000 Ᵽ (12 500 Ᵽ + 3500 Ᵽ);

- взносы на обязательное социальное страхование и на страхование от несчастных случаев и профзаболеваний, уплаченные в период с 1 января по 31 марта текущего года за I квартал текущего года и за декабрь предыдущего года (в пределах сумм, отраженных в отчетности по страховым взносам), в размере 4100 Ᵽ (2700 Ᵽ + 1400 Ᵽ);

- взносы на добровольное страхование сотрудников на случай временной нетрудоспособности в размере – 6000 Ᵽ;

- больничные пособия сотрудникам за первые три дня нетрудоспособности в размере фактически выплаченных сумм (без уменьшения на НДФЛ) – 2500 ⱣОбщая сумма расходов, которые могут быть предъявлены к вычету за I квартал, составляет 28 600 Ᵽ (16 000 Ᵽ + 4100 Ᵽ + 6000 Ᵽ + 2500 Ᵽ). Она превышает предельную величину вычета (28 600 Ᵽ > 24 000 Ᵽ). Поэтому авансовый платеж за I квартал бухгалтер "Альфы" начислил в размере 24 000 Ᵽ

В дополнение к трем видам вычета, которые предусмотрены для всех плательщиков единого платежа, организации и предприниматели, занимающиеся торговлей, могут его уменьшать на торговый сбор. Что для этого нужно?

Во-первых, организация или предприниматель должны быть поставлены на учет в качестве плательщика торгового сбора. Если плательщик перечисляет торговый сбор не по уведомлению о постановке на учет, а по требованию инспекции, пользоваться вычетом запрещено.

Во-вторых, торговый сбор должен быть уплачен в бюджет того же региона, в который зачисляется платеж по спецрежиму. Главным образом, это требование касается организаций и предпринимателей, которые занимаются торговлей не там, где они состоят на учете по местонахождению (месту жительства).

Например, предприниматель, который зарегистрирован в Московской области и торгует в Москве, не сможет уменьшить платеж на сумму торгового сбора. Ведь торговый сбор в полном объеме зачисляется в бюджет Москвы (п. 3 ст. 56 БК), а единый УСН платеж – в бюджет Московской области (п. 6 ст. 346.21 НК, п. 2 ст. 56 БК).

В-третьих, торговый сбор должен быть уплачен в региональный бюджет именно в том периоде, за который начислен УСН платеж. Торговый сбор, уплаченный по окончании этого периода, можно принять к вычету только в следующем периоде. Например, торговый сбор, уплаченный в январе 2019 года по итогам IV квартала 2018 года, уменьшит его сумму за 2019 год. Принимать его к вычету за 2018 год нельзя.

В-четвертых, УСН платеж нужно определить отдельно:

- по торговой деятельности, в отношении которой организация (предприниматель) платит торговый сбор;

- по остальным видам предпринимательской деятельности по которым сбор не платиться.

Фактически уплаченный торговый сбор уменьшает только первую сумму. То есть ту часть платежа, которая начислена с доходов от торговой деятельности. Поэтому, если вы занимаетесь несколькими видами предпринимательской деятельности, следует вести раздельный учет доходов от деятельности, облагаемой торговым сбором, и доходов от другой деятельности. Это подтверждают письма Минфина от 18.12.2015 No 03-11-09/78212 (направлено инспекциям письмом ФНС от 20.02.2016 No СД-4-3/2833) и от 23.07.2015 No 03-11-09/42494.

Раздельный учет ведите в бухгалтерской программе или оформляйте бухгалтерскими справками

Расчет УСН - налога

Сумму единого налога (авансового платежа), начисленную с учетом вычетов, организация должна перечислить в бюджет за весь налоговый (отчетный) период. При этом ее можно уменьшить на сумму авансовых платежей, начисленных по итогам предыдущих отчетных периодов. В связи с этим по итогам года (очередного отчетного периода) у организации может сложиться сумма платежа не к доплате, а к уменьшению. Например, такое возможно, если уровень доходов к концу года снизится, а сумма вычетов увеличится.

Изменения в УСН

Лимит доходов за 9 месяцев, который позволяет перейти на спецрежим, в 2019 году составляет 112,5 млн. На коэффициент дефлятор этот показатель не корректируют. Применяется и увеличенный лимит стоимости основных средств, исходя из которого компания могла переходить на этот спецрежим. Если раньше он составлял 100 млн. Ᵽ, то теперь этот показатель равен 150 млн.

Глава 26.2 НК РФ Упрощенная система налогообложения

Комментарии к главе 26.2 Налогового кодекса РФ — Упрощенная система налогообложения

УСН - упрощенная система налогообложения

Применение упрощенной системы налогообложения (УСН) для физических и юридических лиц позволяет существенно упростить налоговую отчётность с одновременным понижением размеров уплачиваемых налогов. Согласно мнению экспертов, именно упрощенная система налогообложения в 2017 году стала самым популярным форматом осуществления коммерческой деятельности предпринимателей и организаций. Однако стоит учитывать, что такая форма налогообложения имеет свои ограничения, а некоторых случаях является экономически невыгодной схемой. В любом случае, прежде чем перейти на УСН с общей системы налогообложения, ЕНВД или с патента, необходимо взвесить все «за» и «против».

Преимущества упрощенной системы налогообложения

Как гласит Налоговый Кодекс РФ, УСН позволяет консолидировать все налоги в едином платеже, исчисляемом согласно результатам деятельности в конкретном налоговом периоде. Применение упрощенной системы налогообложения сопровождается следующими положительными моментами:

- возможность выбора из двух вариантов налогообложения «Доходы» и «Доходы, уменьшенные на величину расходов»;

- отсутствие необходимости ведения бухгалтерской отчётности (только для индивидуальных предпринимателей);

- более низкие налоговые ставки;

- возможность вычета из полученного дохода суммы уплаченных страховых взносов (при использовании схемы «Доходы минус расходы»);

- отсутствие необходимости доказательства обоснованности указанных расходов при камеральных проверках;

- возможность снижения налоговой ставки региональными законодательными актами;

- редкость выездных налоговых проверок

Уплата НДС при этой системе налогообложения необходима только в случае ввоза продукции на внутренний рынок РФ. Декларации в рамках упрощённой системы налогообложения подаются юридическими лицами до 31 марта и частными предпринимателями - до 30 апреля.

Разъяснения по УСН

- для обществ с ограниченной ответственностью все налоговые выплаты должны осуществляться исключительно безналичными расчётами;

- необходимо документальное подтверждение расходов, вычитаемых из дохода;

- наличие ограничений на расходы, на которые можно уменьшать базу налогообложение (перечень в ст. 346.16 НК РФ).

- необходимость ведения бухгалтерского учёта юридические лицами;

- низкая вероятность официального партнёрства с индивидуальными предпринимателями и организациями, которые являются плательщиками НДС;

- необходимость своевременной уплаты авансовых платежей согласно данным Книги учёта расходов и доходов;

- требование ведения кассовых операций согласно пункту 4

- определённые НК РФ для УСН ограничения:

- для индивидуальных предпринимателей: количество персонала должно быть менее 100 человек, доход менее 1,5 млн. рублей, остаточная стоимость основных средств менее 150 млн. рублей.

- для коммерческих организаций (ООО и т.д.): отсутствие филиалов, долевое участие других компаний не более 25%. Для перехода на УСН существует ограничение доходов за последние 9 месяцев деятельности - 112,5 млн. рублей.

И ещё один важный момент – применять УСН не могут организации и предприятия, перечисленные в реестре (3) НК РФ. При переходе на упрощённую систему налогообложения организация или индивидуальный предприниматель обязаны уведомить налоговые органы в установленном порядке и в установленные сроки, определенные в пунктах 1 и 2 .

Упрощенная система налогообложения в 2017 году неизбежно будет продолжать законодательную эволюцию с учётом общественного мнения и судебной практики налоговых споров.

Единый налог при УСН платят компании и предприниматели, которые добровольно перешли на «упрощенку». Для объекта налогообложения «доходы» ставка равна 6%. Для объекта налогообложения «доходы минус расходы» ставка равна 15%. Данный материал, который является частью цикла «Налоговый кодекс «для чайников»», посвящен главе 26.2 НК РФ «Упрощенная система налогообложения». В этой статье доступно, простым языком рассказано о порядке расчета и уплаты единого «упрощенного» налога, об объектах налогообложения и налоговых ставках, а также о сроках представления отчетности. Обратите внимание: статьи из этого цикла дают только общее представление о налогах; для практической деятельности необходимо обращаться к первоисточнику — Налоговому кодексу Российской Федерации

Кто может применять УСН

Российские организации и индивидуальные предприниматели, которые добровольно выбрали УСН и у которых есть право применять данную систему. Компании и предприниматели, не изъявившие желания перейти на «упрощенку», по умолчанию применяют другие системы налогообложения. Иными словами, переход на уплату единого «упрощенного» налога не может быть принудительным.

Какие налоги не нужно платить при применении УСН

В общем случае организации, перешедшие на «упрощенку», освобождаются от и налога на имущество. Индивидуальные предприниматели — от НДФЛ и налога на имущество физлиц. Кроме того, и те и другие не платят налог на добавленную стоимость (за исключением НДС при импорте). Прочие налоги и сборы нужно платить в общем порядке. Так, «упрощенцы» должны делать платежи на обязательное страхование с зарплаты сотрудников, удерживать и перечислять НДФЛ и пр.

Однако из общих правил есть и исключения. Так, с 1 января 2015 года некоторым «упрощенцам» нужно платить налог на имущество. С указанной даты освобождение от уплаты этого налога не распространяется на объекты недвижимости, в отношении которых база по налогу на имущество определяется как кадастровая стоимость. К такому имуществу можно отнести, например, торговую и офисную недвижимость (п.1 ст. 378.2 НК РФ, п.3 ст. 346.11 НК РФ).

Где действует «упрощенная» система

На всей территории Российской Федерации без каких-либо региональных или местных ограничений. Правила перехода на УСН и возврата на другие системы налогообложения одинаковы для всех российских организаций и предпринимателей независимо от местонахождения.

Кто не вправе перейти на УСН

Организации, открывшие филиалы, банки, страховщики, бюджетные учреждения, ломбарды, инвестиционные и негосударственные пенсионные фонды, микрофинансовые организации, а также ряд других компаний.

Кроме того, «упрощенка» запрещена компаниям и предпринимателям, производящим подакцизные товары, добывающим и продающим полезные ископаемые, работающим в сфере игорного бизнеса, либо перешедшим на уплату единого сельхозналога.

Ограничения по численности работников, стоимости основных средств и доле в уставном капитале

Не вправе переходить на упрощенную систему организации и ИП, если средняя численность работников превышает 100 человек. Запрет на переход действует также для компаний и предпринимателей, у которых остаточная стоимость основных средств более 150 миллионов рублей.

Кроме того, в общем случае нельзя применять УСН предприятиям, если доля участия в них других юридических лиц больше, чем 25 процентов.

Как перейти на УСН

Организации, не относящиеся к вышеперечисленным категориям, могут перейти на УСН, если их доходы за период с января по сентябрь не превысили 112,5 миллионов рублей. В случае выполнения данного условия нужно подать уведомление в налоговую инспекцию не позднее 31 декабря, и с января следующего года можно применять «упрощенку». После 2019 года указанный лимит нужно будет умножать на коэффициент-дефлятор.

Предприниматели, не относящиеся к вышеперечисленным категориям, могут перейти на УСН вне зависимости от величины доходов за текущий год. Для этого им нужно подать уведомление в налоговую инспекцию не позднее 31 декабря, и с января следующего года ИП получит возможность применять упрощенную систему налогообложения.

Вновь созданные предприятия и вновь зарегистрированные ИП вправе применять упрощенную систему с даты постановки на учет в налоговой инспекции. Для этого необходимо подать уведомление не позднее 30 календарных дней с даты постановки на налоговый учет.

Организации и ИП, переставшие быть налогоплательщиками ЕНВД, могут перейти на «упрощенку» с начала того месяца, в котором была прекращена их обязанность по уплате единого «вмененного» налога. Для этого необходимо подать уведомление не позднее 30 календарных дней со дня прекращения обязанности по уплате ЕНВД.

Нарушение сроков подачи заявления на применение УСН лишает компанию или предпринимателя права на применение упрощенной системы.

Как долго нужно применять «упрощенку»

Налогоплательщик, перешедший на УСН, должен применять ее до конца налогового периода, то есть по 31 декабря текущего года включительно. До этого времени добровольно отказаться от УСН нельзя. Сменить систему по собственному желанию можно только с 1 января следующего года, о чем нужно письменно уведомить налоговую инспекцию.

Досрочный переход с упрощенной системы возможен только в случаях, когда компания или предприниматель в течение года потеряли право на «упрощенку». Тогда отказ от данной системы является обязательным, то есть не зависит от желания налогоплательщика. Это происходит, когда доходы за квартал, полугодие, девять месяцев или год превышают 150 миллионов рублей (после 2019 года указанное значение нужно будет умножать на коэффициент-дефлятор). Также право на УСН теряется, когда перестают выполняться критерии по численности работников, стоимости основных средств или доле в уставном капитале. Помимо этого, право на «упрощенку» теряется, если организация в середине года попадает в «запретную» категорию (например открывает филиал или начинает производить подакцизные товары).

Прекращение применения «упрощенки» происходит с начала того квартала, в котором утрачено право на нее. Это значит, что предприятие или ИП начиная с первого дня такого квартала должны пересчитать налоги по иной системе. Пени и штрафы в этом случае не начисляются. Кроме того, при утрате права на упрощенную систему, налогоплательщик должен письменно известить налоговую инспекцию о переходе на иную систему налогообложения в течение 15 календарных дней по окончании соответствующего периода: квартала, полугодия, девяти месяцев или года.

Если налогоплательщик перестал заниматься деятельностью, в отношении которой он применял упрощенную систему, то в течение 15 дней он должен уведомить об этом свою инспекцию.

Объекты «УСН доходы» и «УСН доходы минус расходы». Ставки налога

Налогоплательщик, перешедший на упрощенную систему, должен выбрать один из двух объектов налогообложения. По сути это два способа начисления единого налога. Первый объект — это доходы. Те, кто его выбрали, суммируют свои доходы за определенный период и умножают на 6 процентов. Полученная цифра и есть величина единого «упрощенного» налога. Второй объект налогообложения — доходы, уменьшенные на величину расходов («доходы минус расходы»). Здесь величина налога рассчитывается как разница между доходами и расходами, умноженная на 15 процентов.

НК РФ дает регионам право устанавливать пониженную налоговую ставку в зависимости от категории налогоплательщика. Уменьшение ставки может быть введено как для объекта «доходы», так и для объекта «доходы минус расходы». Узнать, какие льготные ставки приняты в вашем регионе, можно в своей налоговой инспекции.

Выбрать объект налогообложения нужно еще до перехода на УСН. Далее выбранный объект применяется в течение всего календарного года. Затем, начиная с 1 января следующего года, можно поменять объект, предварительно уведомив об этом свою налоговую инспекцию не позднее 31 декабря. Таким образом, переходить с одного объекта на другой можно не чаще, чем один раз в год. Тут есть исключение: участники договора о совместной деятельности или договора доверительного управления имуществом лишены права выбора, они могут применять только объект «доходы минус расходы».

Как учесть доходы и расходы

Налогооблагаемыми доходами при УСН является выручка по основному виду деятельности (доходы от реализации), а также суммы, полученные от прочих видов деятельности, например от сдачи имущества в аренду (внереализационные доходы). Список расходов строго ограничен. В него входят все популярные статьи затрат, в частности, заработная плата, стоимость и ремонт основных средств, закупка товаров для дальнейшей реализации и так далее. Но при этом в перечне отсутствует такой пункт как «прочие расходы». Поэтому налоговики при проверках проявляют строгость и аннулируют любые затраты, которые прямо не упомянуты в списке. Все доходы и расходы следует учитывать в специальной книге, форма которой утверждена Министерством финансов.

При упрощенной системе применяется . Другими словами, доходы в общем случае признаются в момент поступления денег на расчетный счет или в кассу, а расходы — в момент, когда организация или ИП погасили обязательство перед поставщиком.

Как рассчитать единый «упрощенный» налог

Нужно определить налоговую базу (то есть сумму доходов, либо разность между доходами и расходами) и умножить ее на соответствующую налоговую ставку. Налоговая база рассчитывается нарастающим итогом с начала налогового периода, который соответствует одному календарному году. Другими словами, базу определяют в течение периода с 1 января по 31 декабря текущего года, затем расчет налоговой базы начинается с нуля.

Налогоплательщики, выбравшие объект «доходы минус расходы» должны сравнить полученную сумму единого налога с так называемым минимальным налогом. Последний равен одному проценту от доходов. Если единый налог, рассчитанный обычным способом, оказался меньше минимального, то в бюджет необходимо перечислить минимальный налог. В последующие налоговые периоды в составе расходов можно учесть разницу между минимальным и «обычным» налогом. К тому же те, для кого объектом являются «доходы минус расходы», могут перенести убытки на будущее.

Когда перечислять деньги в бюджет

Не позднее 25 числа месяца, следующего за отчетным периодом (кварталом, полугодием и девятью месяцами), нужно перечислить в бюджет авансовый платеж. Он равен налоговой базе за отчетный период, умноженной на соответствующую ставку, за минусом авансовых платежей за предшествующие периоды.

По окончании налогового периода необходимо перечислить в бюджет итоговую сумму единого «упрощенного» налога, причем для организаций и предпринимателей установлены разные сроки уплаты. Так, предприятия должны перевести деньги не позднее 31 марта следующего года, а ИП — не позднее 30 апреля следующего года. При перечислении итоговой величины налога следует учесть все авансовые платежи, сделанные в течение года.

К тому же налогоплательщики, выбравшие объект «доходы», уменьшают авансовые платежи и итоговую сумму налога на обязательные пенсионные и медицинские страховые взносы, взносы на обязательное страхование на случай временной нетрудоспосоности и в связи с материнством, на добровольное страхование на случай временной нетрудоспособности работников, а также на выплаты по больничным листам работников. При этом авансовый платеж или итоговую сумму налога нельзя уменьшить более чем на 50 процентов. В дополнение к этому, с 1 января 2015 года введена возможность уменьшения налога на полную сумму уплаченного торгового сбора.

Как отчитываться при УСН

Отчитываться по единому «упрощенному» налогу нужно один раз в год. Компании должны предоставить декларацию по УСН не позднее 31 марта, а предприниматели — не позднее 30 апреля года, следующего за истекшим налоговым периодом. Отчетность по итогам квартала, полугодия и девяти месяцев не предусмотрена.

Налогоплательщики, утратившие право на «упрощенку», должны предоставить декларацию не позднее 25 числа следующего месяца.

Компании и ИП, прекратившие заниматься деятельностью, подпадающей под «упрощенку», должны предоставить декларацию не позднее 25 числа следующего месяца.

Совмещение УСН с «вмененкой» или с патентной системой

Налогоплательщик вправе по одним видам деятельности начислять «вмененный» налог, а по другим — единый налог по УСН. Также возможен вариант, при котором предприниматель по одним видам деятельности применяет «упрощенку», а по другим — патентную систему налогообложения.

В этом случае необходимо вести раздельный учет доходов и расходов, относящихся к каждому из спецрежимов. Если это невозможно, то затраты следует распределять пропорционально доходам от видов деятельности, подпадающих под разные системы налогообложения.