Онлайн калькулятор страховых продуктов. Модели и методы оценки платежеспособности страховой компании с учетом инвестирования и перестрахования (на примере каско) яркова ольга николаевна Структура эмпирического исследования

3.3 Анализ проблем в страховании по КАСКО

В реалиях сегодняшней жизни автоКАСКО - это все то, что относится к целости и сохранности корпуса, т.е. "борта", автомобиля. Но на сегодняшний день существует ряд проблем по страхованию КАСКО, которые представлены в таблице 16.

Таблица16

Проблемы КАСКО - страхования и пути их решения

|

Проблемы Каско-страхования |

Пути решения проблем |

||

|

Инфляция, удорожание ремонта |

Рост тарифов |

||

|

Рост убыточности автострахования |

Активнее использовать франшизу и скорректировать условия полисов |

||

|

Нарушение страховщиками сроков выплаты компенсаций |

штрафовать компании за нарушение сроков выплаты компенсаций. |

||

|

Занижение размера страховой выплаты |

Разработка единой методики оценки ущерба |

||

|

Разъяснения Верховного суда касательно: запрета отказа от выплаты компенсации, если после угона водитель не предоставил страховой компании свидетельство о регистрации автомобиля, второй комплект ключей и другие документы на машину запрета отказа от выплаты компенсации, если автомобилем управляло лицо, не указанное в страховом полисе. |

Разработка стандартного каско и законодательное его закрепление; |

||

|

Рост судебных решений в пользу страхователей |

Ввести обязательную процедуру досудебного регулирования |

||

|

Рост мошенничества со стороны страхователей |

Переход страховщиков на: натуральную форму возмещения (ремонтные работы) в отличие от выплаты денежной компенсации |

||

|

Отсутствие законодательной четкой формулировки по срокам ремонтных работ и ответственности за его не исполнение |

Введение сроков ремонтных работ и ответственности за его не исполнение |

||

|

Наличие разногласий между страхователями и страховщиками в оценке ущерба; Право страховых компаний непосредственно влиять на величину определения размера ущерба, заключая договоры только с теми оценщиками (экспертами-техниками), которые согласны на их условия |

Любые институты и ведомства должны принимать любые решения касающиеся определения любой стоимости, только при полноправном участии экспертов саморегулируемых организаций оценщиков. Они должны стать полноправными субъектами любой деятельности, в том числе и законотворческой, связанной с определением стоимости. Предоставить потерпевшему право самостоятельно определять оценочную (экспертную) организацию, обязать страховые компании производить выплату по результатам оценки, предоставленной потерпевшим страховой компании, и предоставить право страховым компаниям оспаривать в суде результаты оценки только после произведенной ими выплаты. |

По данной таблице видно, что по страхованию КАСКО существует ряд различных проблем, которые все, на мой взгляд, являются очень важными т.к. они все в той или иной степени влияют на КАСКО - страхования, также в данной таблице уже представлены пути решения, для борьбы с данными проблемами.

Анализ деятельности страховой компании "Авеста"

Анализ тенденций и проблем страхования жизни в РФ

Добровольное страхование

С 1 января 2012 года в сфере обязательного медицинского страхования (ОМС) коренным образом изменилась система финансирования. В соответствии с Федеральным законом от 29 ноября 2010 г...

Исследование проблем управления пассивами коммерческих банков

Оценка управления пассивами коммерческих банков на примере КБ ОАО "Московский Кредитный Банк"

Рассмотрим основные проблемы осуществления пассивных банковских операций на современном этапе: 1. Общая декапитализация банковского сектора, вызванная ростом просроченной задолженности...

Проблемы развития банковской системы России

Прошедший межбанковский кризис показал, что российская банковская система все еще слаба. Хотя о кризисе уже можно говорить в прошедшем времени, но это не меняет существующего положения вещей в финансовой сфере...

Развитие страхования КАСКО в условиях жесткой конкуренции

Прошедший 2011 год был крайне непростым с точки зрения развития страхового рынка, поскольку ситуация на нем характеризовалась наличием разнонаправленных процессов. С одной стороны, имел место ряд позитивных моментов, в частности...

Развитие страхования КАСКО в условиях жесткой конкуренции

Структура страховых премий и выплат по федеральным округам в 2012 году приведена в таблице 6 и проиллюстрирована, на рис. 9,10. Таблица 6 Структура страховых премий и выплат по страхованию КАСКО по федеральным округам в 2012 году...

Развитие страхования КАСКО в условиях жесткой конкуренции

По данным Службы Банка России по финансовым рынкам, лицензию на добровольное страхование автомобиля имеют более двухсот российских страховых компаний. Тем не менее, финансовая устойчивость многих из них вызывает серьезные вопросы...

Составление прогноза развития Российского рынка акций. Теоретической и методологической основой для написания курсовой работы является: экономическая литература, работы российских исследователей, посвященные выявлению ключевых факторов...

Рынок акций в Российской Федерации. Современные тенденции и проблемы развития

Существующий в настоящее время в России рынок акций является типичным крупным развивающимся рынком. Он характеризуется, с одной стороны, высокими темпами позитивных количественных и качественных изменений...

Рынок ссудных капиталов, его виды и роль

Основная цель денежно-кредитной политики Республики Беларусь - содействие развитию всех секторов экономики, обеспечение внутренней и внешней устойчивости национальной денежной единицы...

Сравнительный анализ рынка страхования ответственности в России и за рубежом

В 2013 году мы назвали свое исследование «КАСКО дешевеет».

К сожалению, сегодня это кажется светлым сном. За последние 18 месяцев КАСКО подорожало на 35%, и это, увы, не предел. В третьем квартале 2014 года разгон цен только ускоряется.

Если динамика в 1 квартале 2014 года относительно 1 квартала 2013 года составила +16%, то за последние полгода рост цен составил еще столько же.

В чем же причина такого взлета цен, особенно после стабильных цен последних лет? Вся вина лежит на сильно затянутом принятии нового закона об ОСАГО, который, наконец, был принят в июле 2014 года, но непоправимый вред рынку КАСКО, к сожалению, уже нанесен.

Также подлила масла в огонь ситуации решение Верховного суда РФ, распространившее действие закона «О защите прав потребителей» на все виды автострахования, и несколько очень спорных решений, принятых им в судах.

Все это в итоге легло на плечи добросовестных покупателей КАСКО, которые в некоторых случаях на своем кармане ощутили двукратный рост цен.

Мы должны констатировать, что в течение последних 18 месяцев мы, как партнеры страховых компаний, получали целый ряд повышений тарифов, ужесточение правил страхования, а в некоторых регионах – на некоторые срезы марок/моделей авто – даже полномерный запрет на продажу полисов КАСКО.

В срезе страховых компаний наименее подорожавшими (в % от стоимости авто) оказались компании Согласие, Уралсиб и Альянс (РОСНО) с повышением цены до 30%. А в таких ведущих компаниях как Ингосстрах, АльфаСтрахование и Росгосстрах цены выросли более чем на 40%!

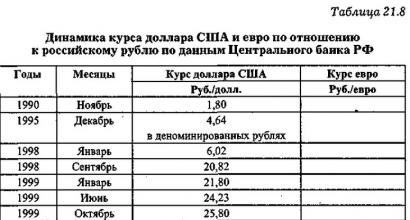

Данная таблица приводит динамику цен по городам России в 2014 году в сравнении с 2013 годом.

Если в большинстве крупнейших городов средний рост цен составил 10%, то в таких городах как Владивосток, Сочи и Ульяновск рост цен составил 50% и более.

Идет достаточно много обсуждений в правительстве о стимулировании рынка автомобилей, но при этом мало кто вспоминает, что именно несвоевременно принятый закон об ОСАГО стал одним из катализаторов коллапса на рынке автокредитования, который, по последним данным, упал на 50%. Обязательным условием при покупке автомобиля в кредит является страхование КАСКО. А расходы по КАСКО составляют 20-30% всей кредитной нагрузки для 2-3 летних кредитов, даже для опытных водителей. А для молодых и все 30-50%. Увеличение цен на КАСКО, таким образом, является еще одной из причин падения автомобильного рынка.

Один из ведущих страховщиков страны ввел дополнительный надбавочный коэффициент размером 15%, только за факт того, что страхуемый автомобиль является кредитным и страхуется без франшизы. Такая надбавка за страхование КАСКО кредитного автомобиля уже является практически повсеместной практикой, тем самым делая автокредит еще более непривлекательным для покупателя.

Мы исследовали практику возможности применения франшизы при страховании КАСКО (что дает экономию в цене КАСКО в 20-40%) от 30 ведущих банков. У более чем половины этих банков стоит прямой запрет на франшизу по КАСКО при выдаче кредита на авто, что увеличивает стоимость КАСКО на кредитный автомобиль относительного франшизного до 50%! И только 9 из 30 банков разрешают применение франшизы в более или менее комфортных рамках.

Moneymatika всегда рекомендует своим клиентам КАСКО с франшизой, так как наряду с 20-30% экономией франшиза позволяет не обращаться в страховую по мелким убыткам, тем самым экономя свое время и улучшая страховую историю клиента и, как следствие, дает возможность получить более выгодные условия при покупке КАСКО на следующий год.

Мы также видим, что страховые компании тоже начинают требовать обязательное применение франшизы для наиболее рисковых срезов клиентов (по возрасту и по убыточности марок/моделей авто). И нежелание банков идти навстречу к клиенту в этом вопросе тем более нас удивляет. Напоминаем, что в большинстве европейских стран применение франшизы является чуть ли не обязательным условием при страховании КАСКО!

В результате удорожания цен объемы продаж на рынке страхования начинают падать. В стремлении идти навстречу к клиенту, сохранив при этом экономику бизнеса, страховые компании начинают все активнее предлагать новый вид КАСКО – экономичное КАСКО! Суть продукта заключается в том, что клиент при покупке КАСКО платит только первые 50-55% полной стоимости полиса, а остальная часть платится в виде франшизных платежей только при наступлении страхового случая. Получается, что если в течение периода страховки (обычно 1 год) страховой случай не наступает, то клиент экономит до 50% средств. Примеры таких продуктов – АльфаСтрахование «КАСКО 50х50+» и Росгосстрах пакет «Эконом». Мы рекомендуем эти продукты.

КАСКО для молодого водителя, до 25 лет, более чем в 2 раза дороже КАСКО для опытного водителя в возрасте свыше 40 лет! И максимальный рост цен за год – 20% – пришелся именно на категорию самых молодых водителей. Им при страховании КАСКО приходится уже довольно часто платить шестизначные суммы в рублях.

При этом наименее чувствительным оказался рост цен для опытных водителей в возрасте старше 30 лет – всего 6-8%, что в разы меньше средней динамики по году.

Существует мнение, что самое дорогое КАСКО на авто будет в первый год его страхования. В последующие годы автомобиль дешевеет, и платить по КАСКО нужно будет уже меньшие суммы. Это не совсем правильное суждение – страховщики постепенно повышают тарифы КАСКО на взрослеющие автомобили и, по статистике, в первые 5 лет КАСКО на данный автомобиль обойдется примерно в одну и ту же сумму, даже несмотря на то, что за это время автомобиль теряет 30-60% своей стоимости.

А вот после 5-летнего возраста страхование авто становится очень накладным удовольствием. Несмотря на низкую остаточную стоимость авто, абсолютная цена на КАСКО начинает буквально взлетать, и на 8-9 годы страхования составит 20% от стоимости авто, что в 3 раза дороже страховки нового автомобиля в % от стоимости авто! Страховые компании до сих пор не могут предложить интересные варианты страховок для таких автомобилей. То, что предлагается, обложено большим количеством условий, из-за чего не очень привлекательно. А автомобили старше 10 лет не берется страховать уже практически ни одна компания.

Вам не повезло вдвойне, если вы обнаружили модель своего авто в этой таблице. Тут приведены 30 наиболее подорожавших марок/моделей авто среди 200 наиболее популярных. Так, владельцу автомобиля Lexus GS придется раскошелиться на 150.000-200.000 рублей при покупке страховки КАСКО, что будет на 50% дороже, чем в прошлом году!

В нашей практике уже имеются достаточно много случаев, когда клиенты чуть ли не теряют сознание или начинают громко возмущаться, узнав, что цена продления страховки, даже при безубыточной езде, оказывается в два раза выше, чем в прошлом году.

В этой таблице мы привели динамику цен КАСКО на 30 наиболее популярных марок/моделей автомобилей. В таблице сравнены средние цены в 2014 году относительно средних цен 2013 года. Но учтите, как мы и говорили в самом начале исследования, цены в 3кв 2014 выше цен 18-месячной давности на все 30%.

Введение 3

Глава 1 Теоретико-методологические и нормативно-правовые основы страхования КАСКО в системе транспортного страхования 7

1.1.Понятие, виды и особенности транспортного страхования в РФ 7

1.2. Нормативно-правовые основы регулирования автострахования в РФ 14

1.3. Классификация рисков автострахования в РФ и за рубежом на примере КАСКО 18

Глава 2 Сравнительный анализ отечественного и зарубежного опыта автострахования 24

2.1.Генезис автострахования отечественный и зарубежный опыт 24

2.2.Сравнительный анализ страхования гражданской ответственности владельцев транспортных средств в ЕС и России 30

2.3.Анализ динамики и тенденций развития рынка автострахования в РФ 39

Глава 3 Оценка проблем и перспектив развития страхования КАСКО 44

3.1 Проблемы развития КАСКО 44

3.2 Перспективы развития страхового продукта КАСКО 53

Заключение 60

Литература и нормативный материал 63

Введение

Актуальность темы исследования определяется значимостью страхования и проблемами правового регулирования данной сферы деятельности.

Страховая деятельность, имея длительную историю, на протяжении многих столетий знавала значимую роль в развитии экономики, предпринимательства, стабилизации гражданского оборота. Развитие страхового рынка в России имеет сегодня большое значение, как с экономической, так и с правовой точки зрения.

Исследование проблем страхового рынка и правового регулирования страхования сегодня в нашей стране является одной их актуальных тем. Представители правовой и экономической науки обращают внимание на тот факт, что страхование не занимает должное ему положение в системе экономики, не развивается в соответствии с потребностями рынка, что связано как с проблемами правового регулирования, так и недостаточной государственной его поддержкой.

Страховые компании несут большие финансовые потери из-за кризиса экономики и банкротства застрахованных субъектов. Развитию препятствует и неадекватное регулирование, в том числе и порождающее проблемы правоприменительной практики, касающиеся таких вопросов как определения статуса страховых компаний, предмета договора страхования, объема и порядка выплат и т.д.

Необходимость решения данных практических и теоретических вопросов и определяет актуальность темы данного исследования.

Актуальность добровольного страхования автотранспортных средств связана с глубокими экономическими и социальными изменениями, происходящими в обществе в связи с массовой автомобилизацией, ростом парка автомобилей и интенсивности дорожного движения, а также значительными материальными затратами в результате дорожно-транспортных происшествий, что является одной из основных причин смертности населения. При этом уровень аварийности при ДТП и тяжесть последствий достаточно высока в сравнении со странами с развитой экономикой. Не смотря на это, рынок транспортного страхования вообще и добровольного автострахования в частности, не занимает той доли экономического рынка, как в развитых странах.

В таких промышленно развитых государствах как США, следствием увеличения количества автотранспортных средств и интенсивности движения на дорогах, стал стремительный рост страховых платежей по автотранспортному страхованию, большая часть которых приходится на страхование каско автотранспортных средств.

В России страхование каско автотранспортный средств также занимает заметное местное среди других подвидов имущественного страхования, но его организация и правовое регулирование связаны с определенными проблемами законодательного, правоприменительного, социального, экономического и организационного характера, требующих основательного научного исследования.

Проблемами правового регулирования страховой деятельности занимались ученые как дореволюционного, так и советского периода развития правовой науки. Сегодня данной теме посвящают свои труды такие авторы как А.М. Авакян, Е.А. Ермолаев, С.В. Дедиков и др. Транспортное страхование исследовал в своем моногрфическом труде С.А. Авсеев. Непосредственно каско работы посвятили такие авторы как Д.Е. Калугин, А.Н. Копыролин, М.М. Ненашев, С.А. Шикова и др.

Не смотря на значимость проводимых исследований, многие вопросы, как теории, так и практики остаются не решенными.

Целью работы является анализ правового регулирования и практики применения транспортного страхования.

Для реализации этой цели были поставлены следующие задачи:

— рассмотреть понятие, виды и особенности транспортного страхования в РФ

— рассмотреть нормативно-правовые основы регулирования автострахования в РФ

— рассмотреть классификацию рисков автострахования в РФ и за рубежом на примере КАСКО

— провести анализ генезиса автострахования в отечественной и зарубежной практике

— провести сравнительный анализ страхования гражданской ответственности владельцев транспортных средств в ЕС и России

— провести анализ динамики и тенденций развития рынка автострахования в РФ

— дать оценку проблем и перспектив развития страхования КАСКО

Объектом исследования являются общественные отношения в сфере транспортного страхования.

Предмет исследования – нормы действующего законодательства, регулирующие отношения в исследуемой сфере.

Методы исследования. Методологическую основу исследования составили философские, общенаучные, специально-юридические и теоретико-методологические средства и приемы познания явлений и процессов. В частности, с помощью диалектического метода исследовались определение понятия, сущность и элементы транспортного страхования, договора страхования каско автотранспортных средств. С помощью формально-логического метода исследовались нормы действующего законодательства, регулирующих договор страхования каско автотранспортных средств, и практика их применения; при помощи сравнительно-правового метода — регулирование этого договора в Российской Федерации и зарубежных странах. Этапы становления и развития договора страхования каско автотранспортных средств были рассмотрены с помощью исторического метода. Использование системно-функционального метода позволило определить содержание договора страхования каско автотранспортных средств. В ходе изучения судебной практики и договорной работы страховщиков был применен эмпирический метод исследования.

Структура работы. Работа состоит из трех глав, разделенных на шесть параграфов, введения, заключения и списка используемых источников литературы и нормативного материала.

Список литературы

1. «Конституция Российской Федерации» (принята всенародным голосованием 12.12.1993) (с учетом поправок, внесенных Законами РФ о поправках к Конституции РФ от 30.12.2008 N 6-ФКЗ, от 30.12.2008 N 7-ФКЗ, от 05.02.2014 N 2-ФКЗ, от 21.07.2014 N 11-ФКЗ)

2. Гражданский кодекс Российской Федерации (часть первая) (статьи 1 — 453) (в ред от 29.12.2017) // Российская газета, N 238-239, 08.12.1994

3. Гражданский кодекс Российской Федерации (часть вторая) (статьи 454 — 1109) (в ред. От 18.04.2018) // Собрание законодательства Российской Федерации N 5, 29.01.96, ст.410

4. «Уголовный кодекс Российской Федерации» от 13.06.1996 N 63-ФЗ

(ред. от 23.04.2018, с изм. от 25.04.2018)

5. Об организации страхового дела в Российской Федерации (в ред. От 28.01.2018) /

Российская газета N 6, 12.01.93

6. Об обязательном страховании гражданской ответственности владельцев транспортных средств Федеральный закон от 25.04.2002 N 40-ФЗ (ред. от 25.09.2017) // Собрание законодательства Российской Федерации, N 18, 06.05.2002, ст.1720

7. Об утверждении Правил обязательного страхования гражданской ответственности владельцев транспортных средств» «Положение о правилах обязательного страхования гражданской ответственности владельцев транспортных средств: Постановление Правительства РФ от 07.05.2003 N 263 (ред. от 26.08.2013) (утв. Банком России 19.09.2014 N 431-П) (ред. от 24.05.2015) (Зарегистрировано в Минюсте России 01.10.2014 N 34204) // Российская газета, N 87, 13.05.2003

8. Об утверждении страховых тарифов по обязательному страхованию гражданской ответственности владельцев транспортных средств, их структуры и порядка применения страховщиками при определении страховой премии: Постановление Правительства РФ от 08.12.2005 N 739 (ред. от 01.12.2012) // Российская газета, N 284, 16.12.2005

Судебная практика

9. Постановление Пленума Верховного Суда РФ от 27.06.2013 N 20 «О применении судами законодательства о добровольном страховании имущества граждан» // СПС Консультант Плюс

10. Апелляционное определение Московского городского суда от 16.12.2013 по делу N 11-31444.

11. Определение Московского городского суда от 26.03.2014 N 4г/3-2435/14 // СПС Консультант Плюс

12. Апелляционное определение Московского городского суда от 16.12.2013 по делу N 11-31444 // СПС Консультант Плюс

13. Апелляционное определение Московского городского суда от 28.01.2014 по делу N 11-5531 // СПС Консультант Плюс

14. Апелляционное определение Липецкого областного суда от 28.01.2013 по делу N 33-187/2013// СПС Консультант Плюс

15. Решение по делу 33-7498/2015 (07.05.2015, Верховный Суд Республики Башкортостан (Республика Башкортостан))

16. Материалы судебной практики Алтайского краевого суда за 1 квартал 2013 года. // СПС Консультант Плюс

17. Апелляционное определение Красноярского краевого суда от 12.12.2016 по делу N 33-10471/2016 // СПС Консультант Плюс

18. Определение ВС РФ № 11-КГ15-25 от 01.09.2015 г. // СПС Консультант Плюс

19. Определение Мосгорсуда № 4г/1-13782 от 30.11.2016 г. // СПС Консультант Плюс

Литература

20. Александрова М.М. Экономический интерес как основа развития страховых отношении // финансы и кредит №27, 2012г. с 61

21. Алексеев С.В. Правовые аспекты личного страхования // Экономика, право, управление. — М.: Юрист, 2014, № 2. — С. 5-9

22. Антипов А.В. Теоретические вопросы формулирования понятий «страховая деятельность» и «субъекты страхового дела» // Пермский конгресс ученых-юристов: тезисы докладов международной научно-практической конференции (г. Пермь, Пермский университет, 22 октября 2010 г.). — Пермь, 2010. — С. 171-174

23. Веселков А.А. Сравнительный обзор законодательства об обязательном страховании гражданской ответственности владельцев транспортных средств стран Восточной и Центральной Европы (основания для отказа в страховой выплате) // Страховое право. — М.: Анкил, 2004, № 3. — С. 39-46

24. Горевой Е.Д. К вопросу о понятии и экономической природе страхования // Ценности и нормы правовой культуры: сборник научных статей международного круглого стола, посвященного дню рождения И.А. Ильина, русского философа и юриста. — Курск, 2011. — С. 217-222

25. Гражданско-правовой договор личного страхования: монография / Авакян А.М. — Краснодар: Кубан. гос. ун-т, 2014. — 149 c.

26. Еремин М.А. Автострахование: до и после наступления страхового случая // Правовая защита частных и публичных интересов: сборник статей международной научно-практической конференции студентов и молодых ученых, посвященной памяти выдающегося российского адвоката Ф.Н. Плевако (1842-1908), 19-20 апреля 2013 года. — Челябинск: Полиграф-Мастер, 2014. — С. 429-432

27. Ермаков В.С. Правовые аспекты страхования автотранспортных средств по риску «каско» // Страховое право. — М.: Анкил, 2013, № 1. — С. 8-19

28. Захарова А.А. Автострахование: «за» и «против» // Проблемы гражданского права и гражданского процесса: сборник материалов научного студенческого кружка при кафедре гражданского права. — М.: Изд-во Рос. тамож. акад., 2012, Вып. 2. — С. 95-99

29. Кокаев А.Б. Особенности заключения договора имущественного страхования // Сравнительное право и проблемы частноправового регулирования в России и зарубежных странах: сборник статей Всероссийской конференции. 24 января 2014 г.. — М.: РУДН, 2014. — С. 294-298

30. Никифоров Д.М. История страхования в зарубежных странах // История государства и права. — М.: Юрист, 2007, № 1. — С. 39-40

31. Пашук Е.И. Понятие страхования: финансово-правовые аспекты // Правовые проблемы укрепления российской государственности: Сборник статей по итогам Всероссийской научно-практической конференции «Правовые проблемы укрепления российской государственности», г. Томск, 31 января — 2 февраля 2013 г.. — Томск: Изд-во Том. ун-та, 2013, Ч. 57. — С. 145-147

32. Петров А.А. История становления института обязательного страхования гражданской ответственности владельцев транспортных средств в России // Проблемы российского законодательства: история и современность: материалы X Международной научно-практической конференции, Тольятти, 21-22 февраля 2013 г.. — Самара: Самар. гуманит. акад., 2013. — С. 31-43

33. Петров А.А. История становления института обязательного страхования гражданской ответственности владельцев транспортных средств в России // Проблемы российского законодательства: история и современность: материалы X Международной научно-практической конференции, Тольятти, 21-22 февраля 2013 г.. — Самара: Самар. гуманит. акад., 2013. — С. 31-43

34. Пичева Д.К. Споры, связанные с исполнением договора страхования // Арбитражная практика. — М.: Изд. Дом «Арбитражная практика», 2005, № 10. — С. 72-76

35. Подоплелова П. Договор страхования в международном частном праве Европы. Взгляд со стороны Швейцарии // Страховое право. — М.: Анкил, 2013, № 3-4. — С. 8-13

36. Покачалова Е.В. Правовое регулирование организации страхового дела и организации обязательного социального страхования в системе финансового права // Юридическая наука и правоприменение (V Саратовские правовые чтения): сборник тезисов докладов Всероссийской научно-практической конференции (г. Саратов, 1-2 июня 2012 г.). — Саратов: Изд-во Сарат. гос. юр. акад., 2012. — С. 218-222.

37. Понятие страхового риска в гражданском праве. Автореф. дис. … канд. юрид. наук / Маркова Н.О. — М., 2012. — 28 c.

38. Посох О. А. Правовое регулирование обязательного страхования гражданской ответственности владельцев транспортных средств: дисс. … канд. юрид. наук: 12.00.03 / Посох Олеся Александровна. – М., 2005. – 188 с.

39. Правовое обеспечение публичных интересов в сфере страхования. Монография / Косаренко Н.Н. — М.: Волтерс Клувер, 2010. — 320 c.

40. Прогноз развития страхового рынка в 2016 году: устойчивость под угрозой. Эксперт ра // www.raexpert.ru.

41. Слепнев А. Оптимальная модель закона об обязательном страховании автогражданской ответственности с учетом современной практики страхового дела и экономической ситуации в России / А. Слепнев // Страховое дело. – 2000. – № 10. – С. 35–40.

42. Страховой рынок в 2017 году: премии будут расти, прибыль — падать. Аналитический обзор НРА // http://www.ra-national.ru/sites/default/files/analitic_article/%D0%A1%D1%82%D1%80%D0%B0%D1%85%D0%BE%D0%B2%D0%BE%D0%B9%20%D1%80%D1%8B%D0%BD%D0%BE%D0%BA%202017.pdf

43. Тенденции развития страхования в странах Западной Европы. Автореф. дис. … канд. экон. наук / Антонова И.В. — М., 1999. — 21 c.

44. Филина М.А. Зарубежный опыт правового обеспечения ОСАГО и возможности его использования в РФ // Вопросы юриспруденции: история, теория, современность: сборник материалов Международной научно-практической конференции 31 октября 2012 г.. — Краснодар, 2012. — С. 337-341

45. Хмелевский Д.А. Особенности правового регулирования ОСАГО как одного из видов страхования ответственности в России: проблемы и пути их преодоления // Вестник Саратовской государственной юридической академии. — Саратов: ФГБОУ ВО «Сарат. гос. юр. акад.», 2016, № 1 (108). — С. 110-115

46. Шевченко А.А. Проблемы добровольного страхования транспортного средства в РФ // XV научно-практическая конференция преподавателей, студентов, аспирантов и молодых ученых: актуальные проблемы российской правовой политики: сборник докладов. — Таганрог: Изд-во НОУ ВПО ТИУиЭ, 2014. — С. 193-195

Общий объем: 67

За последние три-четыре года страхование стало одной из наиболее востребованных финансовых услуг. Причина тому - осознание нами многочисленных рисков, которым мы подвергаемся в жизни. Развивается и рынок страхования: стремясь удовлетворить возрастающий спрос клиента, компании предлагают все больше новых интересных продуктов.

На сегодняшний день многие из нас уже знакомы с различными видами страхования, знают о существующих на рынке страховых компаниях, умеют выбирать необходимые программы страхования. Особенно это касается владельцев автомобилей, которые подвергаются риску не только потерять или повредить собственный автомобиль, но и нанести ущерб другим участникам дорожного движения. На долю транспортного страхования приходится почти треть всех взносов страхователей. Поэтому его прогноз его развития представляет особый интерес.

Рис. 1

В Едином государственном реестре субъектов страхового дела на 31.03.2012 было зарегистрировано 539 страховые организаций. Из них лицензии на транспортные виды страхования имеют 379 компаний или 70,3%.

Кроме того, на рынке по-прежнему наблюдается тенденция к увеличению концентрации страхового бизнеса. На транспортном рынке в целом первые 5 компаний собирают 45% премий.

Рис. 2

Динамика страховых премий за 2005-2012 годы по транспортным видам страхования в среднем растет, так же растут все страховые премии без учета ОМС. С 2008 по 2009 годы наблюдался спад страховых премий как вего без учета ОМС так и отдельно по транспортным видам страхования. С 2009 года все страховые премии увеличились с 500 000 млн. рублей до 800 000 млн. рублей. Так же с 2009 года произошло увеличение страховых премий по транспортным видам страхования.

3. Структура страховой премии и страховых выплат по транспортным видам страхования

Рис. 3

Если проанализировать структуру страховых премий по отдельным видам страхования, то основная доля страховых взносов приходится на автомобильный транспорт (87%). Страхование груза составляет 6.2% страховых взносов, 2.3% - на авиастравхование, 1.7% - страхование водного транспорта, 0.6% - прочие виды страхования.

Рис. 4

Анализ структуры страхового возмещения в 2012 году показывает, что также как и по страховым премиям основная доля приходится на автомобильный транспорт (95.1%). Доля страхования грузов в выплатах составляет 1.7% выплат, на авиастрахование - 1.6%, страхование водного транспорта - 1.3% выплат, 0.2% - прочие виды страхования.

4. Структура страховых премий и договоров по видам страхователей

Около 70% страховых премий собирается с физических лиц на автомобильном транспорте. По остальным видам страхования преобладают договора с юридическими лицами.

5. Динамика премий и выплат по транспортным видам страхования за 2005-2012 годы. Динамика премий и выплат по транспортным видам страхования за 2005 - 2012 годы представлена на рисунке 5 и 6.

Рис. 5

Динамика страховых взносов за 2005-2012 годы показывает, что страхование и ОСАГО несмотря на экономический кризис росли, а по автокаско - наблюдалось сначала резкое падение премий в 2009 году, а затем два последних года премии росли и практически вышли на уровень докризисных цифр.

Рис. 6

Среди других видов страхования положительная динамика наблюдается по страхованию грузов. На водном транспорте (в меньшей степени) и на воздушном транспорте при достаточно стабильной динамике в среднем, объемы премий несколько снизились за последний год.

6. Анализ убыточности по видам транспортного страхования

Таблица 1

Анализ убыточности по видам транспортного страхования

|

Вид страхования |

|||

|

Страхование автокаско |

|||

|

Страхование грузов |

|||

|

Страхование авиационных рисков (имущественное + ответственности) |

|||

|

Страхование водного транспорта (имущественное + ответственности) |

|||

|

Прочие виды страхования |

|||

|

Транспортные виды страхования |

В целом по транспортным видам страхования убыточность снизилась с 63.1% до 55.4%.

Самая высокая убыточность по срахованию автокаско 64.3%. По сравнению с 2011 годом убыточность по автокаско не изменилась.

7. Доля транспортного страхования в ВВП. Доля транспортного страхования в ВВП представлена в таблице 2

Таблица 2

Доля транспортного страхования в ВВП

|

Страхование всего |

Страхование без ОМС |

Транспортное страхование |

|

В 2012 году сборы страховой премии составили 2,5% от ВВП. Без учета ОМС доля страхования в ВВП значительно меньше и составляет 1,3%. Доля транспортного страхования в ВВП еще ниже и составила в 2012 году 0,7%.

8. Характеристика реального и схемного рынка транспортного страхования

Рынок продолжает очищаться от "схем". В 2011 году доля "схем" на российском страховом составила чуть меньше 8%.

При этом наиболее "схемным" транспортным видом страхования по процентному соотношению реальных и неклассических операций, а также по объему "схемной" премии продолжает оставаться страхование грузов.

9. Компании-лидеры по транспортным видам страхования.

Компании-лидеры по транспортным видам страхования представлены в таблице 3.

Таблица 3

Компании-лидеры по транспортным видам страхования

|

Вид страхования |

|||

|

страхование наземного транспорта |

Росгосстрах, "Ингосстрах" |

Группа "Ингосстрах" |

Группа "Ингосстрах" |

|

Группа Росгосстрах |

Группа "Ингосстрах" |

Группа "Ингосстрах" |

|

|

Группа Росгосстрах |

Группа Росгосстрах |

Группа Росгосстрах |

|

|

страхование водного транспорта |

Группа "Ингосстрах" |

Группа "Ингосстрах" |

Группа СОГАЗ |

|

страхование воздушного транспорта |

Группа СОГАЗ |

Группа "Ингосстрах" |

Группа "Ингосстрах" |

|

страхование космических рисков |

Русский Страховой Центр |

Группа СОГАЗ |

Группа СОГАЗ |

|

страхование грузов |

Группа СОГАЗ |

Группа "Ингосстрах" |

Группа СОГАЗ |

|

СО перевозчиков |

Группа "Ингосстрах" |

Группа "Ингосстрах" |

Группа "Ингосстрах" |

Среди компаний лидеров по итогам первого полугодия 2013 года такие компании, как Группа "Ингосстрах" (страхование автокаско, ДСАГО, страхование воздушного транспорта и страхование ответственности грузоперевозчиков), Группа Росгосстрах (ОСАГО), Группа СОГАЗ (страхование водного транспорта, страхование космических рисков, страхование грузов).

10. Влияние вступления России в ВТО на транспортные виды страхования

По всей вероятности вступление России в ВТО мало скажется на рынок транспортного страхования. В основном, иностранные страховщики ориентированы на рынок страхования жизни. Хотя некоторые компании, доля иностранного участия в уставных капиталах которых составляет 100%, достаточно активно ведут себя и на рынке транспортного страхования. Это такие компании, как РОСНО, ЦЮРИХ, ОРАНТА, АЛЬЯНС, ЭРГО РУСЬ.

Линейно функциональная организационная структура имеет целый ряд преимуществ:

- быстрое осуществление действий по распоряжениям и указаниям, отдающимся вышестоящими руководителями нижестоящим;

- рациональное сочетание линейных и функциональных взаимосвязей;

- стабильность полномочий и ответственности за персоналом;

- единство и четкость распорядительства;

- оперативное принятие и выполнение решений;

- личная ответственность каждого руководителя за результаты деятельности;

- профессиональное решение задач специалистами функциональных служб.

2.2. Анализ финансовых результатов деятельности компании

Финансовое состояние является важнейшей характеристикой деловой активности и надежности предприятия. Оно определяет конкурентоспособность предприятия и его потенциал в деловом сотрудничестве, является гарантом эффективной реализации экономических результатов всех участников хозяйственной деятельности, как самого предприятия, так и его партнеров.

Эффективность хозяйственной деятельности можно оценить в результате анализа финансовых результатов деятельности предприятий торговли.

Проведём анализ финансово-хозяйственной деятельности ООО «КаСКо» за период с 2006 по 2008 г.г.

Исходные данные для анализа помещены в сводные таблицы (приложения 1 и приложение 2). Как видно из содержания таблиц, приложение 1 является сводкой Бухгалтерского баланса предприятия, а приложение 2 Отчета о прибылях и убытках.

Бухгалтерский баланс содержит в себе два раздела: активы и пассивы, причем активы подразделены на внеоборотные и оборотные, а пассивы на капитал и резервы, долгосрочные и краткосрочные обязательства.

Проведем анализ данных, содержащихся в этих сводных документах.

На основе данных в приложениях 1 и 2 выполняем расчет динамики изменения статей баланса и сводим данные в табл.2.1.

Таблица 2.1

Динамика изменения статей баланса (+) рост (-) сокращение

01.01.2007

01.01.2008

01.01.2009

АКТИВЫ (имущество копредприятиеании)

I. Внеоборотные (постоянные) активы:

Нематериальные активы

0

1

0

Основные средства

309

10 122

-1 476

Незавершенное строительство

1 327

-9 584

7 892

Долгосрочные финансовые вложения

1

150

0

Прочие внеоборотные активы

0

0

0

ИТОГО ВНЕОБОРОТНЫЕ АКТИВЫ

1 636

689

6 416

II. Оборотные (текущие) активы:

Авансы поставщикам

259

-98

158

Сырье и материалы

-452

2 276

1 516

Незавершенное производство

12

88

72

Готовая продукция и товары

47

7

37

Дебиторская задолженность

1 132

1 506

2 787

Деньги и краткосрочные финансовые вложения

108

84

854

Прочие оборотные активы

58

360

-875

ИТОГО ОБОРОТНЫЕ АКТИВЫ

1 164

4 223

4 549

ИТОГО АКТИВОВ

2 800

4 912

10 965

ПАССИВЫ (источники финансирования)

III. Собственный капитал:

Уставный капитал

0

0

0

Добавочный капитал

0

0

0

Накопленный капитал

923

1 254

3 544

ИТОГО СОБСТВЕННЫЙ КАПИТАЛ

923

1 254

3 543

IV. Заемный капитал:

Долгосрочные обязательства:

Займы и кредиты

0

0

0

Прочие долгосрочные обязательства

0

0

0

ИТОГО ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

0

0

0

Краткосрочные обязательства (текущие пассивы):

Краткосрочные кредиты

-385

1 132

6 644

Кредиторская задолженность

344

2 164

565

Авансы покупателей

1 178

460

95

Расчеты с бюджетом

620

-120

24

Расчеты с персоналом организации

96

-140

38

Прочие краткосрочные обязательства

24

162

56

ИТОГО КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

1 877

3 657

7 422

ИТОГО ЗАЕМНЫЙ КАПИТАЛ

1 877

3 657

7 422

ИТОГО ПАССИВОВ

2 800

4 912

10 965

Изменение чистого оборотного капитала

-714

566

-2 873

Как видно из полученных расчетных данных (табл.2.1), на 01.01.2009 наибольшего роста достигли внеоборотные активы (+6416 тыс.руб.), тогда как оборотные активы росли более низкими темами (+4549 тыс.руб.).

Во внеборотных активах возросла доля незавершенного строительства, что свидетельствует о ведущемся техперевооружении производства (строительство новых корпусов, сооружений, незаконченный монтаж оборудования и т.д.).

Список литературы

Пожалуйста, внимательно изучайте содержание и фрагменты работы. Деньги за приобретённые готовые работы по причине несоответствия данной работы вашим требованиям или её уникальности не возвращаются.

* Категория работы носит оценочный характер в соответствии с качественными и количественными параметрами предоставляемого материала. Данный материал ни целиком, ни любая из его частей не является готовым научным трудом, выпускной квалификационной работой, научным докладом или иной работой, предусмотренной государственной системой научной аттестации или необходимой для прохождения промежуточной или итоговой аттестации. Данный материал представляет собой субъективный результат обработки, структурирования и форматирования собранной его автором информации и предназначен, прежде всего, для использования в качестве источника для самостоятельной подготовки работы указанной тематики.